S&P 500، حجم و نوسانات در اولین هفته و ماه سال 2023 به کجا می رسد؟

[ad_1] S&P 500، VIX VIX Volatility Index، حجم و فصلی نقاط صحبت: چشم انداز بازار: S&P 500 محدوده بین 4100 تا 3600; نزولی S&P 500 زیر 3500 S&P 500 در سال 2022 تقریباً 20 درصد زیان را جذب کرد که بدترین عملکرد سال برای این شاخص از سال 2008 است. در حالی که مسائل اساسی

[ad_1]

S&P 500، VIX VIX Volatility Index، حجم و فصلی نقاط صحبت:

- چشم انداز بازار: S&P 500 محدوده بین 4100 تا 3600; نزولی S&P 500 زیر 3500

- S&P 500 در سال 2022 تقریباً 20 درصد زیان را جذب کرد که بدترین عملکرد سال برای این شاخص از سال 2008 است.

- در حالی که مسائل اساسی حل نشده ای وجود دارد که همچنان باری را برای احساسات تا سال 2023 نشان می دهد، تحلیل های مطلوبی نیز وجود دارد – مانند هنجارهای فصلی.

توصیه شده توسط John Kicklighter

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

ما سال تجاری 2022 را به پایان رساندهایم و اکنون به سال 2023 میرویم. همانطور که اغلب در آخرین دوره نقدینگی در اکثر سالهای معاملاتی انتظار میرود، اشتهای سفتهبازی در هفتههای پایانی دسامبر از بین رفت. از نقطه نظر صرفاً آماری، سه ماهه چهارم سال 2023 بهبودی 6.1 درصدی را برای S&P 500 – که من از آن به عنوان شاخصی برای “روندهای ریسک” استفاده می کنم – پس از سه فصل متوالی زیان (اولین افزایش از سال 2008) ثبت کرد. با این حال، در سال، همین شاخص در نهایت -20 درصد از دست داد. این بدترین سال از زمان بحران بزرگ مالی در سال 2008 و سومین بدترین عملکرد سالانه برای معیار در 48 سال گذشته است. در قرن گذشته، S&P 500 تنها 30 سال از 100 سال در این بازه زمانی جایگاه خود را از دست داده است. تنها چهار مورد در همان بازه زمانی وجود داشته است که بازارها سالهای متوالی را در مطالعه مشاهده کردند – آخرین مورد کاهش سه ساله 2000 تا 2002 و 40- درصد کاهش بود. بدون در نظر گرفتن رکود بزرگ در اوایل دهه 1930، سال بعد از زیان منفی 20 درصد یا بیشتر از S&P 500 به طور متوسط 21 درصد افزایش یافت.

نمودار S&P 500 در مقیاس لگاریتمی با نرخ تغییر یک ساله (سالانه)

نمودار ایجاد شده در پلتفرم Tradingview

آمار می تواند بینش ارزشمندی ارائه دهد، اما چنین میانگین هایی نباید به عنوان اطمینان از آنچه در پیش است تعبیر شود. شرایط اساسی در طول هفتهها، ماهها و سالها تغییر میکند و طرحبندی عادی یک تقویم را کاهش میدهد. در حالی که زیان های سالانه متوالی از نظر تاریخی غیرمعمول است، گسترش زیان در بخشی از سال بعد بسیار رایج تر است. با توجه به اینکه برخی از مهم ترین و غالب موضوعات اساسی سال قبل در حمایت از گاو نر حل نشده اند، مهم است که به خاطر داشته باشیم در حالی که به سال 2023 می رویم. تورم دردناک، محدودیتهای تجاری، شرایط مالی سختتر و نگرانیهای رکود از جمله موضوعات اصلی هستند که ادامه فشار را تهدید میکنند. همانطور که به سال نزدیک میرویم، تحولات در نهایت مقیاسها را بر روی این موضوعات اصلی تحمیل خواهند کرد. اما در غیاب یک نیاز اساسی، معامله گران و سرمایه گذاران باید میانگین های فصلی را در نظر داشته باشند.

نمودار S&P 500 Emini Futures با حجم و روکش شده با VIX شاخص نوسان (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

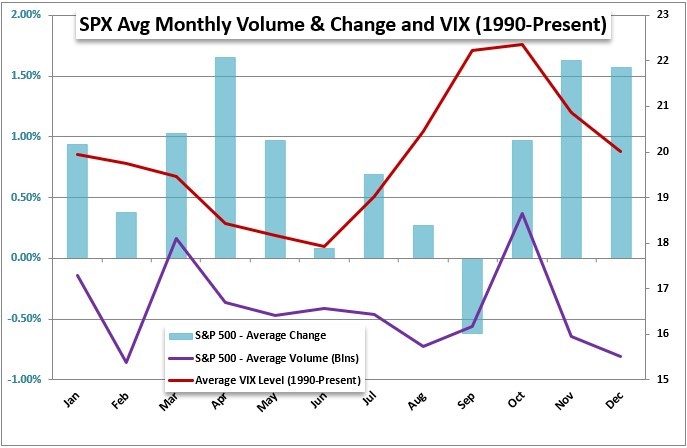

با شروع به صورت ماهانه، مهم است که تصویری بزرگتر از محیط بازار که معمولاً در ابتدای سال می بینیم به دست آوریم. از نظر تاریخی، ماه ژانویه به طور متوسط 0.9 درصد افزایش در طول ماه داشته است، اما عملکرد سال به سال می تواند به شدت متفاوت باشد. برای من در هنگام میانگینگیری شرایط، حجم و نوسانات معمول در چارچوب زمانی مفیدتر است. بر اساس مقایسه های پایان ماه، حجم از دسامبر تا ژانویه نسبتاً افزایش یافته است، اما به طور متوسط ماه ها بر اساس سطوح روزانه، ژانویه فقط نسبت به ماه قبل کمی بیشتر است. با این حال، بر اساس روز معاملاتی تعدیل شده، ژانویه دومین ماه نازک ترین ماه گردش مالی سال تقویمی است. در مقایسه، نوسانات برای شروع سال افزایش می یابد. با ارزیابی نوسانات به عنوان میانگین بسته شدن VIX به صورت روزانه در طول ماه، «شاخص ترس» از سال 1990 تا 2021 به طور متوسط 19.6 بوده است. فعالیت در این معیار تا فوریه شتاب می گیرد و در ماه مارس برای سال به اوج خود می رسد.

نمودار میانگین عملکرد، حجم و نوسان S&P 500 به تفکیک ماه از سال 1990 تا کنون (ماهانه)

نمودار ایجاد شده توسط جان کیکلایتر

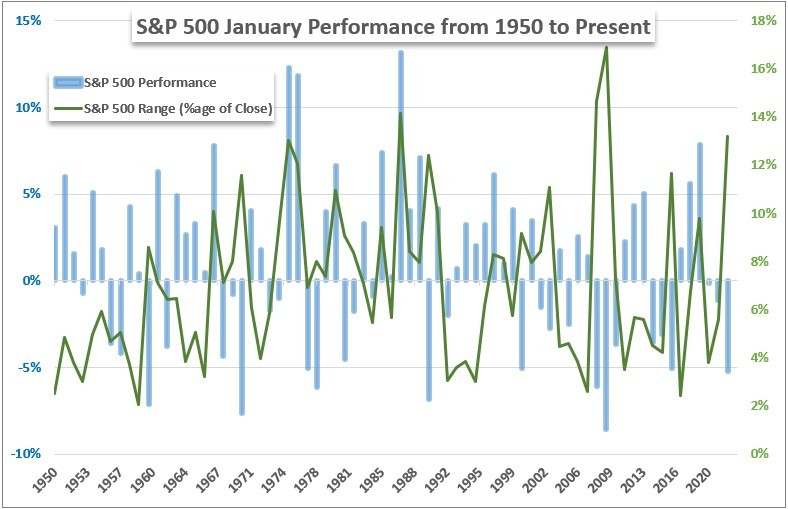

نسبت به سال، ژانویه در مقایسه با اوج نوسانات شدید مارس یا اکتبر، رکود حجم ماه می یا قویترین میانگین صعودی نوامبر-دسامبر چندان قابل توجه به نظر نمیرسد. فقط برای ماه ژانویه، من میخواستم شرایطی را بیان کنم که عملکرد چقدر از سال به سال متفاوت بوده است. در میان طیف شگفتانگیزی از فعالان بازار، سطحی از انتظار وجود دارد که نحوه پایان ژانویه عملکرد کل سال را مشخص کند. همانطور که اتفاق می افتد، از سال 1950 تا سال گذشته، جهت ماه افتتاحیه با عملکرد پایان سال (هر دو مثبت یا منفی) 53 سال از 73 سال در آن طیف مطابقت داشت. در مورد سطح فعالیت، دامنه در ژانویه به طور قابل توجهی از بسیار فعال به بسیار آرام در 7 سال گذشته نوسان داشته است.

نمودار عملکرد و دامنه S&P 500 برای ژانویه 1950 تا 2021 (ماهانه)

نمودار ایجاد شده توسط جان کیکلایتر

به صورت کوتاهتر، هفته آغازین سال به طور متوسط برخی از قرائتهای قویتر را نشان میدهد. با تقسیم هر سال به 52 هفته تقویمی و میانگین عملکرد از سال 1900 تا 2021، اولین هفته سال به طور متوسط قوی ترین عملکرد کل سال را از نظر تاریخی نشان می دهد. البته، این می تواند از سال به سال متفاوت باشد. اما تخصیص مجدد سرمایه توسط صندوق ها در آغاز هر سال تأثیر نسبتاً ثابتی دارد. در غیاب یک موضوع اساسی تر یا باد شدید، ممکن است بازارها تشویق شوند که هنجارهای فصلی را نپذیرند.

نمودار عملکرد S&P 500 در هر هفته از 1900 تا کنون (هفتگی)

نمودار ایجاد شده توسط جان کیکلایتر

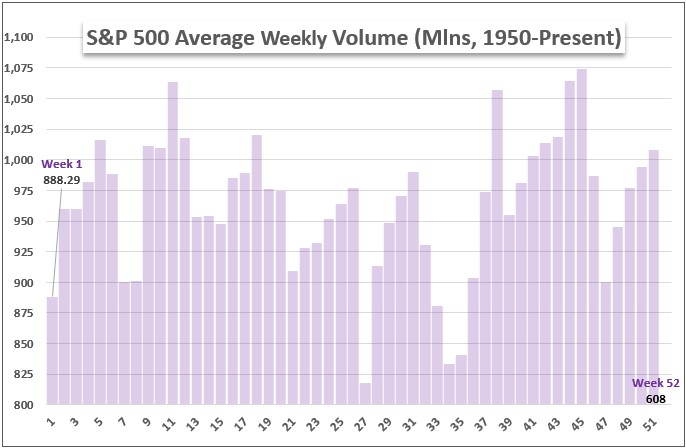

برخلاف عملکرد، معیار حجم (که من از آن به عنوان نماینده ای برای مشارکت استفاده می کنم) در هفته افتتاحیه میانگین کاهش قابل توجهی را ارائه می دهد. این بیشتر به این واقعیت مربوط می شود که ماه ژانویه می تواند بسته به سال در روزهای مختلف هفته شروع شود. با این حال، تعطیلات بعد از سال نو (چه در اول ماه یا اولین روز معاملاتی بعد از آن جشن گرفته شود) به طور طبیعی فعالیت را در طول کل هفته کاهش می دهد.

نمودار میانگین حجم هفتگی S&P 500 از سال 1950 تا کنون (هفتگی)

نمودار ایجاد شده توسط جان کیکلایتر

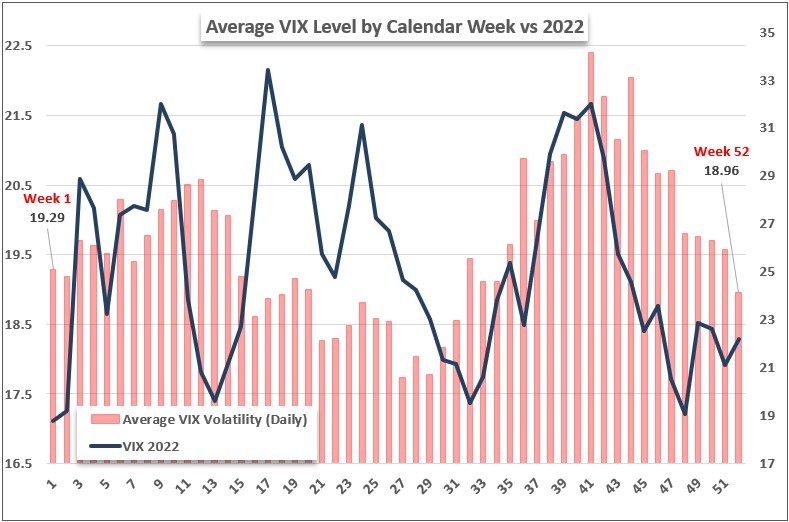

از هفته های پایانی سال قبل تا باز شدن هفته جدید، نوسانات از هفته های پایانی سال قبل افزایش می یابد. در زیر، می بینیم که گذار از 2021 به 2022 به طور قابل توجهی کاهش یافته است، اما به سرعت به نزولی تبدیل شد که در نهایت ما را به بازار نزولی سوق داد که در اواخر سال ثبت خواهیم کرد. VIX در ماه دسامبر در مقایسه با میانگین عملکرد ترسیم شده در طول سال، نسبتاً کاهش یافته بود، که ممکن است به این دیدگاه تبدیل شود که بازارها پتانسیل غافلگیری و حرکت شدید بازار را با احیای نقدینگی کم شماری می کنند – که با کاهش بسیار پایین بیشتر می شود. قرائت VVIX (شاخص نوسانات نوسانات) و SKEW (شاخص ریسک دنباله).

نمودار شاخص نوسانات VIX با میانگین عملکرد VIX در هر هفته از زمان شروع (هفتگی)

نمودار ایجاد شده توسط جان کیکلایتر

آخرین چیزی که باید در سال جدید به آن فکر کنید. با تغییر مقایسه هفته و ماه افتتاحیه هر سال به سال 1950 (یا 1990 در مورد VIX)، ارزش این را دارد که ارزیابی را به سال گذشته محدود کنیم. شرایط نسبت به میانگین تاریخی بسیار منحصربهفرد بود، زیرا ما از رضایت عمیق ریسکجویی به لغزشی پیشروندهای که در نهایت تا پایان سال به آن دست یافتیم، گذر کردیم. با توجه به اینکه S&P 500 در این چند هفته گذشته محدود بود، به نظر نمیرسد که انحراف کوتاهمدتی در موقعیتیابی گمانهزنیها وجود داشته باشد که باعث رکود شود. از سوی دیگر، نوسانات بهویژه پایین است و به نظر میرسد بیشتر در معرض خطر شتاب گرفتن زودتر از آنچه در ژانویه 2022 بودیم. اما این تنها باید پسزمینهای را برای تفسیر به هنگام تحلیل تحولات منحصربهفردی که با حرکت به سوی سال 2023 آشکار میشوند، ایجاد کند.

نمودار S&P 500 با تمرکز بر شاخص نوسان حجم و VIX در ژانویه 2022 (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

توصیه شده توسط John Kicklighter

پیش بینی سهام رایگان خود را دریافت کنید

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰