ین ژاپن ممکن است با افزایش ریسک بازار وام اهرمی افزایش یابد

[ad_1] ین ژاپن، وام های اهرمی، افزایش نرخ فدرال رزرو – نکات گفتگو چشم انداز ین ژاپن در مورد ریسک های “بالا” در بازار وام اهرمی 3 تریلیون دلاری صعودی است. رژیم نرخ بهره پایین شرکت ها را وادار به صدور و خرید بدهی های پربازده کرد افزایش نرخ بهره فدرال رزرو در افق می

[ad_1]

ین ژاپن، وام های اهرمی، افزایش نرخ فدرال رزرو – نکات گفتگو

- چشم انداز ین ژاپن در مورد ریسک های “بالا” در بازار وام اهرمی 3 تریلیون دلاری صعودی است.

- رژیم نرخ بهره پایین شرکت ها را وادار به صدور و خرید بدهی های پربازده کرد

- افزایش نرخ بهره فدرال رزرو در افق می تواند ثبات وام های وابسته به اعتبار را تضعیف کند

اگر ریسک گریزی در بازار سرمایه گذاران را در بحبوحه تلاطم بازار وام اهرمی 3 تریلیون دلاری تحت تاثیر قرار دهد، ممکن است ین ژاپن تقویت شود. با توجه به اینکه فدرال رزرو قصد دارد نرخ بهره را در سال 2022 افزایش دهد و برنامه خرید اوراق قرضه خود را متوقف کند، وام هایی که تحت یک رژیم اعتباری آسان ارائه می شوند ممکن است با مشکل مواجه شوند. در نتیجه، جذابیت ین ضد ریسک و دلار آمریکا ممکن است افزایش یابد.

نرخ بهره پایین باعث رونق در بازار بدهی شرکت ها شد

برای جلوگیری از بحران اعتباری در طول همهگیری، فدرال رزرو اقدامات تهاجمی را برای سرکوب افزایش بازده از طریق کاهش نرخ بهره و تسهیل کمی بیسابقه (QE) انجام داد. فدرال رزرو علاوه بر هزینه های رایج تر برای اوراق قرضه خزانه داری و اوراق بهادار با پشتوانه وام مسکن، بدهی های شرکتی درجه سرمایه گذاری را خریداری کرد تا نگرانی های نقدینگی را کاهش دهد.

مقامات پولی گام غیرمتعارف دیگری را برداشتند: فدرال رزرو برنامه خرید دارایی خود را گسترش داد تا به اصطلاح “اوراق اوراق بهادار” را که احتمال نکول نسبتاً بالاتری دارند، شامل شود. لازم به ذکر است، بانک مرکزی فقط به اصطلاح “فرشتگان سقوط کرده” – اوراق قرضه با رتبه اعتباری بالا قبل از همه گیری که پس از آن کاهش یافت – و نه بدهی هایی را خریداری کرد که قبل از شیوع ویروس، درجه سرمایه گذاری فرعی بود.

علاوه بر خرید بدهی شرکت ها در بازار ثانویه، فدرال رزرو همچنین ETF هایی را خریداری کرد که ساختار آن ها قرار گرفتن در معرض اوراق قرضه ناخواسته را فراهم می کرد. در حالی که این امر همانطور که در نظر گرفته شده بود به رفع نگرانیهای نقدینگی کمک کرد، اما روند چند ساله شرکتهایی را که بدهیهای پرخطر را به طور فزاینده منتشر میکردند، در حجم رو به افزایش نیز تشدید کرد. یک گزارش OECD از 2 سال پیش دریافت که:

«تنها بیش از نیمی (۵۱ درصد) از تمام اوراق با درجه سرمایهگذاری جدید در سال ۲۰۱۹ دارای رتبه BBB، پایینترین رتبه درجه سرمایهگذاری بودند. در طول دوره 2000-2007، تنها 39 درصد از انتشارات درجه سرمایه گذاری دارای رتبه BBB بودند … در سال 2019، تنها 30 درصد از سهام موجود جهانی اوراق قرضه شرکت های غیرمالی دارای رتبه A یا بالاتر بودند و توسط شرکت هایی از اقتصادهای پیشرفته منتشر شدند.

زمانی که نرخ بهره پایین بود – یا در برخی موارد منفی بود – سرمایه گذاران گرسنه بازده بودند. به طور طبیعی، بدهی های شرکتی پرخطر راهی برای کاهش سرمایه گذاری بود، زیرا جاده ها با اعتبار آسان هموار شده بودند. با این حال، چشم انداز نرخ های بالاتر، همراه با استانداردهای ضعیف پذیره نویسیاین بدان معناست که این جاده احتمالاً بسیار پر از دست انداز جلوتر خواهد بود.

هاوارد مارکس، سرمایه گذار افسانه ای و یکی از بنیانگذاران Oaktree Capital Management در کتاب خود درباره این توالی بدهی-اعتباری نوشت. تسلط بر چرخه بازار. بر اساس تحلیل او – که بازتاب اجماع گسترده اقتصاددانان کلان بازار است – دوره شادمانی اغلب با یک محاسبه موقت دنبال می شود. در این بازه، نوسانات بالا اغلب بهشت ها و دارایی های ضد خطر را تقویت می کند.

برای یادگیری بیشتر حتما من را در توییتر @ZabelinDimitri دنبال کنید.

این شبیه صندلی های موسیقی است: همه چیز عالی است تا زمانی که موسیقی پخش نشود و شما بدون صندلی بمانید. اضافه کردن به استعاره: هر چه بزرگتر باشند، سخت تر سقوط می کنند. گزارش اخیر هیئت فدرال رزرو، شرکت بیمه سپرده فدرال و دفتر کنترل کننده ارز این نگرانی ها را تقویت کرد.

مقامات دریافتند وام هایی با “ساختارهای ضعیف” که شامل برنامه های بازپرداخت تهاجمی، عهدنامه های متزلزل و اهرم بالا است. فدرال رزرو به تنهایی زنگ خطر را به صدا در نمی آورد. در اوایل این ماه، آندریا انریا، رئیس هیئت نظارت بانک مرکزی اروپا (ECB)، به بانکها هشدار داد که مقامات سرمایه مورد نیاز خود را افزایش خواهند داد، مگر اینکه قرار گرفتن در معرض وامهای پرریسک را کاهش دهند.

برنامه های افزایش نرخ بهره فدرال رزرو احتمالا باعث افزایش نوسانات می شود

در جدیدترین نشست فدرال رزرو در ژانویه، کمیته بازار آزاد فدرال (FOMC) نرخ وجوه فدرال را در محدوده 0-0.25 درصد قرار داد. با این حال، با ارقام چند دهه تورم بالا، فدرال رزرو همچنین از افزایش نرخ بهره و قصد کاهش شدید ترازنامه خود خبر داد.

برخی از اعضای هیئت مدیره، مانند جیمز بولارد، از چیزی حمایت کردهاند که بسیاری آن را رویکردی جسورانه میدانند: یک درصد کامل در افزایش نرخ در طول سه جلسه آتی FOMC. این بدان معناست که در یکی از این جلسات، نرخ هدف نه با 25 واحد پایه استاندارد، بلکه دو برابر آن یا نیم درصد افزایش مییابد.

از آنجایی که سرمایه گذاران به شرایط اعتباری بسیار ضعیف عادت کرده اند – و بسیاری از وام های با نرخ شناور صادر شده در آن زمان – افزایش شدید بازدهی می تواند اثر موجی داشته باشد. علاوه بر این، با افزایش هزینههای استقراض و سرد شدن اقتصاد، شرکتهایی با حاشیه سود کم و بدهیهای بالا به طور فزایندهای در برابر نکول آسیبپذیر میشوند.

مؤسسات غیربانکی و مالی که در معرض این وامها قرار میگیرند، پس از آن درگیر دریافت زیان بدهیها خواهند بود که حمایت اندکی از وامدهنده را ارائه میکند. این وامهای موسوم به «میثاق لایت» بخش عمده بدهی شرکتها را تشکیل میدهند که در چند سال گذشته صادر شده است.

چرا معامله گران FX اهمیت می دهند؟

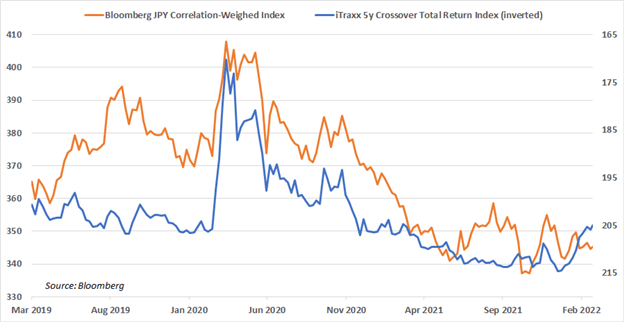

در طول تاریخ ثابت شده است که نوسانات در بازارهای اعتباری به سایر طبقات دارایی سرایت می کند. در حالی که عملکرد گذشته نشان دهنده نتایج آینده نیست، داده ها روایت قانع کننده ای را ارائه می دهند. همپوشانی یک شاخص ارزی وزن همبستگی ین ژاپن با ردیاب سوآپ پیشفرض اعتبار (CDS) بدهیهای شرکتی درجه سرمایهگذاری فرعی در اروپا، رابطه معناداری را نشان میدهد.

زمانی که اسپرد اعتبار به شدت افزایش یافت – به این معنی که سرمایه گذاران برای افزایش ریسک نکول تقاضای بازدهی بالاتری داشتند – ین ژاپن به طور کلی در برابر سبدی از ارزهای دیگر افزایش یافت. در این نوع سناریوها، سرمایه گذاران به حداقل رساندن زیان نسبت به ایجاد بازده در بحبوحه حملات ریسک گریزی در بازار، اولویت داشتند.

با نگاهی به آینده، افزودن شوکهای خاص – مانند درگیری در اوکراین – در کنار خطرات مرتبط با انقباض فدرال رزرو میتواند این پویاییها را تشدید کند. برای محافظت در برابر نوسانات آتی، معامله گران ممکن است قرار گرفتن خود در معرض دارایی های نقدی و کم بازده را به قیمت اوراق بهادار نسبتاً پرمخاطره و با بازدهی بالاتر افزایش دهند. در فضای G10 FX، ین ژاپن معمولاً در چنین شرایطی قرار دارد.

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰