رویدادهای Options Traders Eye Black Swan، کتاب جدید نکاتی در مورد نحوه معامله آنها دارد

[ad_1] یک رویداد به اصطلاح قو سیاه غیرمحتمل، غیرقابل پیش بینی و فاجعه بار است حمله روسیه به اوکراین یک رویداد قو سیاه است کتاب معاملات گزینه های جدید توسط جولیا اسپینا از tastytrade ایده هایی در مورد معامله رویدادهای قو سیاه ارائه می دهد راهنمای سرمایهگذاران بدشانس برای معاملات گزینهها، از قضا از شانس

[ad_1]

- یک رویداد به اصطلاح قو سیاه غیرمحتمل، غیرقابل پیش بینی و فاجعه بار است

- حمله روسیه به اوکراین یک رویداد قو سیاه است

- کتاب معاملات گزینه های جدید توسط جولیا اسپینا از tastytrade ایده هایی در مورد معامله رویدادهای قو سیاه ارائه می دهد

راهنمای سرمایهگذاران بدشانس برای معاملات گزینهها، از قضا از شانس دوری میکند. “وقتی وارد یک کازینو میشوید، تنها راهی که میتوانید از آن چیزی که شروع کردهاید، یا حتی به همان میزان، کنار بگذارید، این است که خوش شانس باشید. خانه دارای امتیاز آماری برای هر بازی است. آنها به شانس متکی نیستند. این بازیکنان هستند که به شانس تکیه می کنند. جولیا اسپینا، نویسنده کتاب، میزبان پادکست و تحلیلگر تحقیقاتی، میگوید آنچه به معاملهگران اجازه میدهد استراتژیهایی با مزیت آماری بسازند تا، مانند کازینو، دیگر مجبور نباشند برای موفقیت در بلندمدت به شانس تکیه کنند.

این کتاب، که دارای پیشنویسی از تام سوسنوف است، در 23 فوریه عرضه شد. این کتاب به جای تکیه بر شانس، همه چیز را به معاملهگران خردهفروش ارائه میدهد، از اصول گزینهها گرفته تا ساختن استراتژیهای سفارشیشده بر اساس استدلال کمی.

با آغاز به کار، جهان شاهد رخ دادن یک رویداد قو سیاه بود.

حمله روسیه به اوکراین اکنون در سومین هفته خود قرار دارد. آنچه در 20 فوریه به عنوان یک «عملیات نظامی ویژه» آغاز شد، به صورت قارچ گونه به یک تهاجم تمام عیار تبدیل شد. به نظر می رسد که درگیری برای آینده قابل پیش بینی – شاید هفته ها و ماه ها – ادامه یابد.

پیامدهای تهاجم روسیه به اوکراین در سراسر بازارهای مالی جهانی احساس می شود. اوراق قرضه، کالاها، رمزنگاری، FXو سهام همگی در روزهای اخیر شاهد تحرکات لرزه ای بوده اند.

ما با نویسنده کتاب اسپینا در مورد آنچه معاملهگران گزینهها باید درباره رویدادهای قو سیاه بدانند، و سایر تحولات و ایدههایی که تجارت و سرمایهگذاری گزینهها را شکل میدهند، صحبت کردیم. نکات برجسته دنبال می شود.

DFX: تاجر و نویسنده سابق وال استریت نسیم نیکلاس طالب اصطلاح “قوی سیاه” رویداد – آنها را چگونه می بینی تأثیرing معامله گران گزینه؟

جولیا اسپینا: نحوه برخورد ما با رویدادهای قو سیاه در کتاب و اینکه من شخصا آنها را می بینم، اجتناب ناپذیر و غیرقابل پیش بینی هستند. اگر فرض کنیم که رویدادهای قو سیاه قرار است اتفاق بیفتد، و اگر فرض کنیم آنها غیرقابل پیش بینی هستند، معامله گران گزینه باید همیشه این ریسک را هنگام معامله در نظر بگیرند، حتی اگر این رویدادها بسیار بعید باشند. ما اندازههای موقعیت را کوچک نگه میداریم به طوری که وقتی یک رویداد قو سیاه اتفاق میافتد، تأثیر بالقوه بر مجموعه ما به حداقل میرسد. هنگامی که رویداد قو سیاه رخ می دهد، و نوسانات بالا است، آن زمان است که فروشندگان ممتاز و معامله گران گزینه می توانند به طور موثر از آن شرایط استفاده کنند.

از لحاظ تاریخی، زمانی که نوسانات بازار کم است و شرایط باثبات است، ریسک دور از دسترس معامله گران گزینه در واقع بیشتر می شود. این به این دلیل است که زیان های بزرگ ناشی از غیر منتظره دورههای نوسانات بازار، بهجای حرکتهای بزرگ قیمت پس از افزایش نوسانات. به همین دلیل است که نوسانات بالای بازار در واقع برای معامله گران کوتاه مدت ترجیح داده می شود. در طول این دوره های نوسان بالا، قیمت حق بیمه می تواند به طور قابل توجهی بالاتر باشد، و قیمت اختیار می تواند به طور قابل توجهی بالاتر باشد. هنگامی که قراردادهای اختیار معامله را در شرایط نوسان بالا می فروشید، می توانید سرمایه بیشتری نیز جمع آوری کنید.

DFX: آیا حمله روسیه به اوکراین را یک رویداد قو سیاه می بینید؟

JS: مطمئنا. از نوسانات موجود در بازار می توانیم ببینیم که سرمایه گذاران انتظار این تضاد را نداشتند. تقریباً دو سال از زمانی که پاندمی کووید بازارها را در سال 2020 تکان داد می گذرد..

DFX: این در مارس 2020 شروع شد، زمانی که S&P 500 طی چند هفته 34 درصد سقوط کرد و سایر شاخص ها سقوط کردند؟

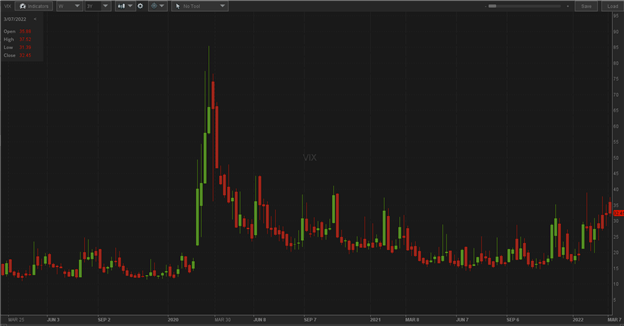

JS: هیچ کس واقعاً آمدنش را ندید. صحبت های اولیه در مورد یک بیماری همه گیر در چین وجود داشت. وقتی همهگیری به ایالات متحده رسید، VIX در کمتر از یک ماه از 15 به بالاترین حد خود (بیش از 80) رسید. تأثیر بر بازارها بی سابقه بود بسیاری از فروشندگان ممتاز در طول آن گسترش نوسانات آسیب دیدند زیرا آنها زمانی که نوسانات بازار کم و نسبتاً پایدار بود، بیش از حد در معرض دید قرار گرفتند. این مثالی است از زمانی که ما در مورد گزینه های معاملاتی صحبت می کنیم، کوچک نگه داشتن اندازه موقعیت نسبت به اندازه حساب شما موثرترین روشی است که می توانید یک رویداد قو سیاه را کاهش دهید.

DFX: نوسانات، همانطور که توسط VIX شاخص، در هفتههای اخیر شدید بوده است – آیا این معیار قابل اعتمادی است که بازار به کجا میرود؟

JS: VIX حدود دسته 34 است. می توانست به 80 برسد، می توانست به 60، حتی 120 برود. حتی اگر می توانیم تغییرات در بازار را به دلیل رویدادهای ژئوپلیتیکی پیش بینی کنیم، نمی توانیم به طور مداوم پیش بینی کنیم که چه اتفاقی می افتد. به عنوان مثال، بازار به درگیری روسیه و اوکراین واکنش بسیار متفاوتی نسبت به همه گیری کووید نشان داد. VIX می تواند به افزایش خود ادامه دهد و در نتیجه این درگیری و تحریم ها به اوج های جدید برسد یا فردا به صلح برسد. هیچ راه ثابتی برای پیشبینی آینده وجود ندارد و سرمایهگذاران میتوانند با حفظ یک سبد دارای تنوع مناسب و به حداقل رساندن تمرکز در یک شرکت، بخش یا بازار خاص، خود را از این عدم اطمینان محافظت کنند.

نمودار VIX از 3/9/22; منبع: tastyworks

DFX: قو سیاه بعدی چیست؟

JS: تیاو یک برداشت کاملا شخصی است، اما اگر بخواهم حدس بزنم، فکر میکنم این اتفاق خاص – تهاجم روسیه به اوکراین – در مقایسه با مثلاً فروش سال 2020 که فقط دوام آورد، یک رویداد بسیار طولانیمدت خواهد بود. برای یک یا دو ماه به این دلیل که روسیه به کالاها و اقتصادهای بزرگ جهانی گره خورده است که بسیاری از آنها اکنون کالاهای روسیه را تحریم می کنند و با نوعی تورم سروکار دارند.

با توجه به نقش روسیه به عنوان صادرکننده عمده نفت، گاز طبیعی، گندم و فلزات صنعتی، من فقط میتوانستم ببینم که این تجربه تورم بهطور قابلتوجهی بدتر میشود، که میتواند پیامدهای بلندمدتتری بر اقتصادهای جهانی داشته باشد.

DFX: شما به روشی غیرمعمول به معاملات گزینهها رسیدید – در مورد تجربیاتی صحبت کنید که شما را برای درک رویدادهای غیرمحتمل، غیرقابل پیشبینی و فاجعهبار و معامله بر روی آنها آماده کرده است.

JS: اولین مواجهه من با تجارت از طریق بازی های ویدیویی، در کلاس ششم یا هفتم بود. یک بازی به نام Runescape وجود دارد و در حدود سال 2007، آنها Grand Exchange را اضافه کردند که در آن میتوانید اقلامی را بخرید و بفروشید. پویایی قیمت این اقلام تقریباً دقیقاً مانند قیمت سهام حرکت کرد. میتوانید کم بخرید، بالا بفروشید، سفارشهای محدود بگذارید.

DFX: Runescape یک بازی فانتزی است که در اطراف قرون وسطی سازماندهی شده است پادشاهی ها، مناطق و شهرهایی با اقتصاد، جنگ و سایر فجایع؟

JS: آره. توسعه دهندگان بازی گردش یک آیتم را در اقتصاد کند می کنند و قیمت آن افزایش می یابد. یا بازی را با یک آیتم خاص اشباع می کردند و قیمت آن سقوط می کرد. زمانی که تنشهای ژئوپلیتیکی پیرامون رویدادهایی مانند انتخابات وجود دارد، به طرز تکاندهندهای شبیه به بازارهای مالی بود. بدیهی است که در Runescape گزینههایی ندارید، و این چیزی است که بازارهای مالی را متفاوت، اما جالبتر میکند. به جای معامله جهت قیمت یا خود کالا، در واقع در حال معامله بیمه روی آن کالا هستید.

DFX: چگونه از بازیهای ویدیویی در دوران نوجوانی به معاملات گزینهها رسیدید؟

من از سنین جوانی به تجارت علاقه داشتم، اما در واقع تا سنین بالاتر به دنبال این علایق نبودم. زمانی که به دانشگاه رفتم و فیزیک خواندم، ریاضیات و علوم کامپیوتر، من واقعاً یاد گرفتم که چه تعداد از آن مفاهیم کاربرد بسیار گسترده ای دارند، به ویژه زمانی که می دانید چگونه داده ها را تجزیه و تحلیل کنید. اگر میدانید دادههای شما از کجا میآیند و میدانید که چگونه آنها را به درستی تجزیه و تحلیل و تفسیر کنید، پس نیازی نیست در این زمینه متخصص باشید تا بتوانید از آن نتیجهگیری کنید. هنگامی که این مفهوم را درک کردم و شروع به آزمایش با داده ها و سیگنال های مالی کردم، تقریباً بلافاصله به سمت آن کشیده شدم.

من به سمت گزینه ها کشیده شدم زیرا آنها ظرفیت استراتژیک زیادی دارند. وقتی سهامی را میخرید، سهام یا بالا میرود یا پایین میآید، شما واقعاً کنترل زیادی روی توزیع احتمال، روی آن پروفایل ریسک-پاداش ندارید. با گزینه ها، کنترل بسیار بیشتری بر توزیع احتمال معامله دارید. شما می توانید درآمد کسب کنید، چه قیمت پایه افزایش یابد، چه کاهش یا در محدوده خنثی بماند.

DFX: چه نوع الگوهایی در این راه الهام بخش شما شدند؟

JS: من در تمام دوران حرفهای خود در صنایع تحت سلطه مردان کار کردهام – همکاران زن به سختی به دست میآیند و الگوهای زن حتی کمیابتر بودهاند. من متوجه شده ام که عدم مشارکت مزمن زنان در زمینه های خاص (فیزیک، مهندسی، مالی، و غیره) اغلب زنان را از پیگیری آن رشته ها باز می دارد، نه به دلیل کمبود هوش یا انگیزه، بلکه به دلیل کمبود ارتباط پذیری بسیاری از ما معلم، شخصیت تاریخی، نویسنده، خالق محتوا یا جامعه آنلاینی داشتیم که ما را به دنبال یک رشته عمیق تر به دلیل ارتباط شخصی ترغیب کرد. اگر نتوانید با کسی در آن زمینه ارتباط برقرار کنید، ایجاد علاقه به یک رشته دشوار است. تجارت رقابتی است، استراتژیک است – فکر میکنم اگر زنان بیشتری را بشناسند به تجارت علاقه مند میشوند.ied با. در مناینترنت به تعداد بسیار کمی از زنان در امور مالی اجازه می دهد تا افکار و تخصص خود را به اشتراک بگذارند و به زنان دیگر دسترسی پیدا کنند. من بسیار خوشبین هستم که این ارقام نوظهور الهام بخش زنان بیشتری برای مشارکت در بازار و کنترل امور مالی خود خواهند بود.

DFX: نکاتی برای تاجران زن یا هر کسی که علاقه مند به گزینه ها در این محیط بی ثبات است؟

1. از موقعیت های کوچک استفاده کنید: برای افرادی که به امتحان گزینهها فکر میکنند، کوچک نگه داشتن اندازه موقعیت بسیار مهم است. گزینه ها ابزارهای اهرمی هستند، بنابراین نوسانات آنها بسیار چشمگیرتر از یک موقعیت غیر اهرمی است. با این حال، اهرم واقعاً قدرتمند است اگر بدانید چگونه از آن استفاده کنید. به عنوان مثال، می توانید با سرمایه بسیار کمتر، همان پاداش ریسک را به عنوان موقعیت سهام دریافت کنید. با این حال، اشکال این است که شما باید به اندازه موقعیت و خطر بالقوه یک موقعیت بسیار مراقب باشید.

2. استراتژی را انتخاب کنید که با محیط بازار منطبق باشد: قبل از شروع معامله، ریسک یک موقعیت را درک کنید. استراتژی “درست” واقعاً به فرد بستگی دارد، اما یک استراتژی که می تواند برای این نوع بازار مناسب باشد، یک کندور آهنی است. این یک استراتژی ریسک تعریف شده جهت دار و خنثی است که از طریق انقضای قرارداد اختیار معامله از معاملات اساسی در یک محدوده سود می برد. این از یک اسپرد عمودی کوتاه و یک اسپرد تماس عمودی کوتاه در یک تراکنش، در همان انقضا تشکیل شده است. این یک استراتژی ریسک تعریف شده است و شما قبل از ورود به آن موقعیت از دست دادن بالقوه آن را می دانید.

3. گزینه هایی که مبتدیان باید از سهام خودداری کنند: اگر تازه شروع کرده اید، از سهام خودداری کنید. در عوض، به آن بچسبید ETFدارایی هایی که به خوبی متنوع هستند، دارایی هایی که حساسیت کمتری نسبت به عوامل خاص بخش و شرکت دارند. نمونه هایی از جمله SPY، GLD یا TLT. ETF های ارزان تر، مانند SLV یا GDX، ممکن است برای حساب های کوچکتر مناسب تر باشند. هر یک از این ETF ها معمولاً نسبت به سرمایه گذاری در فیس بوک، GME یا تسلا بسیار کم نوسان هستند.

بیشتر بخوانید در مورد زنان در امور مالی و معامله گران گزینه.

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :Black ، Eye ، Options ، Swan ، Traders ، آنها ، جدید ، دارد ، در ، رویدادهای ، کتاب ، معامله ، مورد ، نحوه ، نکاتی

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰