تلنگر بزرگ: انتظارات نرخ بهره به سمت بالا قیمت گذاری می شود

[ad_1] تز Big Flip در دنیای مالی مورد توجه قرار گرفته است و باور نابجای بازار در مسیر تورم و نرخ های سیاست را توصیف می کند. مقاله زیر یک قطعه کامل رایگان استاز نسخه اخیر Bitcoin Magazine PRO، خبرنامه بازارهای برتر مجله بیت کوین. برای اینکه جزو اولین کسانی باشید که این بینش ها

[ad_1]

تز Big Flip در دنیای مالی مورد توجه قرار گرفته است و باور نابجای بازار در مسیر تورم و نرخ های سیاست را توصیف می کند.

مقاله زیر یک قطعه کامل رایگان استاز نسخه اخیر Bitcoin Magazine PRO، خبرنامه بازارهای برتر مجله بیت کوین. برای اینکه جزو اولین کسانی باشید که این بینش ها و سایر تحلیل های بازار بیت کوین را مستقیماً به صندوق ورودی خود دریافت می کنند، اکنون مشترک شوید.

تلنگر بزرگ

در این مقاله، یک پایان نامه کلان را که در دنیای مالی جذابیت فزاینده ای پیدا کرده است، تجزیه می کنیم. Big Flip اولین بار توسط یک معامله گر کلان مستعار معرفی شد INArteCarloDossو مبتنی بر باور نابجای ظاهری بازار در مسیر تورم و متعاقباً مسیر نرخ های سیاستی است.

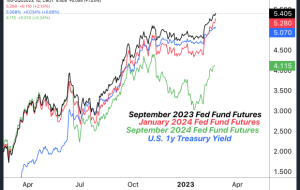

برای ساده کردن این تز، تلنگر بزرگ با این فرض ساخته شد که رکود قریب الوقوع در سال 2023 اشتباه است. حتی اگر بازار نرخها با این اعتقاد که رکود قریبالوقوع محتمل است، قیمتگذاری کاملی داشت، بازگردانی بزرگ و جدول زمانی رکود ممکن است بیشتر طول بکشد. به ویژه، این تغییر در انتظارات بازار را می توان از طریق معاملات آتی صندوق فدرال رزرو و نرخ های کوتاه مدت در اوراق خزانه ایالات متحده مشاهده کرد.

در نیمه دوم سال 2022، در حالی که اجماع بازار از انتظار تورم ریشهدار به کاهش تورم و انقباض اقتصادی نهایی در سال 2023 تغییر کرد، بازار نرخها شروع به کاهش چندگانه نرخ توسط فدرال رزرو کرد، که بهعنوان یک بادگیر برای سهام عمل کرد. این انتظار از نرخ تنزیل کمتر.

در «بدون سیاست محوری در چشم: نرخهای «بالاتر برای مدت طولانیتر» در افق» نوشتیم:

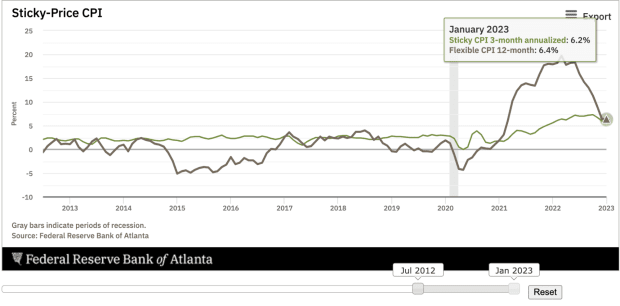

از نظر ما، تا زمانی که کاهش معنیداری در قرائتهای سالانه یک ماهه و سه ماهه برای اقدامات در سطل چسبنده وجود نداشته باشد، سیاست فدرال رزرو به اندازه کافی محدودکننده باقی خواهد ماند – و حتی میتواند تشدید شود.

اگرچه تغییر چشمگیر تخصیص دارایی پرتفوی خود بر اساس لحن یا بیان رئیس فدرال رزرو به نفع اکثر فعالان منفعل بازار نیست، ما معتقدیم که “بالاتر برای مدت طولانی تر” لحنی است که فدرال رزرو خواهد کرد. به برقراری ارتباط با بازار ادامه دهد.

در این رابطه، این احتمال وجود دارد که کسانی که سعی در پیشروی تهاجمی در محور سیاست دارند، ممکن است یک بار دیگر حداقل به طور موقت در آفساید گرفتار شوند.

ما معتقدیم که تعدیل مجدد انتظارات نرخ بالاتر در سال 2023 امکان پذیر است، زیرا تورم پایدار است. این سناریو منجر به افزایش مستمر نرخها میشود و قیمت داراییهای ریسک را پایینتر میآورد تا نرخهای تنزیل بالاتر را منعکس کند.

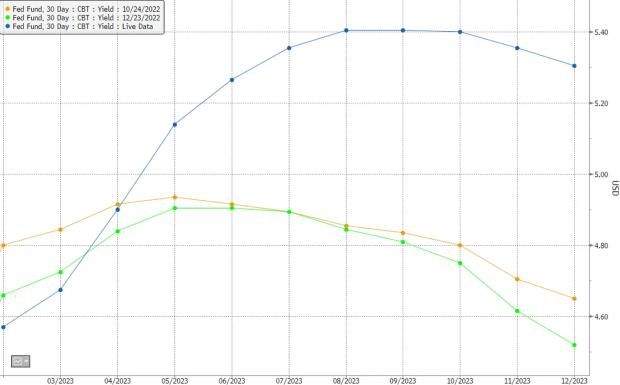

از زمان انتشار این مقاله در 31 ژانویه، قراردادهای آتی صندوق های فدرال رزرو برای ژانویه 2024 82 واحد پایه (+0.82٪) افزایش یافته است و بیش از سه کاهش کامل نرخ بهره را که بازار در ابتدا انتظار داشت در طول سال 2023 رخ دهد، حذف کرد. تعداد زیادی از سخنرانان فدرال رزرو اخیراً این موضع “بالاتر برای طولانی تر” را تکرار کردند.

همانطور که ما پیش نویس این مقاله را تهیه کردیم، تز بیگ فلیپ همچنان ادامه دارد. در 24 فوریه، شاخص قیمت Core PCE بالاتر از حد انتظار بود.

در زیر مسیر مورد انتظار برای نرخ وجوه فدرال رزرو در ماه های اکتبر، دسامبر و در حال حاضر نشان داده شده است.

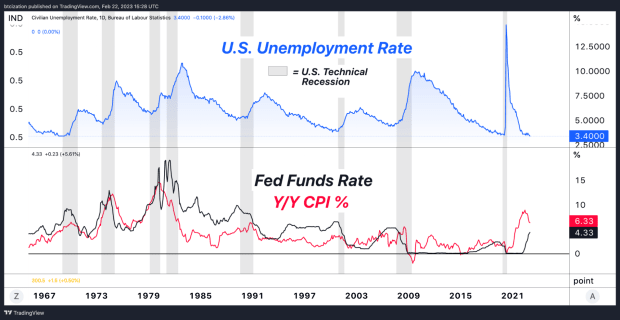

علیرغم قرائتهای کاهش تورم CPI بر اساس سال به سال در بیشتر نیمه دوم سال 2022، ماهیت این رژیم تورمی بازار چیزی است که اکثر فعالان بازار هرگز آن را تجربه نکردهاند. این می تواند به باور فشارهای «گذرا» منجر شود، در حالی که در واقعیت، به نظر می رسد که تورم به دلیل کمبود ساختاری در بازار کار ریشه دوانده است، بدون اینکه به شرایط مالی اشاره کنیم که از اکتبر تا حد زیادی کاهش یافته است. تسهیل شرایط مالی تمایل مصرفکنندگان به ادامه هزینهکردن را افزایش میدهد و بر فشار تورمی که فدرال رزرو در تلاش برای فروکش کردن آن است، میافزاید.

با توجه به اینکه نرخ رسمی بیکاری در ایالات متحده در کمترین حد خود در 53 سال گذشته قرار دارد، تورم ساختاری در محل کار تا زمانی که کسادی کافی در بازار کار وجود نداشته باشد، باقی خواهد ماند و این امر باعث میشود که فدرال رزرو همچنان کمربند را در تلاش برای فرونشاندن این وضعیت سفت کند. تورمی که به طور فزاینده ای به نظر می رسد که ریشه دار شود.

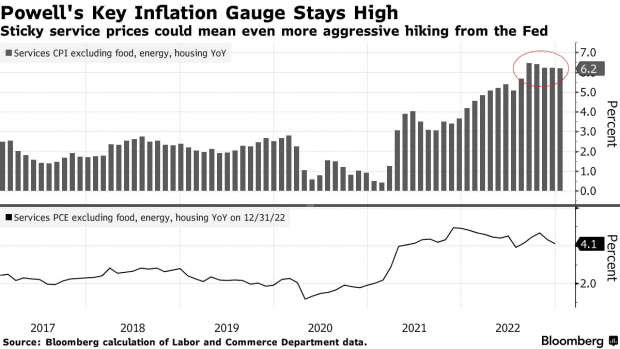

در حالی که اجزای منعطف شاخص قیمت مصرف کننده از زمان اوج خود در سال 2022 به شدت کاهش یافته است، مولفه های چسبنده تورم – با تمرکز ویژه بر دستمزدها در بخش خدمات – همچنان سرسختانه بالا باقی می مانند و فدرال رزرو را وادار می کند تا به ماموریت خود برای مکیدن این نرخ ها ادامه دهد. از فضای مجازی در اقتصاد ایالات متحده خارج می شود.

شاخص CPI چسبنده تورم کالاها و خدمات را اندازه گیری می کند که در آن قیمت ها به کندی تغییر می کنند. این بدان معناست که به محض افزایش قیمت، احتمال کاهش آن بسیار کمتر است و حساسیت کمتری نسبت به فشارهای ناشی از سیاستهای پولی سختتر است. با توجه به اینکه شاخص شاخص قیمت ثابت 6.2 درصد به صورت سالانه سه ماهه همچنان ادامه دارد، شواهد زیادی وجود دارد که نشان میدهد یک سیاست «بالاتر برای طولانیتر» برای فدرال رزرو مورد نیاز است. به نظر می رسد این دقیقا همان چیزی است که در آن قیمت گذاری می شود.

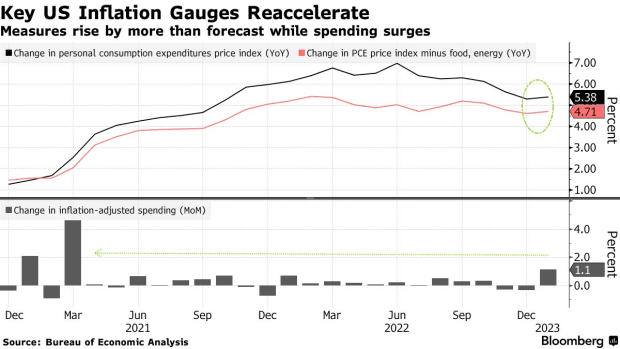

بلومبرگ که در 18 فوریه منتشر شد، موضع کاهش تورم به سمت شتاب مجدد را در مقاله «سنجشگرهای تورم ترجیحی فدرال رزرو مشاهده میشود که داغ هستند» تکرار کرد.

این خیره کننده است که با توجه به اثرات پایه مطلوب و محیط عرضه، کاهش تورم سال به سال به طور کامل متوقف شده است. این بدان معناست که برای به وجود آمدن اوج های تورم جدید، زمان زیادی لازم نیست. – اقتصاد بلومبرگ

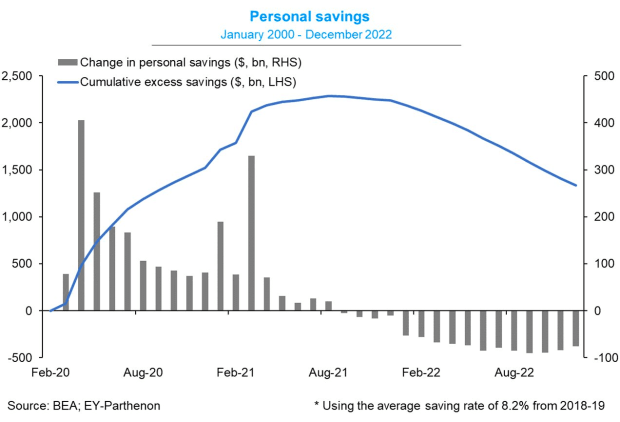

این در زمانی اتفاق می افتد که مصرف کنندگان هنوز حدود 1.3 تریلیون دلار در مصرف سوخت صرفه جویی می کنند.

در حالی که نرخ پسانداز بسیار پایین است و کل پسانداز برای خانوارها رو به کاهش است، شواهد نشان میدهد که بافر زیادی برای تداوم بالا نگهداشتن اقتصاد به صورت اسمی در حال حاضر وجود دارد و فشارهای تورمی را تحریک میکند و در عین حال اثرات تاخیری سیاستهای پولی را افزایش میدهد. از طریق اقتصاد فیلتر کنید

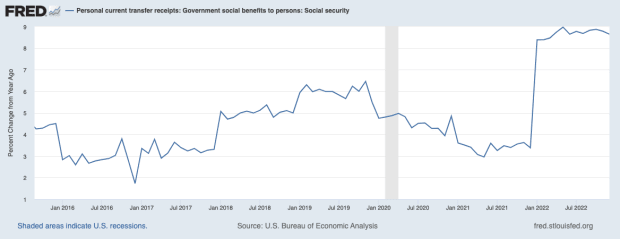

همچنین مهم است که به یاد داشته باشید که بخشی از اقتصاد وجود دارد که به مراتب کمتر به نرخ حساس است. در حالی که جهان مالی شده – وال استریت، شرکت های سرمایه گذاری خطرپذیر، شرکت های فناوری، و غیره – به سیاست نرخ بهره صفر متکی هستند، بخش دیگری از اقتصاد ایالات متحده وجود دارد که به نرخ ها بسیار حساس نیست: آن هایی که به مزایای اجتماعی وابسته هستند.

کسانی که به هزینه های فدرال وابسته هستند، نقش بزرگی در پیشبرد اقتصاد اسمی داغ بازی می کنند، زیرا تعدیل های هزینه زندگی (COLA) به طور کامل در ژانویه اجرا شد و افزایش اسمی 8.3 درصدی را در قدرت خرید به گیرندگان ارائه داد.

گیرندگان تامین اجتماعی در واقع هیچ قدرت خرید بیشتری در شرایط واقعی ندارند. روانشناسی افزایش اسمی هزینه ها، به ویژه برای نسلی که به فشار تورمی عادت نکرده است، بسیار قدرتمند است. پول اضافی در چک های تامین اجتماعی همچنان به حرکت اسمی اقتصادی منجر خواهد شد.

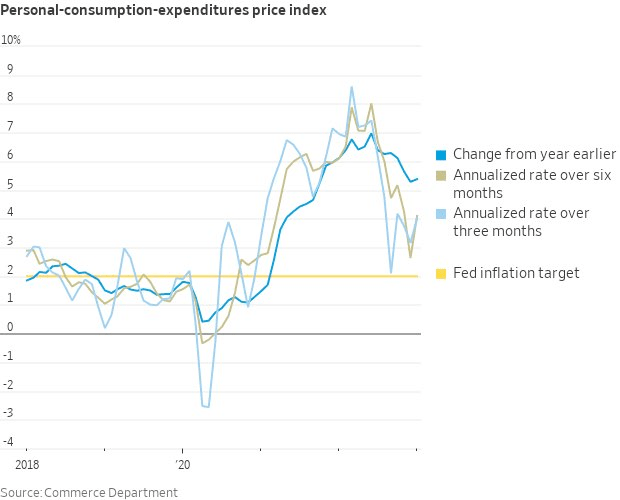

Core PCE داغ می شود

در داده های Core PCE از 24 فوریه، قرائت ماه به ماه بزرگترین تغییر در شاخص از مارس 2022 بود، که روند کاهش تورم مشاهده شده در نیمه دوم سال را شکست که به عنوان یک باد موقت برای دارایی های ریسک و اوراق قرضه عمل کرد.

چاپ داغ Core PCE برای فدرال رزرو بسیار مهم است، زیرا Core PCE به ویژه با توجه به حذف قیمت انرژی و مواد غذایی، فاقد تنوع در داده ها در مقایسه با CPI است. در حالی که ممکن است در مورد دوام سنج تورم بدون انرژی یا غذا بپرسید، نکته کلیدی برای درک این است که ماهیت بی ثبات کالاهای دسته های مذکور می تواند روند را با افزایش سطوح نوسان تغییر دهد. نگرانی واقعی برای جروم پاول و فدرال رزرو یک مارپیچ قیمت دستمزد است، جایی که قیمتهای بالاتر قیمتهای بالاتری را ایجاد میکند و خود را در روانشناسی کسبوکارها و کارگران در یک حلقه بازخورد بد قرار میدهد.

این نگرانی برای پاول و همکارانش است که در فاصله 600 مایلی در واشنگتن نشسته اند و سعی می کنند تصمیم بگیرند که چقدر باید نرخ بهره را افزایش دهند تا تورم را مهار کنند. آنچه فارلی توصیف می کند به طرز ناراحت کننده ای به چیزی نزدیک است که در اصطلاح اقتصاددانان به عنوان مارپیچ قیمت دستمزد شناخته می شود – دقیقاً همان چیزی که فدرال رزرو مصمم است به هر قیمتی از آن اجتناب کند. —- «بدترین خطرات ترس جروم پاول در بازار کار جنوب محقق می شود»

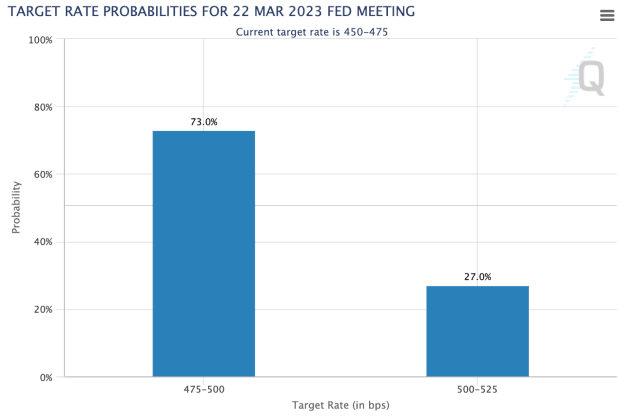

جلسه بعدی فدرال رزرو در 21 و 22 مارس برگزار می شود، جایی که بازار احتمال افزایش 25 واحدی در ثانیه نرخ بهره را در زمان نگارش این مقاله 73.0 درصد تعیین کرده است، در حالی که 27 درصد باقی مانده به سمت افزایش 50 واحدی در نرخ سیاستی متمایل است.

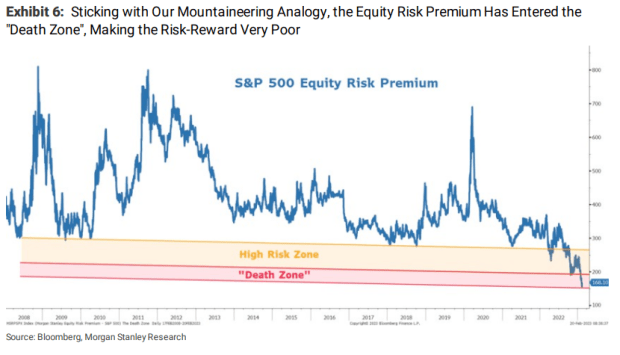

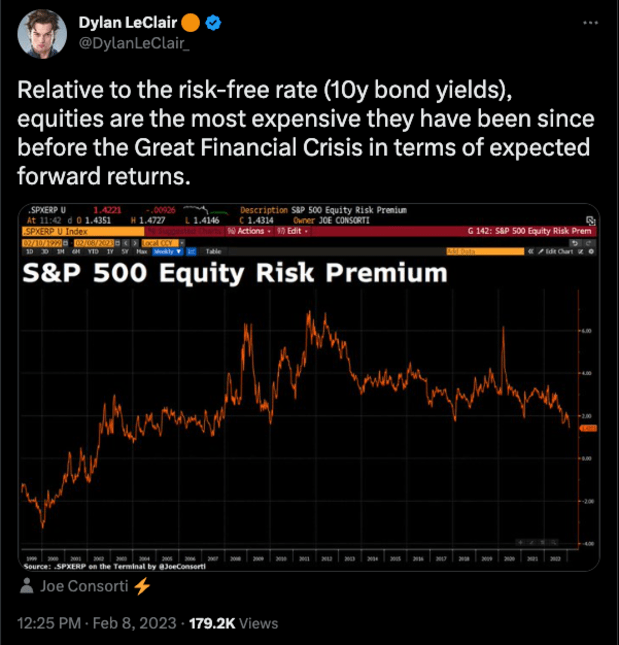

شتاب فزاینده برای نرخ ترمینال بالاتر باید به فعالان بازار کمی توقف کند، زیرا ارزش گذاری های بازار سهام به طور فزاینده ای به نظر می رسد که از تخفیف های موجود در بازار نرخ ها جدا شود.

یکی از استراتژیستهای اصلی مورگان استنلی اخیراً این نگرانی را به بلومبرگ بیان کرده است و با استناد به حق بیمه ریسک سهام، معیاری از تفاوت بازده مورد انتظار در بازار اوراق قرضه بدون ریسک (بهصورت اسمی) نسبت به بازده سود مورد انتظار در بازار سهام است.

این استراتژیست می گوید: «این نوید خوبی برای سهام نیست، زیرا افزایش شدید امسال آنها را به گران ترین قیمت از سال 2007 با اندازه گیری حق بیمه ریسک سهام تبدیل کرده است، که وارد سطحی به نام «منطقه مرگ» شده است.

ویلسون در یادداشتی نوشت: “ریسک پاداش برای سهام در حال حاضر “بسیار ضعیف” است، به خصوص که فدرال رزرو تا پایان دادن به انقباض پولی خود فاصله دارد، نرخ ها در سراسر منحنی بالاتر باقی می مانند و انتظارات درآمدی هنوز 10 تا 20 درصد بسیار بالا است. .

این استراتژیست که در نظرسنجی سرمایه گذاران نهادی سال گذشته در رتبه اول قرار گرفت، زمانی که فروش سهام را به درستی پیش بینی کرد، گفت: «زمان بازگشت به کمپ اصلی قبل از راهنمای بعدی کاهش درآمد فرا رسیده است.» – بلومبرگ، مورگان استنلی می گویند که S&P 500 می تواند طی ماه ها 26 درصد کاهش یابد

نکته پایانی:

تورم به شدت در اقتصاد ایالات متحده ریشه دوانده است و فدرال رزرو مصمم است تا نرخ های مورد نیاز را افزایش دهد تا به اندازه کافی فشارهای تورمی ساختاری را کاهش دهد، که احتمالاً به شکستن هر دو بازار کار و سهام در این فرآیند نیاز دارد.

به نظر میرسد که امید به فرود نرمی که بسیاری از سرمایهگذاران پیشرفته در ابتدای سال داشتند، از بین میرود و پیام کلیدی بازار طی روزها و هفتههای اخیر «بالاتر برای طولانیتر» است.

علیرغم اینکه سهام ها نزدیک به 20 درصد کمتر از بالاترین سطح تاریخ هستند، امروز نسبت به نرخ های ارائه شده در بازار خزانه داری نسبت به اوج سال 2021 و آغاز سال 2022 گران تر هستند.

این وارونگی قیمت سهام نسبت به اوراق خزانه نمونه بارز Big Flip در عمل است.

این محتوا را دوست دارید؟ اکنون مشترک شوید برای دریافت مقالات PRO به طور مستقیم در صندوق ورودی خود.

مقالات گذشته مرتبط:

- هیچ محور سیاستی در چشم نیست: نرخهای “بالاتر برای مدت طولانیتر” در افق

- جداسازی انکار: همبستگی ریسک بیت کوین

- داستانی از خطرات دم: معضل زندانی فیات

- موج صعودی همه قایق ها را بالا می برد: بیت کوین، دارایی های ریسک با افزایش نقدینگی جهانی جهش می کند

- داده های زنجیره ای «پایین بالقوه» را برای بیت کوین نشان می دهد، اما بادهای مخالف کلان باقی می مانند

- کلیدهای بازار PRO هفته: 2023/2/20

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰