با افزایش سن معامله گران خرده فروشی ، به قصه های شیداهای گذشته توجه کنید

[ad_1] در بهار سال 2020 ، تعطیلی موقت لیگ های حرفه ای ورزشی در طول قرنطینه اولیه همه گیری ویروس کرونا ، همراه با تزریق سرمایه جدید به بازارهای مالی توسط فدرال رزرو و خزانه داری ایالات متحده ، طبقه جدیدی از معامله گران خرده فروشی را در بازارهای مالی مسح کرد. این موج از

[ad_1]

در بهار سال 2020 ، تعطیلی موقت لیگ های حرفه ای ورزشی در طول قرنطینه اولیه همه گیری ویروس کرونا ، همراه با تزریق سرمایه جدید به بازارهای مالی توسط فدرال رزرو و خزانه داری ایالات متحده ، طبقه جدیدی از معامله گران خرده فروشی را در بازارهای مالی مسح کرد. این موج از شرکت کنندگان جدید بازار موجی از نقدینگی را به همراه دارد که در غیر این صورت از دسترس بازارهای سنتی مالی خارج شده بود.

برای مطالعه اینجا را کلیک کنید “چرا افزایش معاملات خرده فروشی ممکن است نشانه شیدایی دیگر باشد”

در حالی که چند ماه گذشته ممکن است برای معامله گران خرده فروشی هیجان انگیز باشد ، اما زمان خوبی است که به تاریخچه برخی از داستانهای هشداردهنده آموزنده از سایر اصول خرده فروشی در تاریخ مالی نگاه کنیم. در اینجا نگاهی به رویدادها ، احساسات و نمایشنامه های گذشته است این امر باعث شد تا معامله گران گذشته به دنبال ثروت از محیط های مشابه باشند تا بسیاری از آنها با این مشکل دست و پنجه نرم کنند متعاقب خراب کردن

سرشار از نقدینگی

در بازارهای سرمایه ، نقدینگی همیشه سطح خود را پیدا می کند. هنگامی که نقدینگی زیادی وجود داشته باشد ، سرمایه مالی حتی به ورشکستگی ورشکسته ترین شرکت ها سرازیر می شود. مثال هرتز را در نظر بگیرید.

ورشکستگی در اصل وضعیتی است که در آن دارایی های یک شرکت هیچ ارزشی ندارند. اگر دارایی ها = بدهی ها + حقوق صاحبان سهام ، در این صورت باید یک شرکت ورشکسته شاهد از بین رفتن ارزش خالص دارایی خود باشد و به صفر برسد. و با این حال ، معامله گران خرده فروشی به تجارت با هرتز ادامه دادند و سهام شرکت را بالاتر بردند.

به یک معنا ، این همان چیزی است که سیاستگذاران مانند فدرال رزرو و دولت ایالات متحده در نظر داشتند: تقویت اقتصاد در برابر بلای همه گیر به طوری که بهبودی می تواند ریشه دواند. به نوبه خود ، نقدینگی مازاد در بازارهای سرمایه وجود دارد ، به طوری که مشاغل در کوتاه مدت از نقدشوندگی و در بلندمدت از ورشکستگی در امان می مانند. این را می توان در یک قیاس خلاصه کرد که بر اساس آن با وجود “سوراخ های پایین فنجان ، قسمت بالا همچنان سرریز می شود.”

از اشتباهات دیگران درس بگیرید

نقل قول دیگری که با این درون نگری همراه است ، نقل قولی است که پدرم در کودکی به من می گفت: “افراد باهوش از اشتباهات دیگران درس می گیرند.” تاریخ معاملات مالی – برخلاف آنچه از ابتدای ماه مارس با موج معامله گران خرده فروشی در افتتاح حساب های کارگزاری شاهد بودیم – اغلب شامل معامله گران خرده فروشی است که از موفقیت کوتاهی برخوردار بوده و به دنبال آن ناراحتی پایدار داشته اند.

امید ما در اینجا این است که برخی از درسهای تاریخ بازارهای مالی تا سایر قسمتهای شیدایی خرده فروشی را برجسته کنیم ، در حالی که کسانی که تجربه کمی در حدس و گمان دارند بدون توجه به بازار سرمایه وارد بازار می شوند. درس روشن است: در یک نقطه ، موسیقی متوقف می شود. کاسه مشت برداشته می شود

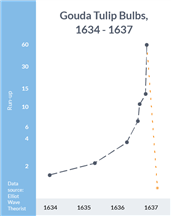

1637: شیدایی لاله دوچرخه سواری

اولین و شاید مشهورترین حباب در تاریخ مالی را می توان به سال 1600 باز کرد. در اوج شیدای لاله ، برخی از پیازهای لاله مجرد ، بدون استفاده اقتصادی واقعی ، بیش از 10 برابر درآمد سالانه یک کارگر ماهر (“نسبت حباب”) فروخته می شد. به عنوان مرجع ، با معامله سهام آمازون زیر 3000 دلار و درآمد متوسط خانواده آمریکایی نزدیک به 60،000 دلار ، این “نسبت حباب” هنوز فقط 0.05 است).

طولی نکشید که حباب ناپایدار شد و دلالان نتوانستند حتی پایین ترین کیفیت لامپ را با ارزان ترین قیمت خریداری کنند. وقتی تقاضا از بین رفت – دیگر کسی برای خرید باقی نمانده بود – حباب لاله تقریباً یک شبه ترکید و بسیاری را به بدهی های مادام العمر کشاند.

شیدای گل لاله بین سالهای 1636-1637 رخ داد ، و با این حال تقریباً 400 سال بعد ما خود را در حال بحث در مورد مشکلات آنچه اتفاق می افتد هنگامی که بسیاری از معامله گران خرده فروشی در مورد دارایی هایی که هیچ استفاده یا ارزش اقتصادی ملموسی ندارند ، حدس می زنند. چرا معامله گران جدید خرده فروشی با میانگین سنی 31 سال در یک شرکت ورشکسته مانند هرتز سرمایه گذاری می کنند؟ ظاهراً ماهیت انسان تغییر نکرده است.

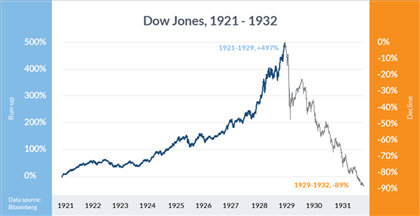

1929: WALL STREET CRASH

مشهورترین سقوط بازار در تاریخ آمریکا در اواخر دهه 1920 رخ داد و دوران افراط و تفریط معروف به عصر طلایی را رقم زد. آنچه در این دوره تاریخی چندان چشمگیر نبوده است. در حالی که حباب حاد وجود نداشت ، اما همچنان با افت چشمگیری به پایان رسید.

در واقع ، دستاوردهای طی دهه قبل در مقایسه با دیگر حباب های عمده سفته بازی نسبتاً آهسته بود. این سقوط دیدنی بود و میانگین صنعتی داوجونز از سپتامبر 1929 تا ژوئیه 1932 نزدیک به 90 درصد ارزش خود را از دست داد. پیامدهای اقتصادی ناشی از سقوط بازار سهام به رکود بزرگ معروف شد.

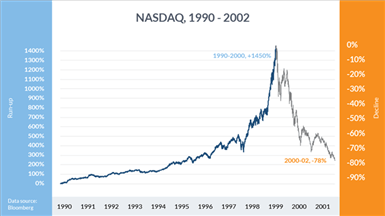

2000: حباب NASDAQ/DOT COM

دوران مقررات زدایی از 1980 آغاز شد و سرانجام با ظهور سهام فناوری و اینترنت همگرا شد. تولد “اقتصاد جدید” بازارها را تا سال 2000 به ارتفاعات سرگیجه آور رساند. NASDAQ از 743 در ابتدای 1995 به 5048 در 10 مارس 2000 رسید. از اکتبر 1999 تا مارس 2000 ، این شاخص دو برابر شد “حباب نقطه کام”.

تا حدی به دلیل رکود ناشی از حملات تروریستی 11 سپتامبر ، حباب نقطه ترکید و در اواخر سال 2002 ، NASDAQ تقریباً 78 درصد از ارزش خود را نسبت به بالاترین سطح خود در مارس 2000 از دست داده بود.

2007: خرابی بازار مسکن ایالات متحده

حباب بازار مسکن یک حباب منحصر به فرد است تا آنجا که برای کمک به تورم مجدد اقتصاد پس از ترکیدن حباب NASDAQ/dot com 2000 2000 منفجر شد. به منظور کمک به بهبود اقتصاد پس از حملات تروریستی 11 سپتامبر و رکود ناشی از آن ، فدرال رزرو نرخ بهره را کاهش داد و نقدینگی بازار را پر کرد – مشابه امروز. قیمت املاک و مستغلات و ارزش گذاری سازندگان مسکن افزایش یافت و دلالان را به بازار مسکن کشاند که به عنوان “تلنگر” شناخته می شوند. امروز ، ما میزبان AirBNB داریم.

هنگامی که حباب بازار مسکن ترکید ، شاخص بازده کل S & P 500 Homebuilding کل بازدهی 90 درصدی را از اوج خود در جولای 2005 به پایین ترین سطح خود در نوامبر 2008 کاهش داد. نتیجه سقوط بازار سهام و مسکن بدترین بحران مالی از زمان رکود بزرگ بود ، دورانی که ما اکنون آن را رکود بزرگ می نامیم.

به کار انداختن این درس ها

مارک تواین با چیزهای زیادی شناخته می شود ، اما یکی از تمثیل های او با کاربرد خاصی در شرایط کنونی و که شما ممکن است بشنوید: “تاریخ تکرار نمی شود ، اما اغلب قافیه”. احساساتی که بر پیشینیان ما حاکم بود ، همان احساساتی است که ما امروزه هنگام ورود به بازارهای مالی با آن برخورد می کنیم: حرص ، ترس ، هیجان ، ناامیدی و سایر احساسات.

در عصر ارتباطات به هم پیوسته جهانی ، اطلاعات و داده ها سریعتر از همیشه به سراسر جهان سفر می کنند. این بدان معناست که احساساتی که ما هنگام معامله با آنها برخورد می کنیم می تواند در بازارهای جهانی بسیار سریعتر به هم پیوسته و گلوله برفی شود. آیا این امر تمایل به اطلاعات غلط را افزایش داده است؟ شاید. اما اگر تاریخ فقط با قافیه و نه با تکرار راهنمای ما باشد ، باید مراقب این واقعیت باشیم که حباب ها ، بحران ها و تصادفات مالی بیش از هر زمان دیگری در تاریخ مستعد وقوع هستند.

باز کنید حساب آزمایشی IG امروزبه

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰