افزایش نرخ دلار، تبدیل و درخواست ایمنی

[ad_1] افزایش نرخ دلار، تبدیل و درخواست ایمنی دشوار است که بگوییم دلار چه نقشی در سیستم مالی جهانی در سه ماهه دوم سال 2022 ایفا خواهد کرد. از یک سو، دارایی های ریسک سنتی موج سقوط پربارتر را مهار کرده اند. در حالی که انتظارات نرخ بهره بیشتر شده است. از طرف دیگر، نگرانی

[ad_1]

افزایش نرخ دلار، تبدیل و درخواست ایمنی دشوار است که بگوییم دلار چه نقشی در سیستم مالی جهانی در سه ماهه دوم سال 2022 ایفا خواهد کرد. از یک سو، دارایی های ریسک سنتی موج سقوط پربارتر را مهار کرده اند. در حالی که انتظارات نرخ بهره بیشتر شده است. از طرف دیگر، نگرانی فزایندهای وجود دارد که بازارها در دوره پس از بحران بزرگ مالی بیش از حد رسیدهاند و «ریسک زدایی» ضروری هنوز رخ نداده است.

موضوعی که پیشرو است، برای ردیابی روند گرینبک در ماههای آینده بسیار مهم است. موارد مبرمی وجود دارد که باید برای پیش بینی های USD مانند پیش بینی نرخ FOMC و پیش بینی های رشد ارزیابی شوند. با این حال، از طریق ریسک رویداد برنامه ریزی شده و برنامه ریزی نشده، معامله گران نباید فشار روی ارز معیار را فراموش کنند تا به وضعیت «منابع سیستمی» خود ادامه دهد، زیرا بحران ها در سراسر جهان در حال گسترش هستند و اقتصادهای بزرگ (مانند روسیه و چین) به دنبال جایگزین هایی برای ارز اصلی هستند. واحد پول.

دلار: پناهگاه امن

در طول سه ماهه ابتدایی سال، چند باد بنیادی مطلوب وجود داشت که میتوانست اعتبار افزایش ارزش پول آمریکا را به همراه داشته باشد. یکی از مسائلی که به طور منظم مرتبط است، معکوس کردن روند ریسک است. داراییهای سفتهبازی معیاری مانند شاخصهای ایالات متحده در بخش عمدهای از بازههای ابتدایی سال با کاهش قابل توجهی مواجه شدند و نیاز به ایمنی در برخی مواقع نسبتاً شدید بود. مقیاس ترس معمولاً برای گرینبک مهم است، زیرا تضعیفهای سنجیدهتر تمایل دارند سرمایهگذاران را در جایی که قصد دارند سرمایه خود را پارک کنند، آگاهتر کنند.

زمانی که داراییهای ایالات متحده بازدهی غیررقابتی دارند، این امر باعث میشود که ارز به وسیلهای برای پارک کردن پولتان از حد ایدهآل نباشد. من هنوز دلار را به عنوان یک بهشت افراطی می بینم که نقدینگی تنها مورد توجه است. با این حال، با افزایش رقابتی مشخص در نرخهای معیار کشور، این ممکن است یکی از پناهگاههای ظریفتر باشد. با توجه به اصرار مقامات فدرال رزرو در مورد فشار عمدی خود برای عقب نشینی مسکن، به نظر می رسد که این هزینه باقی بماند.

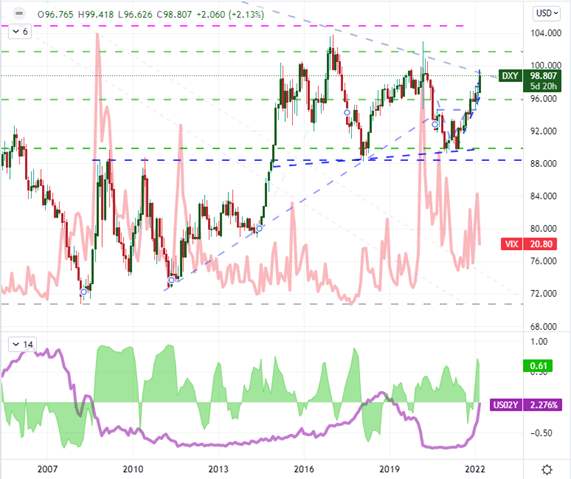

نمودار 1: شاخص DXY با VIX، همبستگی 12 هفته ای و بازده 2 ساله ایالات متحده (هفتگی) پوشانده شده است.

منبع: TradingView; تهیه شده توسط جان کیکلایتر

به انتظارات برتری دهید یا همگام باشید؟

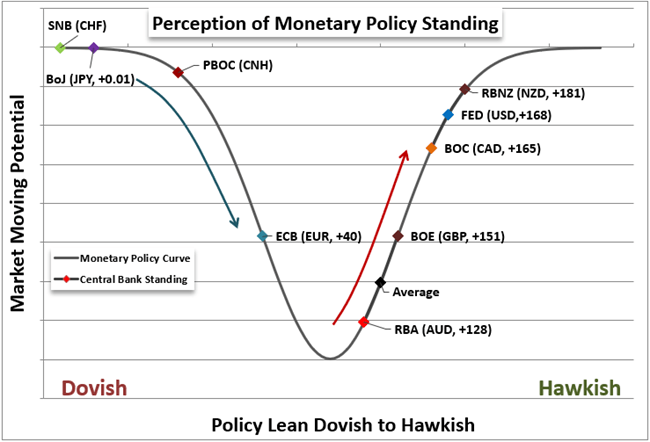

پیشبینی نرخ بهره یکی دیگر از موضوعات اساسی حیاتی است که باید برای درک مقاصد دلار پیگیری شود. البته، حفظ یک خط دید واضح در گرینبک ضروری است، اما مسیر نسبی جنگطلبانه یا کبریایی ایجاب میکند که مسیر آمریکا را با همتایان جهانی آن مقایسه کنیم. در سه ماهه دوم سال، فدرال رزرو موفق شد یک پیش بینی فوق العاده تهاجمی را تغذیه کند.

پس از افزایش نرخ اول در ماه مارس، فدرال رزرو پیشبینیهای نرخ خود را از سه مورد پیشبینی شده در SEP دسامبر (خلاصه پیشبینیهای اقتصادی) به 7 افزایش خیرهکننده تا پایان سال ارتقا داد – همه جلسات به استثنای ژانویه. این ما را در موقعیتی غیرعادی قرار داد که در آن بازار پیشرو و سوداگرانه مطابق با عقب مانده و محتاط فدرال رزرو بود. با این حال، این تصادف زیاد دوام نمی آورد.

نمودار 2: موضع نسبی سیاست پولی

منبع: TradingView; تهیه شده توسط جان کیکلایتر

طی سه ماه آینده، دو جلسه و اعلامیه سیاست پولی برنامه ریزی شده وجود دارد: در 4 می و 15 ژوئن. در آغاز ماه آوریل، قراردادهای آتی و سوآپ صندوق فدرال رزرو با احتمال بالا (بیش از 60 درصد) 50 واحد افزایش نرخ از سوی گروه در هر دو رویداد قیمت گذاری شد. این در واقع یک موضع بسیار تهاجمی خواهد بود. همچنین می تواند یک تقویت کننده قابل توجه برای ارزش نسبی باشد. در حالی که فدرال رزرو هنوز از برخی همتایان خود با نرخ بازده اولیه عقب است، افزایش سریع می تواند به سرعت شکاف را کاهش دهد – علاوه بر این که بازارها با تحلیل و قیمت گذاری به آینده نگاه می کنند. مقامات ایالات متحده برای کسانی که واقعاً به «قرار بانک مرکزی» اعتقاد دارند، تلاشی استثنایی برای سرکوب آن ایمانی که قبلاً تضمین شده بود انجام داد.

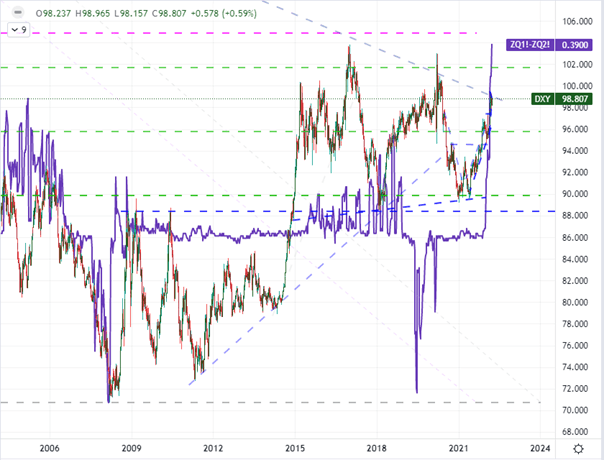

چرا آنها این کار را انجام می دهند؟ آنها سعی می کنند یک وابستگی را بشکنند. و بازارها هشدارهای خود را باور می کنند. با نگاهی به معاملات آتی صندوق فدرال رزرو، ما شاهد تهاجمیترین پیشبینیهای کوتاهمدت نرخ جنگطلب در بیش از دو دهه بودهایم.

نمودار 3: شاخص دلار DXY نسبت به بازده وجوه ضمنی فدرال رزرو در جلسه بعدی

منبع: TradingView; تهیه شده توسط جان کیکلایتر

ریسک پرت برای دلار: تنوع

به احتمال زیاد، دلار برای تعیین جریان بنیادی، از انتظارات نرخ بهره خود نسبت به همتایان یا وضعیت احساسات در بازار استفاده می کند. با این حال، همبستگی ها می توانند با تغییر در روابط سیستمیک کاهش یابند. یکی از موضوعات پرت که در سه ماههها و سالهای گذشته با احتیاط به آن توجه کردهام، تلاش برای تنوع بخشیدن به نقدشوندگیترین ارز جهان است. این فشار با فشارهای دولت قبلی برای جنگ های تجاری بسیار گسترده تر و شدیدتر بود، اما به نظر می رسد شرایط هدف از پیش اعلام شده دلار را تقویت می کند.

با این حال، کشورهای بزرگی وجود دارند که به طور جدی انگیزه دارند تا جهان را از دلار آمریکا دور کنند. روسیه به دلیل تلاشهایش برای دور زدن تحریمهای غرب، جستوجوگر جایگزین بیشتری در سه ماهه گذشته بود. بازیگر بزرگتری که به دنبال کاهش نفوذ ایالات متحده و واحد پول آن است، چین بوده است. دومین کشور بزرگ جهان مدتهاست که علاقه دارد در صدر فهرست قرار گیرد و به طور معناداری بر وضعیت موجود جهانی تأثیر بگذارد. با توجه به مشکلات بیوقفه کووید، واکنش شرکای تجاری به تحریمهای روسیه و اهرم بیش از حد شرکتهای محلی، انگیزه قویتری برای سوق دادن یوان به عنوان رقیب دلار وجود دارد. این یک تهدید جدی برای مدتی نخواهد بود. اما در این میان، می تواند به طور جدی روندهای ناشی از اعتقادات نادرست را مختل کند.

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰