شکست EURUSD به دلیل تردید بازار در تعهد فدرال رزرو

EURUSD، S&P 500، نرخهای فدرال رزرو و نکات بحث نقدینگی: چشم انداز بازار: S&P 500 صعودی بالای 3900 این FOMC دقیقه پیام انتقادی را تکرار کرد تورم مبارزه، افزایش نرخ بهره بیشتر در پیش است و هیچ کاهشی برای سال 2023 پیش بینی نشده است. اما بازارها باور نمی کنند یورو دلارقبل از انتشار صورتجلسه،

EURUSD، S&P 500، نرخهای فدرال رزرو و نکات بحث نقدینگی:

- چشم انداز بازار: S&P 500 صعودی بالای 3900

- این FOMC دقیقه پیام انتقادی را تکرار کرد تورم مبارزه، افزایش نرخ بهره بیشتر در پیش است و هیچ کاهشی برای سال 2023 پیش بینی نشده است. اما بازارها باور نمی کنند

- یورو دلارقبل از انتشار صورتجلسه، خرابی برعکس شد، اما کمکی نکرد. جلوتر، ممکن است تمرکز دوباره به سمت دیگر تغییر کند رشد نگرانی ها در حالی که نزدیک می شویم NFP ها

توصیه شده توسط John Kicklighter

ایجاد اعتماد در معاملات

نقدینگی هنوز در بازارهای جهانی ناهموار است. در حالی که بازارهای عمیق تر یک مسیر اساسی روشن یا اعتقاد کلی را تضمین نمی کنند، یک عنصر حیاتی برای حمایت از چنین شرایطی است. با تنها دو روز معاملاتی کامل برای سال 2023، شاهد افزایش مداوم حجم برای معیارهایی مانند شاخص های ایالات متحده بودیم، اما ناهماهنگی در بین دارایی های متمایل به ریسک مختلف برای هر دو جهت متعهد و حرکت وجود دارد. حجم و سود باز در طول هفته آغازین سالهای معاملاتی بسیار ناچیز هستند – تا حدی به این دلیل که میانگین هفتههای کسری است – اما یک بار بنیادی قوی همچنان میتواند بر اینرسی غلبه کند. ما این پتانسیل را داشتیم که سفتهبازی نرخ بهره در جلسه گذشته شکوه خود را در سال 2022 به دست آورد، اما دقایق FOMC نمیتواند شک و تردید بازار را از بین ببرد. شاید ریسک رویداد آتی بتواند اختلاف در دیدگاه نرخ ها را از بین ببرد … یا ممکن است موضوع غالب دیگری را تحریک کند: ترس از رکود.

ترکیبی از پسزمینه نقدینگی مشکلساز و ریسک رویدادهای بنیادی تنزیلشده به اندازه EURUSD در بازار تأثیرگذار نبود. روز سهشنبه، صلیب توانست بزرگترین افت یک روزه خود را در چند ماه گذشته انجام دهد، و از کف یک راهروی باریک بسیار باریک عبور کرد. در حالی که بسته شدن روزانه زیر پشتیبانی به عنوان یک وقفه در کتاب من واجد شرایط است، پیگیری به تعهد بیشتری از رتبه سوداگرانه نیاز دارد. بدون یک موضوع بنیادی روشن برای اتصال و یا یک اتهام گمانهزنی کلی برای دلار، جهش نزولی به حالت دیگری از حمایت نیاز داشت. در این جلسه گذشته چند لیست کوچک وجود داشت، اما نه شغل JOLTS ترک میکند و نه دقیقه FOMC الهامبخش بازارها نیست. در نهایت، دادههای نیروی کار از اقتصاد ایالات متحده حمایت میکرد، در حالی که فدرال رزرو پیام خود را تکرار کرد که تمرکز بر تورم است و آنها کاملاً قصد دارند بازارها را به سمت فلات نرخ بالای 5.00 درصد سوق دهند. به نظر میرسید که دلار به طور کلی اخبار را نادیده میگیرد و EURUSD به بازگشت خود ادامه میدهد و به محدوده ناامیدکننده هفتههای گذشته بازگشت.

تغییر در | بلندها | شورت | OI |

| روزانه | -19٪ | 22% | 2% |

| هفتگی | 1% | 5% | 3% |

نمودار EURUSD با SMAهای 20 و 100 روزه، محدوده تاریخی 5 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

در بحث پیشبینی سیاست، یک معضل جالب وجود دارد. بانک مرکزی همچنان بر عقیده خود مبنی بر اینکه افزایش بیشتر نرخ بهره در پیش است، از پیشبینی ماه دسامبر خود برای نرخ پایه 5.1 درصدی در سال 2023 حمایت میکند و این باور خود را مبنی بر اینکه امسال هیچ کاهشی در نرخها انجام نخواهد شد، مورد تاکید قرار داده است. در حالی که معاملات آتی صندوق های فدرال رزرو اندکی افزایش یافته است و نرخ اوج آن در حدود 5.00 تا 5.25 درصد است، این تاج احتمالاً کاهش می یابد. علاوه بر این، بازارها همچنان به کاهش نرخ بهره در نیمه آخر سال 2023 ادامه می دهند. برای دارایی های ریسک، من سودی برای آن نتیجه نمی بینم. اگر فدرال رزرو با اوج نرخ خود به پیشبرد ادامه دهد و به بازارهایی برسد که هیچ کاهشی در کارت ها وجود ندارد، بازار مجبور خواهد شد محدودیت های مالی را مجدداً قیمت گذاری کند. در صورتی که بانک مرکزی مجبور به کاهش بر خلاف رهنمودهای خود شود، احتمالاً شرایط بدتر خواهد شد که ناشی از شرایط وخیم اقتصادی است. من انتظار ندارم که این تحلیل سناریو جریان اصلی باشد و فوراً تنظیم شود، بنابراین ما منتظر یک کاتالیزور آشکارتر هستیم تا S&P 500 را از کوچکترین محدوده معاملاتی 12 روزه خود از نوامبر 2021 خارج کند.

تغییر در | بلندها | شورت | OI |

| روزانه | -10% | 10% | -2٪ |

| هفتگی | -14٪ | 10% | -4٪ |

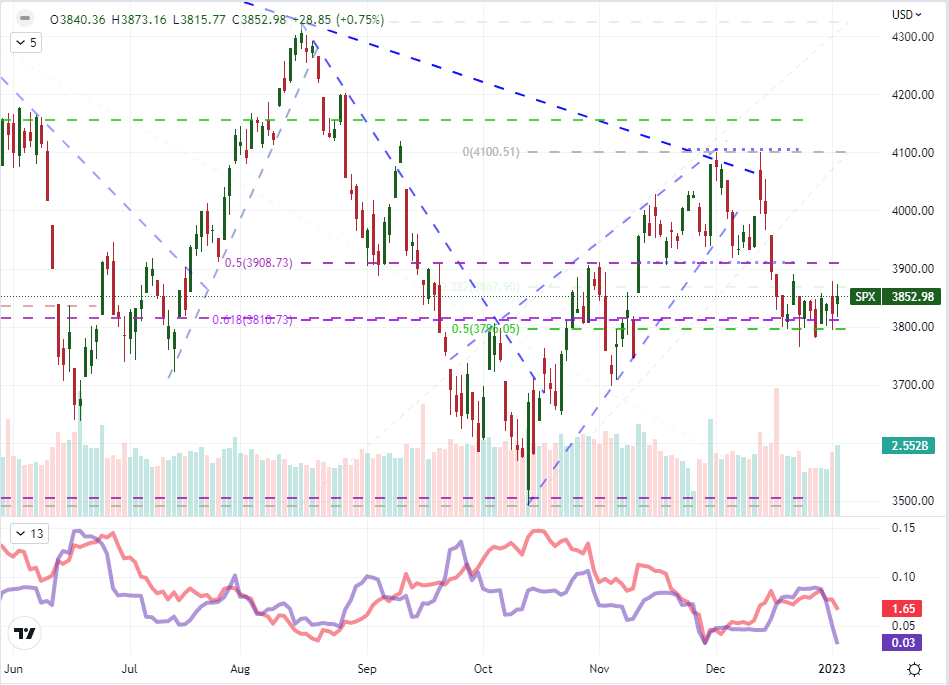

نمودار S&P 500 با حجم، محدوده 12 روزه و ATR (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

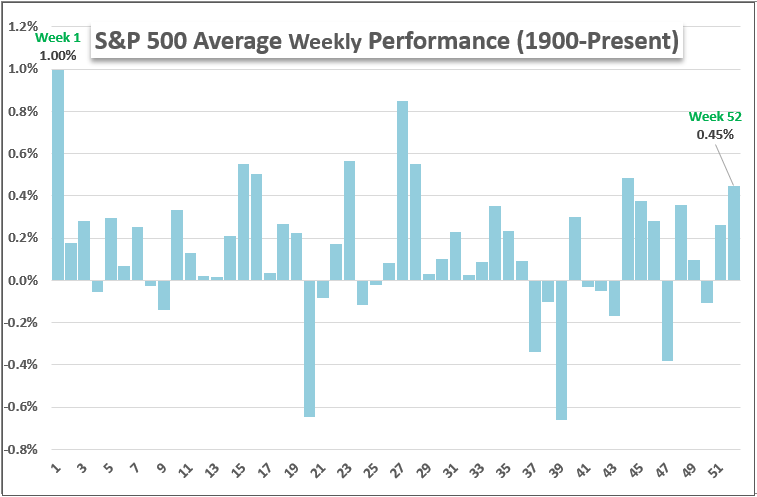

با جهش مجدد در S&P 500، ما هر گونه افزایش در کشش نزولی را خنثی کرده ایم. اما ما نیز به سادگی از هر نوع پیشرفتی در هر جهت محروم هستیم. بهبود آهسته در حجم و سطح معتدل VIX در این هفته آغازین با این شرایط مطابقت دارد. با این حال، تضاد با این عملکرد و انتظارات فصلی برای عملکرد برای شاخص پایه باقی می ماند. یادآوری میکنم که از نظر تاریخی، S&P 500 بهطور میانگین بهترین هفته خود در سال را در بازه زمانی افتتاحیه بهدست میآورد. از طریق تعطیلی چهارشنبه، ما تقریباً نسبت به هفته / ماه / سال گذشته بدون تغییر هستیم. در حالی که ظرفیت حرکت بازار در ریسک رویداد آینده وجود دارد، به نظر می رسد پتانسیل آن به سمت تهدید بزرگتری که حمایت می کند، منحرف می شود.

نمودار میانگین عملکرد S&P 500 بر اساس هفته تقویم بازگشت به سال 1900 (هفتگی)

نمودار ایجاد شده توسط جان کیکلایتر

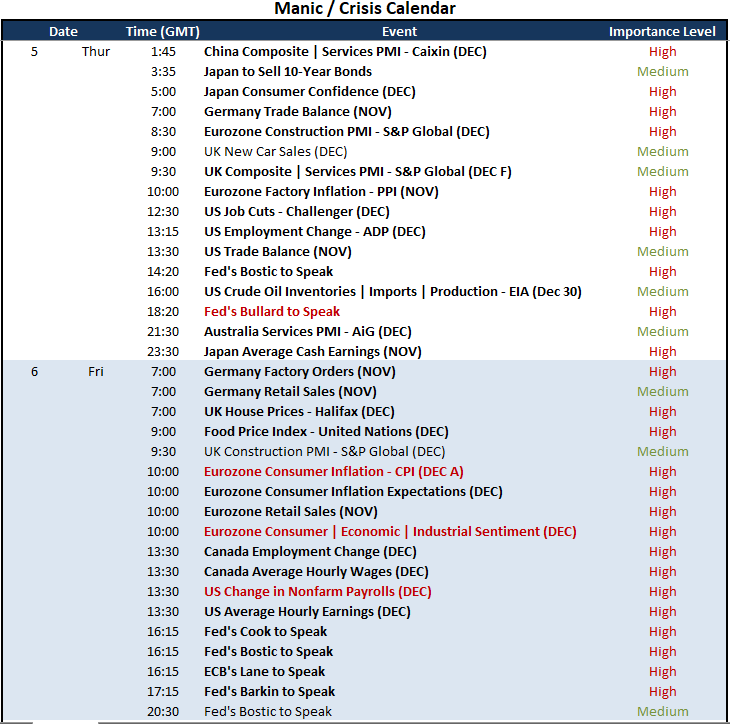

با نگاهی به سند اقتصادی، پتانسیل فرو رفتن در هر دو جنبه پیش بینی نرخ بحث بازار و ترس از رکود وجود دارد. در مورد اول، صحبت فدرال رزرو بین بولارد و بوستیک دیدگاه بالقوه جدید و متفاوتی را در مورد پیش بینی های سیاست پولی ارائه می دهد. با توجه به عقبنشینی بازار در قیمتها در پیشبینیهای رسمی بانک مرکزی، مهم است که ببینیم فدرال رزرو از چه تاکتیکهایی برای انطباق با انتظارات بازار استفاده میکند. در هر صورت، من بر تمایل بولارد به کشیدن پین نارنجکهای پیام تأکید بیشتری میکنم. بین این دو موضوع، به نظر میرسد پیشبینی اقتصادی بیشتر موضوع را تحت فشار قرار دهد. گزارش روز پنجشنبه بر داده های اشتغال قبل از NFP تاکید دارد، اما رقم حقوق و دستمزد در روز جمعه اقدام بزرگتر خواهد بود. و این فقط ایالات متحده نیست که ما باید برای نظارت بر رکود در نظر بگیریم. هشدار صندوق بینالمللی پول برای «یک سوم جهان» در مواجهه با رکود 2023 باید ما را وادار کند که همه بازیگران مهم از جمله دادههایی مانند PMI چینی Caixin، نظرسنجی اعتماد مصرفکننده ژاپنی، تراز تجاری آلمان و گزارش فعالیتهای ساختمانی منطقه یورو را زیر نظر داشته باشیم.

ریسک رویدادهای کلان اقتصادی تا پایان هفته

تقویم ایجاد شده توسط John Kicklighter

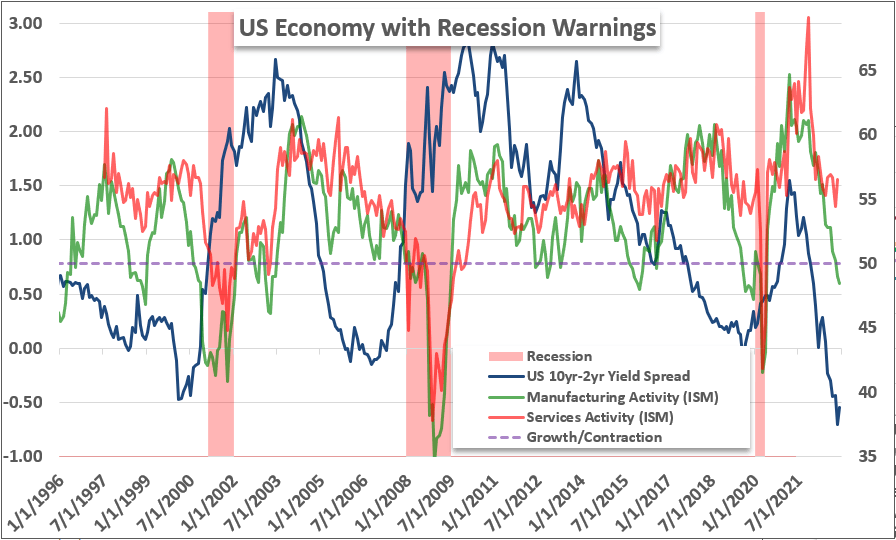

در مورد اقدامات رکود اقتصادی، من سیگنال اسپرد 2-10 ایالات متحده (10 سال منهای 2 ساله بازده خزانه داری) را تکرار کردم. این منحنی بازده برای ماهها معکوس شده است، اما هنوز خبری از یک فراخوان رسمی «رکود» نشنیدهایم. این تعجب آور نیست زیرا بین وارونگی این اقدامات و تماس رسمی تاخیر وجود دارد، اما داده ها ممکن است این تهدید را به تسکین بیشتری بکشاند. به طور خاص، گزارش فعالیت بخش خدمات از ISM را در بعدازظهر جمعه بررسی خواهم کرد، با توجه به این که گزارش تولید در جلسه گذشته کاهش خود را به قلمرو انقباضی گسترش داد.

نمودار میانگین عملکرد S&P 500 بر اساس هفته تقویم بازگشت به سال 1900 (هفتگی)

نمودار ایجاد شده توسط جان کیکلایتر

کشف کنید که چه نوع معامله گر فارکس هستید

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰