پیشنمایش هفته پیش رو: دقایق FOMC، CPI ایالات متحده، G20 finmins/ روسای بانک های مرکزی

دوشنبه: CPI نروژی (سپتامبر)؛ EZ Sentix Index (اوت)؛ تعطیلات ژاپن. TUE: گزارش مشاغل انگلستان (سپتامبر). چهارشنبه: نشست G20 (1/2); اطلاعیه BoK; تولید ناخالص داخلی بریتانیا (اوت)؛ PPI ایالات متحده (سپتامبر)؛ دقیقه FOMC (سپتامبر)؛ EIA STEO; تعطیلات هنگ کنگ. پنج شنبه: نشست G20 (2/2); CPI نهایی آلمان (سپتامبر)؛ CPI سوئد (سپتامبر)؛ CPI ایالات متحده (سپتامبر). جمعه:

دوشنبه: CPI نروژی (سپتامبر)؛ EZ Sentix Index (اوت)؛ تعطیلات ژاپن.

TUE: گزارش مشاغل انگلستان (سپتامبر).

چهارشنبه: نشست G20 (1/2); اطلاعیه BoK; تولید ناخالص داخلی بریتانیا (اوت)؛ PPI ایالات متحده (سپتامبر)؛ دقیقه FOMC (سپتامبر)؛ EIA STEO; تعطیلات هنگ کنگ.

پنج شنبه: نشست G20 (2/2); CPI نهایی آلمان (سپتامبر)؛ CPI سوئد (سپتامبر)؛ CPI ایالات متحده (سپتامبر).

جمعه: تورم چین (سپتامبر)؛ تراز تجاری چین (سپتامبر)؛ تورم هند (سپتامبر)؛ خرده فروشی ایالات متحده (سپتامبر)؛ دانشگاه میشیگان ایالات متحده (اکتبر).

توجه: پیش نمایش ها به ترتیب روز فهرست شده اند

گزارش مشاغل انگلستان (سه شنبه):

انتظار می رود نرخ بیکاری در دوره 3 میلیونی تا آگوست روی 3.6 ثابت بماند، تغییر اشتغال از 40 هزار به 128 هزار افزایش یابد و میانگین درآمد هفتگی سرفصل از 5.5 درصد به 5.8 درصد برسد (پاداش قبلی 5.3 پیش بینی می شود. ٪ در مقابل قبلی 5.2٪. گزارش قبلی شاهد کاهش غیرمنتظره نرخ بیکاری به 3.6 درصد از 3.8 درصد (پایین ترین از سال 1974) بود که در میان افزایش قابل توجه تعداد افراد طبقه بندی شده به عنوان “غیرفعال” در مقابل افزایش تعداد افراد شاغل بود. نکته قابل توجه دیگر افزایش دستمزدها با رشد دستمزد سالانه (پاداش سابق) با نرخ 7.0 درصد بود. چیزی که میتوانست منبع نگرانی در خیابان Threadneedle باشد. این بار، تحلیلگران Investec انتظار دارند تشدید بحران هزینههای زندگی منجر به معکوس شدن روند کاهش مشارکت شود و «تعداد زیادی از مشاغل خالی باید زمینه اشتغال بسیاری از این افراد را فراهم کرده است که به بازار بازگشته اند. در جای دیگر، در زمینه دستمزدها، Investec هشدار می دهد که هر گونه افزایشی در نتیجه اثرات پایه مطلوب خواهد بود، برخلاف تشدید مطالبات پرداخت. سیاستگذاران در ماه سپتامبر از نظر راهنمایی های اخیر MPC (قبل از بودجه کوچک بریتانیا) خاطرنشان کردند که «نشانه هایی وجود دارد که تقاضا برای نیروی کار در حال ضعیف شدن است، اگرچه بازار کار با این وجود در تابستان، با عدم فعالیت، تنگ تر شد. از نظر مادی بالاتر از حد انتظار است.

وزرای دارایی G20/رؤسای بانک مرکزی (سه/چهارشنبه):

به نظر میرسد با توجه به نشستهای سالانه صندوق بینالمللی پول، برخی انتظارات وجود دارد که روسای دارایی و روسای بانکهای مرکزی پاسخی هماهنگ برای کاهش برخی از استرسهایی که اخیراً در بازارهای مالی دیده میشود را مورد بحث و بررسی قرار دهند، زیرا ژاپنیها مداخلات خود را در FX اعلام کردهاند. ضعف ین را مدیریت کرد و BoE بریتانیا دوباره وارد بازار Gilt شد تا از افزایش بازدهی جلوگیری کند. اگرچه دومی احتمالاً برخی از تأثیرات داخلی را در بازی دارد، هر دو در بحبوحه فدرال رزرو تهاجمی به وجود آمده اند، که در حال حرکت به سمت مهار تورم از طریق افزایش نرخ است و باعث افزایش بازدهی دلار و خزانه داری شده است. FT خاطرنشان می کند که این امر امیدهایی را برای Plaza Accord II ایجاد کرده است. (قرارداد اولیه پلازا توافقی بود که وزرای دارایی و بانک های مرکزی در سال 1985 در پاسخ به افزایش نرخ دلار منعقد کردند، جایی که نرخ های هماهنگ افزایش یافت و مداخلات ارزی به دنبال داشت). در حالی که FT میگوید سرمایهگذاران باید برای توافق Plaza II آماده باشند، همچنین استدلال میکند که «راهاندازی مجدد Plaza Accord فعلاً یک اقتصاد فانتزی است» و اضافه میکند که «ممکن است اگر دلار به طور طبیعی همزمان با رشد ضعیف شود، همینطور باقی بماند. اما نقاط قوت منحصر به فرد اقتصاد ایالات متحده به این معنی است که یک طرف بین المللی برای ضربه زدن به دلار سناریویی است که سرمایه گذاران باید در برنامه ریزی خود بگنجانند.

تولید ناخالص داخلی انگلستان (چهارشنبه):

انتظار می رود تولید ناخالص داخلی M/M در ماه آگوست ثابت باشد و نرخ 3M/3M در -0.2 درصد باشد. گزارش قبلی شاهد رشد M/M تنها 0.2% در ژوئیه بود (در مقایسه با 0.4%) که اقتصاد بریتانیا قادر به بهره مندی از بهبود تعطیلات پس از بانک نیست، پس از اینکه جشن ملکه ملکه در ماه ژوئن مخدوش شد. این بار، تحلیلگران آکسفورد اکونومیکس خاطرنشان میکنند که «با توجه به ضعف غیرمنتظره خروجی جولای، زمینههایی وجود دارد که انتظار افزایش تولید را داشته باشیم، اما در غیر این صورت انتظارات ما پایین است». دادههای PMI در ماه آگوست نشان داد که متریک مرکب به محدوده انقباضی در 49.6 (در مقابل 52.1 در ژوئیه) سقوط کرد و S&P Global اشاره کرد که دادهها با کاهش اقتصاد با نرخ متوسط سه ماهه 0.1 سازگار است. سایر دادهها شاهد کاهش 1.6 درصدی خردهفروشی در ماه آگوست بودند و ONS اعلام کرد که «همه بخشهای اصلی (فروشگاههای مواد غذایی، فروشگاههای غیرغذایی، خردهفروشی غیر فروشگاهی و سوخت) در طول ماه سقوط کردند. از نظر راهنمایی MPC، در زمان نشست سپتامبر، سیاستگذاران رشد منفی 0.1 درصدی را در سه ماهه سوم (در برابر پیشبینی اعلامیه آگوست 0.4+ درصد) پیشبینی کردند که دومین سه ماهه متوالی کاهش را نشان میدهد. با این حال، بودجه کوچک بعدی و برنامه رشد ارائه شده توسط دولت هنوز در پیش بینی های MPC گنجانده نشده است.

دقیقه FOMC (چهارشنبه):

FOMC در ماه سپتامبر، مطابق با انتظارات اجماع، نرخ ها را 75 واحد در ثانیه افزایش داد و به 3.00-3.25 درصد رساند. این بیانیه تا حد زیادی نسبت به جلسه ژوئیه بدون تغییر باقی ماند و اشاره کرد که “کمیته… پیش بینی می کند که افزایش مستمر در محدوده هدف مناسب باشد.” این امر باعث شد تا تمرکز بر پیشبینیهای اقتصادی بهروز شده باشد، که بهعنوان جنگطلب ارزیابی میشدند: مقامات اکنون نرخها را تا پایان سال 2022 بین 4.25-4.50 درصد میبینند (قبلاً 3.25-3.50 درصد). مقامات همچنین دیدگاه خود را در مورد نرخ پایانه افزایش دادند (اکنون مشاهده کنید که محدوده FFR بین 4.50-4.75٪ در سال 2023 در برابر پیش بینی قبلی 3.75-4.00٪ به اوج خود رسیده است). پس از سال 2023، فدرال رزرو انتظار دارد نرخ بهره تا پایان سال 2024 به 3.25-4.00 درصد کاهش یابد و سپس به 2.75-3.00 درصد در سال 2025 کاهش یابد. تخمین خود از نرخ خنثی را بدون تغییر در 2.5 درصد باقی گذاشت. پیشبینیهای تورم به طرز شگفتانگیزی افزایش یافت و بانک مرکزی انتظار ندارد که PCE سرفصل قبل از سال 2025 به هدف برسد. پیشبینیهای رشد کاهش یافت، و حداقل یکی از مقامات شاهد کاهش در سال 2023 است. کنفرانس مطبوعاتی رئیس پاول در مقایسه بسیار تحسینبرانگیز بود، و او اطلاعات کمی را از طریق بینش تازه فاش کرد و بسیاری از نکاتی را که در سمپوزیوم اقتصادی اخیر جکسون هول بیان کرد، تأیید کرد. پاول بار دیگر از طرح های نقطه ای اخطار داد و اظهار داشت که این طرح یا تعهدی از سوی فدرال رزرو نیست. از رئیس فدرال رزرو در مورد شرایطی که مقامات باید قبل از تأیید استدلال برای نرخ های پایین تر ببینند سؤال شد و تکرار کرد که باید اطمینان داشت که تورم به 2 درصد کاهش می یابد. در پی این نشست، نکتهای که تحلیلگران به آن اشاره کردند، اختلاف دیدگاهها در مورد فدرال رزرو در مورد اینکه چقدر باید به قلمرو محدودکننده برسد است، و پاول حول آن رقصید و گفت که فدرال رزرو اکنون به پایینترین سطح رسیده است. از آنچه که آن را محدودکننده میداند، میگوید هنوز راههایی برای ادامه نرخها وجود دارد، بدون اینکه جزئیاتی در مورد اینکه سطح ترمینال را کجا میبیند، جدای از اظهارنظر وی مبنی بر اینکه فدرال رزرو احتمالاً به سطوح در Dot Plot خواهد رسید. گلدمن ساکس گفت نمودار نقطهای به روز شده نشان میدهد که فدرال رزرو در نشست نوامبر خود مجدداً 75 واحد در ثانیه نرخ بهره را افزایش خواهد داد و پس از آن در دسامبر 50 واحد در ثانیه و سپس در ژانویه 25 واحد در ثانیه افزایش خواهد یافت. برای سال 2023، GS میگوید که مسیر نرخها به سرعت رشد، استخدام و کاهش تورم بستگی دارد، و اینکه آیا FOMC واقعاً از سطح به اندازه کافی بالای نرخ وجوه راضی خواهد بود و مایل به کاهش یا توقف انقباض در زمانی است که تورم همچنان ادامه دارد. به طرز ناراحت کننده ای بالا توجه: صورتجلسه فدرال رزرو گزارشی از آن جلسه خاص است، آنها در تفسیر یا تحولاتی که پس از جلسه به وجود آمدند، فاکتور نمی گیرند. به این ترتیب، در حالی که بسیاری از میزها آنها را به دقت زیر نظر خواهند داشت تا اظهاراتی که نشان می دهد فدرال رزرو آماده توقف روند عادی سازی سیاست های خود در صورت ایجاد رکود غیرضروری یا خطرات ثبات مالی در ایالات متحده است، در صورتجلسه ممکن است برخی موارد ذکر نشده باشد. از تفکرات اخیر مقامات به عنوان مثال، معامله گران برخی از تفسیرهای اخیر رئیس فدرال رزرو برینارد، بوستیک آتلانتا فدرال رزرو، دالی سن فران فدرال رزرو را نسبت داده اند، جایی که آنها پیشنهاد می کنند که فدرال رزرو در سیاست گذاری خود از این نگرانی ها آگاه بوده است (با افزودن اینکه آنها یک مأموریت داخلی دارند و در حال مبارزه هستند. تورم همچنان در اولویت است).

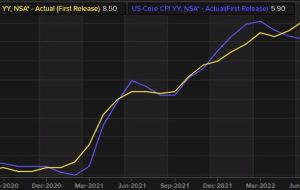

CPI ایالات متحده (پنجشنبه): تحلیلگران بر این باورند که داده های قیمت مصرف کننده در ماه سپتامبر احساس متفاوتی خواهد داشت. تیتر 0.2% M/M افزایش یافته است که از نرخ قبلی 0.1% در ماه اوت افزایش یافته است، اما تیتر سالانه از 8.3% به 8.1% سالانه در سال کاهش یافته است. انتظار میرود که یک نمایش ترکیبی مشابه در معیارهای اصلی مشاهده شود، با تخمین خیابانی که افزایش ماهانه 0.5% M/M (قبلی 0.6%) را برآورد میکند، اگرچه معیار سالانه تورم اصلی احتمالاً تا 6.5% افزایش مییابد. . این دادهها یکی از آخرین بخشهای پازلی خواهد بود که مقامات میخواهند قبل از FOMC در 2 نوامبر ببینند، جایی که بازارهای پول در حال حاضر با احتمال بیشتری برای افزایش نرخ 75bps دیگر قیمت دارند، که نرخها را به 3.75-4.00 درصد میبرد. نسبت به افزایش “کوچکتر” 50bps. در میان لحن ملایمتر برخی از دادههای دریافتی اخیراً (تولید ISM، دادههای JOLTs)، و همچنین فعالیتهای برخی حوزههای قضایی جهانی (به عنوان مثال، BoE، در حالی که دولت ژاپن نیز در FX فعال بوده است) در مورد نگرانیهای ثبات مالی، برخی موارد وجود داشته است. امیدوار است که فدرال رزرو از سیاست جنگ طلبانه تسلیم شود. با این حال، نظرات مقامات فدرال رزرو در تمرکز خود قاطعانه بوده است، و همه مقامات به طور کلی استدلال می کنند که بانک مرکزی همچنان بر تورم ثابت مانده است و تا زمانی که مبارزه با افزایش قیمت ها به پیروزی نرسد به افزایش نرخ ها ادامه خواهد داد – حتی اگر این به معنای کج شدن اقتصاد ایالات متحده باشد. وارد رکود می شود.

تورم چین (جمعه):

آخرین دادههای تورم چین در هفته آینده منتشر میشوند و انتظار میرود CPI از 2.5% به 2.8% افزایش یابد و انتظار میرود PPI از 2.3% به 1.0% کاهش یابد. قرائت های قبلی برای ماه اوت کمتر از حد انتظار بود، زیرا در میان سیاست سختگیرانه چین برای مقابله با کووید صفر، و همچنین اختلالات ناشی از محدودیت های برق در طول موج گرمای بی سابقه، اقتصاد به دلیل کاهش شدید بخش املاک و تقاضای ملایم تر با مشکل مواجه شده بود. با این وجود، PBoC پیشنهاد کرده است که تورم مصرفکننده میتواند در نیمه دوم سال از هدف دولت برای حدود 3 درصد بالاتر برود، زیرا فشار تورم ساختاری ممکن است در کوتاهمدت و با اقدامات حمایتی مختلف چین، از جمله کاهش نرخهای وامدهی معیار افزایش یابد. در نیمه دوم آگوست، احتمالاً نیروی محرکه ای برای قیمت ها خواهد بود. در مقابل، انتظار میرود قیمتهای گیت کارخانهها پس از افزایش با کندترین سرعت در 18 ماه گذشته که اداره آمار چین آن را به کاهش قیمت انرژی و مواد خام نسبت داد، به کندی خود ادامه دهد.

تراز تجاری چین (جمعه):

دادههای تجاری چین برای ماه سپتامبر هفته آینده برنامهریزی میشود که در آن فعالان بازار به دنبال ارقام ناامیدکننده ماه اوت به بهبودی امیدوار خواهند بود. به عنوان یادآوری، همه اجزای انتشار برای ماه اوت، پیشبینیهایی را از دست دادند که در آن تراز تجاری مازادی کمتر از حد انتظار را نشان میداد، زیرا صادرات به 7.1 درصد در مقایسه با میزان صادرات کاهش یافت. 12.8٪ (قبلی 18.0٪) و واردات نیز کمتر از برآوردها در 0.3٪ در مقابل اکسس. 1.1٪ (قبلی 2.3٪). دلیل این امر به دلیل کاهش تقاضا، محدودیتهای COVID و موج گرما بود که منجر به خشکسالی شدید و کمبود برق شد که مقامات سیچوان و چونگ کینگ را بر آن داشت تا برق کارخانهها و خانوارها را قطع کنند. با این وجود، محدودیتهای برق در اواخر آگوست کاهش یافت که خوشبینی را برای دادههای سپتامبر فراهم میکند، در حالی که تقاضا نیز احتمالاً قبل از تعطیلات روز ملی افزایش یافته است.

خرده فروشی ایالات متحده (جمعه):

تحلیلگران انتظار دارند فروش خرده فروشی ایالات متحده + 0.2٪ M/M در سپتامبر (قبلی + 0.3٪) افزایش یابد. در حالی که کردیت سوئیس انتظار دارد خرده فروشی اسمی در ماه ثابت باشد، بانک فکر می کند که کاهش قیمت خرده فروشی 0.3-% M/M خواهد بود، که نشان می دهد خرده فروشی واقعی 0.3% است که می گوید سومین ماه متوالی خواهد بود. افزایش خرده فروشی واقعی هزینههای خودرو باید در این ماه تقویت شود زیرا فروش خودروهای واحد بهبود یافته است، اما هزینههای بنزین احتمالاً با کاهش میانگین قیمتها در ماه سپتامبر، به طور قابلتوجهی خبر را کاهش خواهد داد. دیدگاه اجماع انتظار میرود که اندازهگیری خردهفروشیها بدون تغییر (0.3- درصد قبلی) بدون تغییر باشد. CS مینویسد: «دادههای مخارج کارتهای فرکانس بالا کاهش اندکی در مصرف را در ماه سپتامبر نشان میدهد، تورم بالا و هزینههای استقراض محدودتر منجر به کاهش شدید احساسات شده است و سقفی برای رشد مصرف ایجاد کرده است.» این بانک میگوید که کاهش قبلی قیمت بنزین ممکن است به افزایش مصرف در حاشیه کمک کرده باشد، اما در کل، هزینههای واقعی کالاها در بقیه سال جاری به سمت نرخهای روند کاهش مییابد.

برای گزارش کامل و محتوای بیشتر مانند این، Newsquawk را بررسی کنید و یک آزمایش هفت روزه را شروع کنید.

| آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA + مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :CPI ، finmins ، fomc ، G20 ، ایالات ، بانک ، پیش ، پیشنمایش ، دقایق ، رو ، روسای ، متحده ، مرکزی ، های ، هفته

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰