تغییر بنیادی در ارتباط بانک مرکزی و بانک ها / اشتباهات کلیدی در آموزش سیاست گذاری پولی

[ad_1] هوشمند نیوز – مهسا نجاتی؛ بسیاری از کلاسهای مقدماتی اقتصاد، شامل درسهایی در خصوص نقش بانکها و فدرال رزرو در سیستم مالی ایالات متحده و نحوه ارتباط این دو نهاد است. در حالی که برخی کتابهای درسی توضیحات درستی در خصوص این موضوع ارائه میدهند، بسیاری از جنبههای کلیدی نحوه تصمیمگیری بانکها را ندارند، نحوه اجرای سیاستهای

[ad_1]

هوشمند نیوز – مهسا نجاتی؛ بسیاری از کلاسهای مقدماتی اقتصاد، شامل درسهایی در خصوص نقش بانکها و فدرال رزرو در سیستم مالی ایالات متحده و نحوه ارتباط این دو نهاد است. در حالی که برخی کتابهای درسی توضیحات درستی در خصوص این موضوع ارائه میدهند، بسیاری از جنبههای کلیدی نحوه تصمیمگیری بانکها را ندارند، نحوه اجرای سیاستهای پولی توسط فدرال رزرو را به طور دقیق توضیح نمیدهند و توضیحات قدیمی ارتباط بین بانکها و فدرال رزرو را در خود دارند. این پیوند منسوخ اغلب با مفهوم “ضریب فزاینده پولی” در ارتباط بوده که به توضیح قدیمی چگونگی عملکرد فدرال رزرو و تاثیر آن بر بانکها متصل شده است. توصیه میکنیم که نویسندگان و معلمان کتابهای درسی، استفاده از ضریب فزاینده پولی را در توضیح ارتباط بین بانکها و فدرال رزرو حذف کنند. در عوض، پیشنهاد میکنیم که مطالب کلاسهای درسی بر توصیف معاصر نحوه عملکرد فدرال رزروتاکید داشته و بر تغییرات نرخ بهره و نه مقدار پول، به عنوان مکانیزمی که از طریق آن سیاستهای فدرال رزرو با سیستم بانکداری و سایر بخشهای اقتصاد مرتبط میشود، متمرکز شود.

در این مقاله، ما با شرح نقش بانکها و فدرال رزرو در سیستم مالی شروع میکنیم. از این رو، در خصوص برخی ارتباطات این دو بحث خواهیم کرد.

نقش بانکها در سیستم مالی

بانکها بخش مهمی از سیستم مالی هستند. آنها با طیف گستردهای از مصرفکنندگان و مشاغل تعامل دارند و به تصمیمگیری پسانداز و سرمایهگذاری آنها کمک میکنند. در پایان سال 2020، بانکها حدود 20.5تریلیون دلار دارایی در ترازنامه خود داشتند که شامل 10تریلیون دلار وامهای معوق نیز بود. بانکها همچنین حدود 16تریلیون دلار سپرده داشتند که بدهی بانکها بود. در حالی که این ارقام بزرگ هستند، تنها سهم فعالیت واسطهگری – معاملات مالی – که بانکها در اقتصاد به خود اختصاص دادهاند را نشان میدهد. بانکها همچنین خدمات مالی متعددی مانند فراهم کردن امکان پرداخت بین طیف گستردهای از شرکتکنندگان در اقتصاد را ارائه میدهند. از طرفی، بانکها اصالتا در بازارهای مالی، از جمله برای سرمایهگذاری در صندوقها و مدیریت نقدینگی مورد نیاز خود سهیم میشوند.

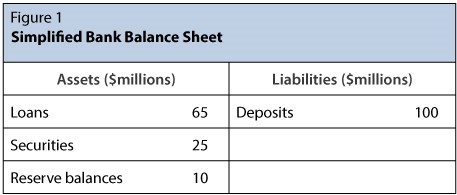

جدول 1، ترازنامه بسیار ساده شده یک بانک – داراییها و بدهیهای عمده آن را نشان میدهد. به منظور توضیح، داراییهای بانک بین سه گزینه سرمایهگذاری تقسیم میشود: وام، اوراق بهادار و ذخیره قانونی بانکها. ذخیره قانونی بانکها، سپردههایی است که یک بانک در حساب خود در فدرال رزرو نگاه میدارد (مانند حساب جاری خانوارها). بدهی بانکها، سپردههایی است که مشتریان آن در ازای دریافت سود (نرخ سپرده بانک) در آن قرار دادهاند. البته، مقادیر خاص نشان داده شده، از نظر سطوح و اندازه نسبی نیز گویا است.

اندازه و ترکیب حقیقی ترازنامه بانک، تحت تاثیر عوامل بسیاری است. بانکها خود مشاغل هستند؛ آنها تصمیماتی را با در نظر گرفتن سود، از جمله بازدهی که احتمالا از سرمایهگذاری معین دریافت میکنند، میگیرند. بانکها همچنین ریسکهایی که در سرمایهگذاری متحمل میشوند، در نظر میگیرند. به عنوان مثال، یک بانک باید ریسک اعتباری خود (اینکه آیا پس از پایان دوره سرمایهگذاری به طور کامل بازپرداخت میشود یا خیر) و ریسک نقدینگی (در صورت نیاز چگونه میتواند بلافاصله سرمایهگذاری معین را به پول نقد تبدیل کند) را ارزیابی کند. با توجه به این موضوع و سایر ریسکها، بانکها باید طیفی از الزامات تنظیمی را در حین فعالیت خود به کار بگیرند. به طور خاص، بانکها باید “سپر مالی” (سرمایه مالی) کافی در برابر ضررها و کمبود نقدینگی را حفظ کنند. ترازنامه بانکها نیز تحت تاثیر تصمیمات مشتریان – تقاضای مشتریان آنها برای وام، سپرده و محصولات و خدمات مختلف بانکی است.

بیایید بر نحوه تصمیمگیری سرمایهگذاری بانک (تخصیص دارایی) با استفاده از مثال ساده شده که در شکل 1 نشان داده شده، تمرکز کنیم. در انتخاب تخصیص بودجه از بین سه گزینه نشان داده شده – وام، اوراق بهادار و ذخیره قانونی بانکها – یک عامل کلیدی نرخ بهره است. بانک، نرخ وام خود را تعیین میکند، که سودی است که از وامگیرندگان خود دریافت میکند. وامگیرندگان آن – اعم از خانوارها و مشاغل – این نرخ بهره را در تصمیمگیری در خصوص اینکه آیا و چه مقدار وام بگیرند (تقاضای وام آنها) در نظر میگیرند. به منظور کسب سود، بانک به طور کلی نرخ وام خود را بالاتر از نرخ سپردهای که به مشتریان خود که وجوه خود را در بانکها قرار میدهند پرداخت میکند، تعیین میکند. در تصمیمگیری در خصوص داراییهای اوراق بهادار خود، بانک نرخ بهره بازار در اوراق بهادار مختلف را در نظر میگیرد. به عنوان مثال، ممکن است برخی از اوراق بهادار خزانهداری ایالات متحده را در اختیار داشته باشد؛ اوراق بهادار دولتی دارای ریسک نسبتا پایینی هستند در حالی که بازدهی بازپرداخت وام معمولا بالاتر از پول نقد اما پایینتر از اکثر وامها است. بانک همچنین تصمیم میگیرد که چه مقدار ذخیره قانونی در اختیار داشته باشد. این دارایی، نقدینگی بالایی دارد. فدرال رزرو، بهره ذخیره قانونی را با نرخی که بهره ذخیره قانونی نامیده میشود (IORB)، پرداخت میکند. بهره ذخیره قانونی، به طور کلی پایینتر از نرخ بهرهای است که یک بانک در سایر گزینههای سرمایهگذاری به دست میآورد، زیرا ذخیره قانونی بلافاصله در دسترس بوده و هیچ ریسکی ندارد. با توجه به این مشخصهها، یک بانک هیچ انگیزهای برای انتخاب گزینه سرمایهگذاری که کمتر از بهره ذخیره قانونی پرداخت میکند، ندارد. از نظر اقتصادی، نرخ بهره ذخیره قانونی به عنوان نرخ ذخیره برای بانکها عمل میکند.

همانطور که ممکن است قبلا نتیجهگیری کرده باشید، در تعیین نرخ بهره ذخیره قانونی، فدرال رزرو بر تصمیمات بانکها، از جمله تعیین نرخ سپرده و وام بانکها تاثیر میگذارد. به نوبه خود، این تصمیمات بانک محور بر هزینه و در دسترس بودن اعتبار بانکی برای خانوارها و مشاغل اثر میگذارد. اما نرخ بهره ذخیره قانونی، نقش بزرگتری را ایفا میکند. نرخ بهره ذخیره قانونی، یک نرخ بهره ویژه است که به عنوان نرخ تعیین شده شناخته میشود، زیرا توسط فدرال رزرو و زمانی که تصمیمات سیاست پولی را اجرا میکند، تعیین میشود. بیایید اکنون دیدگاه فدرال رزرو را در نظر بگیریم و در خصوص نحوه تصمیمگیریهای سیاستی خود و سپس اجرای آنها فکر کنیم.

نقش فدرال رزرو در سیستم مالی

فدرال رزرو، بانک مرکزی ایالات متحده محسوب میشود که بخشی از ماموریت آن این است که با اجرای سیاست پولی، به برآورده کردن دستورالعمل کنگره مبنی بر افزایش اشتغال و قیمتهای پایدار پاسخ دهد. کمیته بازار باز فدرال به عنوان نهاد سیاستگذاری فدرال، برای رسیدگی به این دستورالعمل دوگانه، در سال هشت بار و یا حتی بیشتر جلسات هماندیشی به منظور تبادل نظر و تعیین موضع در قبال سیاست پولی برگزار میکند تا در نتیجه آن بتواند اشتغال و قیمتگذاری پایدار را در مسیر مطلوب هدایت کند.

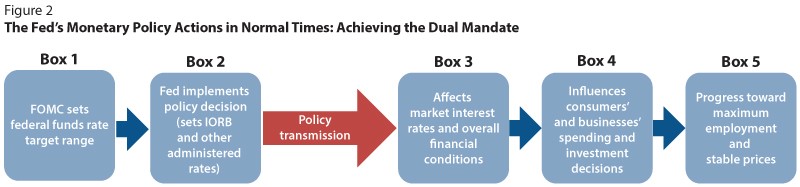

شکل 2 یک نمای کلی از اقدامات سیاست پولی کمیته بازار باز فدرال و نحوه دستیابی آنها به دستورالعمل دوگانه را نشان میدهد.

در هر جلسه کمیته بازار باز فدرال، سیاستگذاران شرایط اقتصادی موجود و مورد انتظار را ارزیابی میکنند. بر اساس این اطلاعات ، همانطور که در کادر 1 ذکر شده است، کمیته بازار باز فدرال با اعلام محدوده هدف برای نرخ سیاست خود – نرخ وجوه فدرال ، نرخ بهرهای که بانکها از یکدیگر برای وام یا استقراض موجودی ذخیره به یکباره دریافت میکنند ، موضع و موقعیت سیاست پولی را تعیین میکند.

این امکان وجود دارد که کمیته بازار باز فدرال با افزایش دامنه هدف نرخ وجوه فدرال، موضع سیاستهای پولی را محدود کند. از طرفی ممکن است با کاهش دامنه هدف برای نرخ وجوه فدرال، موضع سیاست پولی را تسهیل کند، یا حتی موضع سیاست نرخ بهره خود را بدون هیچگونه اعمال تغییری در محدوده هدف نرخ وجوه فدرال دست نخورده باقی بگذارد.

فدرال رزرو برای حصول اطمینان از دستیابی به محدوده هدف جدید برای نرخ سرمایههای فدرال، از ابزارهای اجرای سیاست خود استفاده میکند. بیش از یک دهه است که فدرال رزرو با ذخایر کافی در سیستم بانکی فعالیت میکند و از بهره ذخیره قانونی به عنوان ابزار اصلی خود برای اجرای سیاستها استفاده میکند.

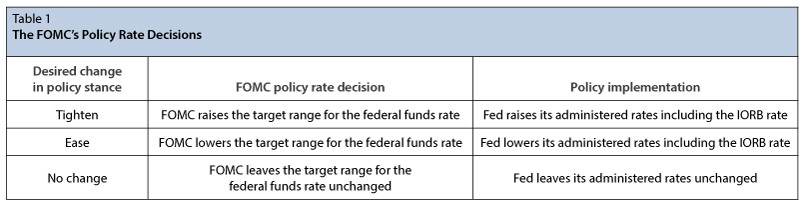

به طور معمول، همانطور که در جدول 1 گزارش شده است ، فدرال رزرو هنگامی که موضع سیاست خود را محدود میکند (محدوده هدف را برای نرخ وجوه فدرال افزایش میدهد) نرخ بهره ذخیره قانونی را بیشتر میکند و در مقابل، زمانی که سیاست تسهیلگری را در پیش میگیرد، نرخ بهره ذخیره قانونی را کاهش میدهد. فدرال رزرو با استفاده از بهره ذخیره قانونی و سایر ابزارهای اجرای سیاست خود، تضمین میکند که هرگونه تغییر در نرخ سیاستی به طور موثر و کارآمد از طریق اقتصاد (انتقال پول) منتقل میشود. به عنوان مثال ، هنگامی که فدرال رزرو نرخ بهره ذخیره قانونی را افزایش میدهد ، بانکها با وجوهی که در حسابهای ذخیره خود در بانک فدرال رزرو منطقهای خود قرار میدهند درآمد بیشتری کسب میکنند. این امر نرخ رزرو بالاتری را برای تصمیمات عملیاتی و سرمایهگذاری بانکها تعیین میکند. به طور کلی بانکها نرخ بازدهی کمتر از این نرخ بهره ذخیره قانونی جدید را در هر سرمایهگذاری نمیپذیرند. بنابراین، از طریق آربیتراژ ، نرخهای بهره مشابه بازار از جمله نرخ وجوه فدرال نیز افزایش مییابد.

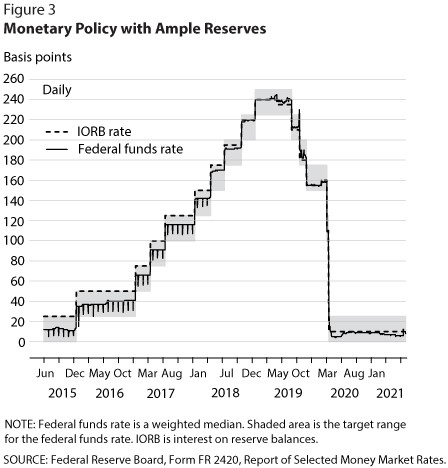

نمودار 3- فدرال رزرو از نرخهای تعیین شده خود برای حفظ وجوه فدرال (خط سیاه پررنگ) در محدوده هدف کمیته بازار باز فدرال (ناحیه سایه خاکستری) استفاده میکند. نرخ کمیته بازار باز فدرال (خطچین سیاه) – ابزار اصلی اجرای سیاست فدرال رزرو – به هدایت نرخ وجوه فدرال در محدوده هدف کمک میکند.

این سیاست متمرکز بر نرخ بهره در طول چند سال گذشته بسیار خوب عمل کرده است. همانطور که در نمودار 3 نشان داده شده، از آنجا که کمیته بازار باز فدرال محدوده هدف را برای نرخ وجوه فدرال افزایش و کاهش میدهد (ناحیه سایه خاکستری)، فدرال رزرو نرخ کمیته بازار باز فدرال را افزایش یا کاهش میدهد (خطچین سیاه) و این اقدام (و سایر موارد) نرخ وجوه فدرال را حفظ میکند. این رویکرد برای اجرای تصمیمات سیاستی کمیته بازار باز فدرال به عنوان یک رژیم ذخیره کافی یاد میشود. در سال 2019، کمیته بازار باز فدرال اعلام کرد که به استفاده از این رژیم اجرایی – با بهره ذخیره قانونی به عنوان ابزار اصلی اجرای سیاست – در طولانی مدت ادامه میدهد.

تغییرات فدرال رزرو در نرخ بهره ذخیره قانونی نه تنها بر نرخ وجوه فدرال که بانکها در آن وام میگیرند و وام میدهند تاثیر میگذارد، بلکه این تغییرات به دیگر نرخهای بهره در اقتصاد و به طور گستردهتر، به شرایط بازار مالی منتقل میشود (کادر 3، نمودار 2). به عنوان مثال، همانطور که در بالا ذکر شد، تغییرات در نرخ بهره ذخیره قانونی، بر مطالبه هزینه بانکها از مصرفکنندگان و مشاغل برای وامها اثر میگذارد. این تغییرات همچنین به ثبات نرخهای بهره مختلف بازار در کوتاه مدت کمک کرده و در نتیجه بر سطوح نرخ بهره بلندمدت بازار تاثیر میگذارد. علاوه بر این، تغییرات در سطح عمومی نرخ بهره بر قیمت داراییهای مالی یا ارزش آنها، مانند سهام (سهم در شرکتها)، و همچنین برخی داراییهای غیرمالی، مانند مسکن، تاثیر میگذارد. تغییراتی از این قبیل در شرایط کلی مالی بر هزینههای مصرفکنندگان و مشاغل، و همچنین تصمیمات سرمایهگذاری تاثیر میگذارد ( کادر 4، شکل 2). به عنوان مثال، نرخ بهره بالاتر در اقتصاد ممکن است یک کسب و کار را از گرفتن وام بانکی منصرف کند. یا افزایش قابل توجه و مداوم ارزش داراییهای یک خانوار ممکن است باعث ایجاد احساس ثروتمند بودن و ترغیب هزینههای اضافی شود.

از آنجا که خانوارها و مشاغل تصمیمات مختلف خود را در زمینه پسانداز و هزینه اتخاذ میکنند، تقاضای کلی و عرضه کالاها و خدمات تحت تاثیر قرار میگیرد. با تغییر مجموع تقاضا و عرضه، نیاز به نیروی کار و سایر نهادها برای تولید این کالاها و خدمات نیز تغییر میکند. و البته، تغییرات تقاضا و عرضه نیز بر قیمت کالاها و خدمات اثر میگذارد (کارد 5، شکل 2). بنابراین، تغییر در موضع سیاست پولی کمیته بازار باز فدرال در نهایت اقتصاد را به سمت دستور دوگانه فدرال رزرو – اشتغال حداکثری و قیمتهای پایدار – سوق میدهد.

ارتباط بین فدرال رزرو و بانکها

همانطور که در بالا بحث کردیم، ارتباط بین فدرال رزرو و بانکها از طریق تعیین نرخ بهره ذخیره قانونی است: زمانی که فدرال رزرو نرخ بهره ذخیره قانونی را افزایش میدهد، بانکها از وجوهی که در حسابهای ذخیره قانونی خود در بانک فدرال رزرو قرار میدهند، سود بیشتری کسب میکنند. این امر نرخ ذخیره بالاتری را برای تصمیمات سرمایهگذاری بانکها تعیین میکند: بانکها نرخ بازپرداخت کمتر از این نرخ بهره ذخیره قانونی جدید را در هر گونه سرمایهگذاری وجوه قبول نمیکند. از طریق آربیتراژ، نرخ جدید بهره ذخیره قانونی به افزایش نرخ بهره مشابه بازار، از جمله نرخ وجوه فدرال کمک میکند.

فدرال رزرو همچنین میتواند در مورد تغییر آینده نرخ سیاست خود (و در نتیجه نرخ بهره ذخیره قانونی) که بر تصمیمات بانکها تأثیر میگذارد، هشدار دهد. به عنوان مثال ، گاهی اوقات ، کمیته بازار باز فدرال اظهار کرده است که قصد دارد نرخ سیاست خود را برای مدتی یا طی مدت زمانی که وضعیت اقتصادی در شرایط خاصی قرار دارد، ثابت نگاه دارد. از چنین ارتباطی به عنوان راهنمای رو به جلو(آینده) یاد میشود که انتظار نرخهای بهره کوتاه مدت آینده را محقق میکند. بانکها از این اطلاعات برای تعیین نرخ بهره بلندمدت خود استفاده میکنند. نرخ بهره بلندمدت با نرخ بهره کوتاه مدت امروز و وضعیت احتمالی این نرخها در آینده مرتبط است.

بنابراین ، برای مثال ، اگر ارتباطات کمیته بازار باز فدرال این انتظار را ایجاد کند که فدرال رزرو نرخ سیاستی و در نتیجه نرخ بهره ذخیره قانونی خود را در آینده نزدیک افزایش دهد ، بانکها به احتمال زیاد تمایل پیدا خواهند کرد که بهره وام خود را افزایش دهند. فدرال رزرو به شیوههای دیگری نیز با بانکها تعامل دارد ، از تعیین سایر نرخهای تعیین شده تا نظارت و مقررات بانکی، اما مهمترین راه ارتباطی برای انتقال سیاست پولی بهره ذخیره قانونی است.

مطمئن شوید که شیوه آموزش شما جدید است

چارچوب اجرای سیاست فدرال رزرو مهمترین عامل حصول اطمینان از تصمیم کمیته بازار باز فدرال و اینکه فرآیند تعیین نرخ مناسب سیاستی به بازارهای مالی انتقال یافته است، محسوب میشود.

با این وجود، مگر اینکه شما در این زمینه تخصص داشته باشید، در غیر این صورت ممکن است برای شما واضح نباشد که فدرال رزرو بیش از یک دهه پیش اقدام به یک تغییر عملیاتی مهم کرد یا اینکه این تغییر نیاز به بازنگری در مطالب آموزشی دارد. بر این اساس، جای تعجب نیست که برخی از کتابهای درسی در توصیف ارتباط بانکها و فدرال رزرو دو اشتباه اساسی انجام میدهند.

اولین اشتباه در ارتباط با شیوه قدیمی توصیف نحوه عملکرد فدرال رزرو است – یعنی آموزش فدرال رزرو قبل از سال 2008، که در آن به منظور اجرای تصمیمات و همچنین اثرگذاری بر شرایط اقتصادی، به جای تمرکز بر چارچوب جدید که بر مبنای نرخهای بهره تعیین شده با استفاده از ابزار بهره ذخیره قانونی است، بر مقدار ذخایر و عملیات بازار باز تمرکز میکند.

اشتباه دوم این است که با ایجاد ارتباط میان فدرال رزرو و بانکها از طریق ضریب فزاینده پولی و آموزش این نکته که کلهای پولی عامل کلیدی در این پیوند هستند ، تمرکز بیشتری بر روی مقادیر صورت میگیرد. بیایید نگاه دقیقتری به هریک از این موارد داشته باشیم.

اشتباه اول: استفاده از شرح قدیمی نحوه عملکرد فدرال رزرو

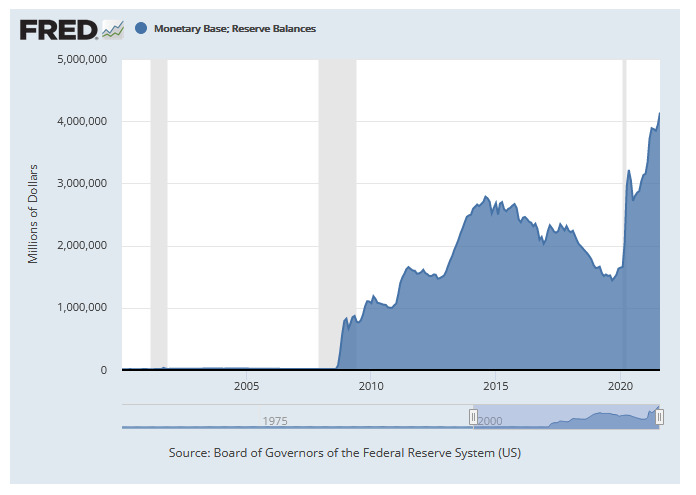

برخی از کتب درسی، رژیم اجرایی ذخایر محدود و قدیمی فدرال رزرو را با دو ابزار سیاستی کلیدی توصیف میکنند: عملیات بازار باز و الزامات ذخیره قانونی. همانطور که در نمودار 4 نشان داده شده، فدرال رزرو پیش از اواسط سال 2008، با حجم نسبتا کمی از ذخایر، در سیستم بانکی فعالیت میکرد. در اینجا، الزامات ذخایر، تقاضای بانکها برای ذخیره را ثابت نگاه داشت و فدرال رزرو از عملیات بازار باز استفاده کرد تا به طور مکرر میزان ذخایر ارائه شده به سیستم بانکی را تعدیل کند و بر معاملات بانکها در بازار وجوه فدرال و سطح نرخ وجوه فدرال تاثیر بگذارد.

نمودار شماره 4- ذخایر نظام بانکی

اما یک تغییر معنادار در سیاست پولی و در نتیجه میزان ذخایر در سیستم بانکی، در طول بحران مالی جهانی 2007 تا 2009 رخ داد. در طول آن بحران، فدرال رزرو، نرخ سیاستی را به نزدیک صفر رساند و به سیاست ترازنامه – که به عنوان خرید دارایی در مقیاس بزرگ و تسهیل کمی نیز شناخته میشود – برای فشار رو به پایین بر نرخ بهره بلندمدت و کمک به هدایت اقتصاد برای خروج از قعر رکود اقتصادی بزرگ، روی آورد. این اقدام، ذخیره قانونی را افزایش داد. سپس در مارس 2020، حتی افزایش شدیدتری در ذخایر قانونی رخ داد که نشان دهنده خرید اوراق بهادار توسط فدرال رزرو برای جبران شوک شدید به اقتصاد از سوی بیماری همهگیر کووید-19 بود. زمانی که ذخایر فراوان است، تغییرات کوچک در سطح آنها، مانند عملیات بازار باز، نمیتواند بر نرخ وجوه فدرال تاثیر بگذارد؛ در عوض، فدرال رزرو باید به نرخ بهره ذخیره قانونی به عنوان ابزار اجرایی اصلی خود تکیه کند.

فدرال رزرو اعلام کرده که قصد دارد در بلندمدت با ذخایر کافی فعالیت کند. بنابراین، مفاهیم و ابزار کلیدی اجرای سیاست که باید در کلاس درس مورد بحث قرار گیرند عبارتند از: ذخایر کافی است و فدرال رزرو برای اجرای تصمیمات نرخ سیاستی خود به بهره ذخیره قانونی (با نرخ بهره ذخیره قانونی)، متکی است. این یک چارچوب بسیار متفاوت از آنچه که پیش از 2008 استفاده میشد، است. سطح متفاوتی از ذخایر، ابزارهای مختلف سیاستی کلیدی و داستان متفاوتی برای ارتباط بین فدرال رزرو و بانکها وجود دارد. این تفاوتها، ما را به دومین اشتباهی میرساند که بسیاری از کتب درسی در ارتباط بانکها و فدرال رزرو – با تمرکز بر عرضه پول (ذخایر) و ضریب فزاینده پولی، مرتکب میشوند.

اشتباه دوم: تکیه بر ضریب فزاینده پولی

تمرکز کتب درسی قدیمی بر ضریب فزاینده پولی بوده، نحوه انبساط و انقباض پولی در اقتصاد را توضیح میدهد و ابزار الزامات ذخیره فدرال رزرو را به مباحث وامدهی بانکها پیوند میدهد. آنها اساسا استدلال میکنند که بانکها اگر مجبور نباشند وجوه خود را برای برآورده کردن ذخایر مورد نیاز مشخص فدرال رزرو متوقف کنند، وام بیشتری میدهند. بنابراین، در توضیح وامدهی بانکی، این کتب درسی از مفهوم به اصطلاح ضریب پولی فزاینده استفاده میکنند که ارتباط محکمی بین بانکها، فدرال رزرو و عرضه پولی را به تصویر میکشد. این مفهوم منسوخ، با یک معادله ساده نشان داده شده که حداکثر افزایش پول (سپردهها) که در اقتصاد از هر دلار اضافی که بانکها با عنوان وام دریافت میکنند، را توصیف میکند:

ضریب پولی = 1/ سپرده قانونی (RR)

لازم به ذکر است که “RR” نسبت ذخیره مورد نیاز بوده که توسط فدرال رزرو تعیین شده است. این معادله نشان میدهد که چگونه مقدار پول ( سپردهها) ایجاد شده توسط بانکها، کسری از نسبت ذخیره مورد نیاز تعیین شده توسط فدرال رزرو است. به عنوان مثال، اگر بانکی مشروط به 10درصد از ذخیره مورد نیاز، 100دلار وام جدید دهد، هزار دلار ( یا 100 × 1/0.10) در مجموع به عرضه پول اضافه میشود. در این حالت، ذخایر در سیستم بانکی 10برابر بیشتر سپرده ایجاد میکند و اگر در عوض، نسبت ذخیره مورد نیاز 5درصد بود، برای هر 100دلار وام اضافی بانکی، 2هزار دلار ( یا 100 × 1/0.05) پول (سپرده) ایجاد میشد. در این مورد نیز، ذخیره اضافی، 20برابر سپرده بیشتر ایجاد میکند. این تمرکز بر ذخیره کسری نشان میدهد که ذخیره مورد نیاز میتواند یک ابزار سیاست پولی قدرتمند از سوی فدرال رزرو باشد، اما در حال حاضر، ذخیره مورد نیاز به این روش استفاده نمیشود.

با علم به چگونگی تغییر عملیات فدرال رزرو، میتوان بلافاصله فهمید که چرا ضریب پولی فزاینده دیگر کاربرد ندارد. در ابتدا، بانکها هنوز وامهایی با سود، ریسک و ملاحظات نظارتی قاطعانه در نظر میگیرند، اما با توجه به اینکه ذخایر فدرال رزرو در سیستم بانکی همواره کافی است، برآورده کردن ذخیره مورد نیاز، یکی از این ملاحظات نیست. دوم، حتی در طول دورهای که ذخایر محدود بود، بسیاری از بانکها مدتها محدودیتی برای ذخایر مورد نیاز نداشتند. سوم، فدرال رزرو در مارس 2020 ذخیره مورد نیاز را حذف کرد – نسبتهای ذخیره مورد نیاز (“RR” در معادله بالا) را به صفر رساند – که نشان میدهد ذخیره مورد نیاز هیچ نقش اساسی در رژیم ذخایر کافی ندارد. بنابراین، از نظر ریاضی، معادله ضریب پولی فزاینده در واقع دیگر قابل تعریف نیست.

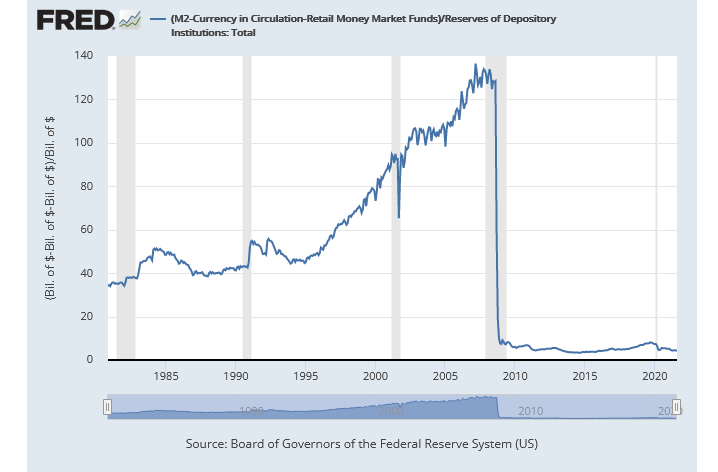

نامربوط بودن ضریب فزاینده

این نمودار نسبت نقدینگی به ذخایر ترازنامه را نشان می دهد. در صورتی که مفهوم ضریب فزاینده صحیح باشد، این نسبت باید تقریبا ثابت باشد. اما این نسبت در دهه 1990 با شروع از 40 در سال 2000 به حدود 80 افزایش یافته است. یک دلیل افزایش این بود که بانکها از برنامه های کامپیوتری استفاده می کردند که وجوه مشتریان را به صورت شبانه از حسابهای با الزامات ذخیره ای به حسابهایی که این الزام را نداشتند منتقل می کردند. در نتیجه بسیاری از بانکها که شامل اغلب بانکهای بزرگ هم می شد، برای سالها با الزامات ذخیره ای محدود نمی شدند.

با شروع بحران مالی 09-2007 این نسبت به نزدیک صفر سقوط کرد. این کاهش منعکس کننده رشد شدید ذخایر ترازنامه ای بود که ناشی از تزریق نقدینگی اضافی توسط فدرال رزرو برای ثبات سازی در بازارهای مالی بود. متعاقب آن فدرال رزرو چند مرحله خرید دارایی برای حمایت از بازگشت اقتصادی انجام داد که این نسبت را در اعداد پایین نگه داشت.

با توجه به اینکه فدرال رزرو مقادیر ذخایر را بالا نگه می دارد، بعید است که این نسبت همان مفهوم گذشته را داشته باشد. همچنین می دانیم در زمانهایی که فدرال رزرو از ابزارهای ترازنامه ای برای رسیدن به اهداف دوگانه خود استفاده می کند، می تواند به مقدار بیشتری نوسان کند. با توجه به این مشاهدات، ضریب فزاینده یک مفهوم منسوخ شده است.

با همه این شواهد، مدرسان باید صحبت درباره الزامات ذخیره و ضریب فزاینده را کنار بگذارند و به جای آن تمرکز باید بر روی بانکها باشد که از بین گزینه های سرمایه گذاری و وام دهی انتخاب می کنند، در شرایطی که نرخ بهره ذخایر قانونی به عنوان نرخ رزرو عمل می کند.

نمودار شماره 5- نسبت نقدینگی به ذخایر قانونی

آنچه باید در کلاس درس آموزش داده شود

ما توصیه میکنیم که معلمان در زمان توصیف سیستم بانکی، نحوه عملکرد فدرال رزرو و چگونگی ارتباط این دو، موضوعات کلیدی زیر را به کار بگیرند:

-آموزش دهید که فدرال رزرو دارای یک دستورالعمل دوگانه، تعیین شده توسط کنگره، برای اشتغال حداکثری و قیمتهای ثابت است. تاکید کنید که فدرال رزرو به منظور ارزیابی وضعیت مالی واقتصادی، تشخیص چشمانداز اقتصادی و اتخاذ تصمیمات سیاستی خود، به طیف وسیعی از اطلاعات در قالب دادهها، مدلها، تجزیه و تحلیل، تحقیقات وغیره متکی است.

-آموزش دهید که فدرال رزرو با انجام اقداماتی که بر شرایط کلی مالی تاثیر میگذارد و در نتیجه فعالیت اقتصادی را تحت تاثیر قرار میدهد، اقتصاد را به سمت دستورالعمل کنگره هدایت میکند.

-آموزش دهید که مسیر اصلی فدرال رزرو برای دستیابی به دستورالعمل دوگانه خود، تنظیم محدوده هدف برای نرخ وجوه فدرال است. در زمانهای حساس با لزوم حمایت از بهبود اقتصادی، فدرال رزرو ممکن است به سیاست ترازنامه روی آورد.

-آموزش دهید که فدرال رزرو از یک رژیم ذخیره کافی برای اجرای تصمیمات سیاستی خود استفاده میکند: فدرال رزرو، ذخایر (حداقل) را همیشه کافی نگاه میدارد. چارچوب اجرای ذخایر کافی تضمین میکند زمانی که فدرال رزرو محدوده هدف برای نرخ وجوه فدرال را افزایش میدهد (کاهش میدهد)، نرخ بهره بازار کوتاه مدت افزایش (کاهش) مییابد.

-آموزش دهید که بهره ذخیره قانونی، ابزار اصلی فدرال رزرو برای اعمال تغییرات در محدوده هدف نرخ سیاستی است. نرخ بهره ذخیره قانونی به عنوان نرخ مشروط عمل میکند و نرخ بهره ذخیره قانونی از طریق آربیتراژ، نرخهای بهره بازار را تحت تاثیر قرار میدهد.

-آموزش دهید که بانکها با در نظر گرفتن سود، ریسک و ملاحظات نظارتی وام میدهند.

-آموزش دهید که فدرال رزرو بر تصمیمگیری بانکها – در مورد تعیین نرخ سپرده و وام، و گزینههای وام و سرمایهگذاری – از طریق نرخ بهره ذخیره قانونی (نرخ مشروط برای بانکها) تاثیر میگذارد.

-آموزش دهید که سیاست پولی به طور گسترده از طریق نرخ بهره توسط بازارهای مالی (از طریق آربیتراژ و سایر کانالها) منتقل میشود. در نتیجه، تغییرات گسترده در شرایط مالی بر تصمیمات هزینه و پسانداز خانوارها و مشاغل تاثیر میگذارد و در نهایت، اشتغال و قیمتها را تحت تاثیر قرار میدهد.

-به طور کلی، بر نقش نرخ بهره در انتقال تغییرات سیاست پولی به شرایط کلی مالی و در نهایت تقاضا و عرضه کالاها و خدمات تاکید کنید.

منبع: https://research.stlouisfed.org/

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :بانک مرکزی ، مهسا نجاتی

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0