برد 2 هفته ای در معرض خطر به عنوان PCE، NFP ها نزدیک هستند

پیش بینی بنیادی سهام: نزولی وال استریت، بهویژه سهامهای فناوری، بهترین عملکرد 2 هفتهای را در سالهای اخیر داشته است سیاست پولی بر خلاف سود بازارهای سهام به کار خود ادامه می دهد نزدک 100، اس اند پی 500 و داو جونز به داده های شغلی PCE و ایالات متحده چشم دوخته اند در وال

پیش بینی بنیادی سهام: نزولی

- وال استریت، بهویژه سهامهای فناوری، بهترین عملکرد 2 هفتهای را در سالهای اخیر داشته است

- سیاست پولی بر خلاف سود بازارهای سهام به کار خود ادامه می دهد

- نزدک 100، اس اند پی 500 و داو جونز به داده های شغلی PCE و ایالات متحده چشم دوخته اند

در وال استریت، بازار سهام شاهد عملکرد قوی 2 هفته ای بود. معاملات آتی داوجونز و اس اند پی 500 به ترتیب حدود 5.5 درصد و 7.7 درصد رشد کردند. اولی بهترین عملکرد خود را از اوایل سال 2021 مشاهده کرد، زیرا دومی بیشترین رشد را از ماه می 2020 داشته است. با این حال، معاملات آتی نزدک 100 با افزایش بیش از 10 درصدی شاخص بهترین عملکرد را داشت. برای مشاهده عملکرد مشابه، باید به اوایل دهه 2000 برگردید.

این امر علیرغم یک فدرال رزرو که به طور فزایندهای جنگطلب است، اتفاق میافتد، جایی که رئیس جروم پاول و شرکت سیگنالهای نسبتاً قویای برای بازارهای مالی ارائه کردند. او در ابتدای هفته گذشته گفت که بانک مرکزی در هر نوبت «در صورت نیاز» بیش از 25 واحد افزایش خواهد داشت. همزمان، بانک مرکزی پیامهای مطمئنی ارائه میدهد که احتمال رکود اقتصادی در سال 2023 را افزایش نمیدهد.

این لحن میتوانست چیزی باشد که به رشد بازارهای سهام کمک کرد. همچنین تلاش برای عرضه نقدینگی بیشتر به سیستم، ترازنامه رو به افزایش است. در نمودار زیر، S&P 500 در هفته های اخیر با افزایش دارایی های فدرال رزرو در حال افزایش است. در واقع، اوایل ماه مارس، بانک مرکزی ترازنامه خود را افزایش داد بیشترین تعداد از اوایل ژانویه.

ترازنامه S&P 500 در مقابل ترازنامه فدرال رزرو

همه چشم ها روی PCE و NFP ها هستند

آیا این پایان درد بازار سهام در حال حاضر است؟ برخی از تهاجمی ترین رالی های بازار را می توان در بازار نزولی یافت. 2018 و 2020 نمونه های اخیر را ارائه می دهند. در سال 2018، زمانی که فدرال رزرو 4 بار نرخ بهره را افزایش داد، S&P 500 در اوایل سال قبل به پایین آمدن رسید. با افزایش 16 درصدی به بالاترین حد خود رسید. سپس، شاخص به سرعت به بازار نزولی سقوط کرد تا سال را به پایان برساند و بیش از 20 درصد افت کرد.

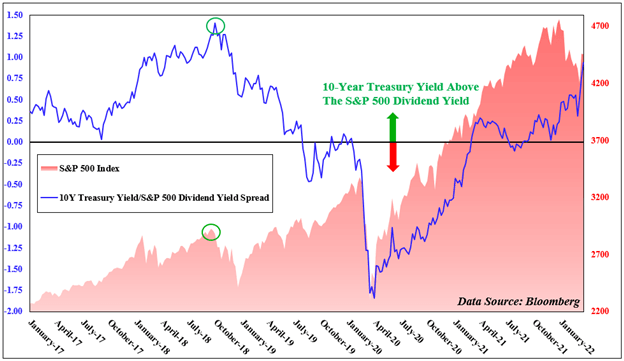

سپس بانک مرکزی در سال 2019 سیاست خود را معکوس کرد و از سلسله افزایش های تهاجمی نرخ بهره بردارد. این منجر به سالی قدرتمند برای بازار سهام شد. بر اساس گزارش بلومبرگ، انتظار میرود که CPI ایالات متحده در سال جاری 6.2 درصد سالانه افزایش یابد و در سال 2023 به 2.6 درصد کاهش یابد. در حال حاضر، سیاست پولی به طور فزاینده ای در برابر ریسک اشتها باقی مانده است. این را می توان با نگاهی به حق بیمه ریسک S&P 500 نسبت به بازدهی 10 ساله خزانه داری در نمودار زیر مشاهده کرد.

در آینده، همه نگاه ها به PCE و داده های مشاغل ایالات متحده است. مورد اول معیار تورم ترجیحی فدرال رزرو است و انتظار می رود که قرائت اصلی 5.5 درصد سالانه باشد. اگرچه این داده ها تا حد زیادی تأثیر بالقوه اوکراین را نادیده می گیرند. گزارش حقوق و دستمزد غیرکشاورزی ماه مارس هفته را به پایان می رساند. انتظار میرود میانگین درآمد ساعتی از 5.1 درصد قبل، 5.5 درصد سالانه افزایش یابد. سیگنالهای قوی بیشتر قیمت ممکن است بر لفاظی جنگ طلبانه فدرال رزرو تاکید کند و نوسانات بازار سهام را به خطر بیندازد.

حق بیمه محو ریسک سهام

— نوشته دانیل دوبروفسکی، استراتژیست برای DailyFX.com

برای تماس با دانیل، از بخش نظرات زیر استفاده کنید یا @ddubrovskyFX در توییتر

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰