RBNZ 50bps افزایش می یابد؟

بانک انگلستان، فرماندار اندرو بیلی، 0.10٪، در 16 دسامبر ملاقات کرد با ورود به آخرین جلسه نوامبر بانک مرکزی انگلیس، سرمایهگذاران با افزایش 15 واحدی در ثانیه به 0.25% قیمتگذاری کردند و چهار 25 واحد در ثانیه دیگر برای سال 2022 قیمتگذاری شدند. با این حال، در تعجب بازارها، کمیته سیاست پولی با اکثریت 7

بانک انگلستان، فرماندار اندرو بیلی، 0.10٪، در 16 دسامبر ملاقات کرد

با ورود به آخرین جلسه نوامبر بانک مرکزی انگلیس، سرمایهگذاران با افزایش 15 واحدی در ثانیه به 0.25% قیمتگذاری کردند و چهار 25 واحد در ثانیه دیگر برای سال 2022 قیمتگذاری شدند. با این حال، در تعجب بازارها، کمیته سیاست پولی با اکثریت 7 رای رای داد. -2 برای حفظ نرخ بانکی در 0.10٪. کمیته همچنین با اکثریت 6-3 به بانک انگلستان رای داد تا به برنامه فعلی خرید اوراق قرضه دولتی بریتانیا ادامه دهد و هدف را در 875 میلیارد پوند حفظ کند و بنابراین کل سهام هدف خرید دارایی ها به 895 میلیارد پوند می رسد. و رامسدن مخالفانی بودند که طرفدار افزایش نرخ بودند. بقیه اعضای MPC میخواستند قبل از افزایش نرخها منتظر اطلاعات مشاغل باشند و بازار از اینجا به بعد در مورد قیمتگذاری سیگنالهای افزایش نرخ بانک انگلستان محتاطتر خواهد بود.

چشم انداز صعودی GBPJPY از آخرین گزارش جلسه بانک مرکزی به خوبی ظاهر شد. با این حال، حرکات صعودی متوقف شده است زیرا معاملات آتی SONIA قیمت گذاری مجدد سریع انتظارات نرخ بهره را نشان می دهد. به معاملات آتی SONIA نگاهی بیندازید تا قیمت مجدد سریع بازار پس از جلسه را مشاهده کنید

افزایش 1 درصدی نرخ تا سال 2022

بانک انگلستان اکنون یک مسیر ضمنی بازار برای نرخ بانکی دارد که تا پایان سال 2022 به حدود 1 درصد افزایش مییابد. BoE بیان میکند که اقتصاد بریتانیا در حال بهبود است و برای بازگرداندن تورم به نرخهای بهره باید به شدت افزایش یابد. هدف BoE 2٪

انتظار میرود تا دو سال دیگر تورم به حدود ۲ درصد کاهش یابد

در کوتاه مدت تورم برای اکتبر سال جاری به کمتر از 4 درصد افزایش خواهد یافت. این عمدتاً به دلیل تأثیر روی قبوض آب و برق بر روی قدرت گذشته قیمتهای عمدهفروشی گاز است. انتظار میرود تورم CPI در ماه نوامبر به 4½ درصد افزایش یابد و در طول زمستان در همین سطح باقی بماند، که دلیل آن افزایش بیشتر کالاهای اصلی و مواد غذایی است. تورم قیمت قیمت گاز عمده فروشی نیز از ماه اوت به شدت افزایش یافته است. انتظار میرود تورم CPI در آوریل 2022 به حدود 5 درصد برسد که بسیار بالاتر از آنچه در گزارش آگوست پیشبینی شده بود. با این حال، BoE انتظار دارد که این فشارها کاهش یابد: “انتظار می رود فشار صعودی بر تورم CPI در طول زمان از بین برود، زیرا اختلال عرضه کاهش می یابد، تعادل مجدد تقاضای جهانی و افزایش قیمت انرژی متوقف می شود.” نیمه دوم سال آینده (2022) “. چاپ تورم در سراسر جهان در این هفته افزایش یافت، زیرا بریتانیا با فشار برای افزایش نرخ ها برای کنترل تورم مواجه است. بله، چشم انداز آن چیزی است که توسط BoE انتظار می رود. با این حال، فشار برای این کشور وجود دارد. BoE برای اقدام. این بازی معمولی موش و گربه است…

بازار کار

در جلسه قبل از این جلسه، پایان طرح مرخصی تمرکز اصلی بود. BoE بار دیگر بر ابهامات پیرامون چشم انداز بازار کار و میزان تداوم فشارهای هزینه داخلی و قیمت در میان مدت تاکید کرد. داده های نیروی کار بریتانیا در این هفته با 247 هزار شغل اضافه شده در مقابل تنها 185 هزار شغل مورد انتظار، شگفتی مثبتی را نشان داده است. نرخ بیکاری خوب در 4.3٪ در مقابل 4.4٪ مورد انتظار بود و میانگین درآمد بریتانیا بالاتر بود. این باید به بانک انگلستان اطمینان دهد که افزایش نرخ بهره در دسامبر مناسب خواهد بود.

خط پایین

علیرغم شوک ناگهانی در بازارهای آتی نرخ، بانک مرکزی انگلیس همچنان انتظار دارد که نرخ بهره را در سال 2022 به 1 درصد افزایش دهد. دادههای دستمزد و تورم روی جعبههای BoE مشخص میشوند، بنابراین انتظار میرود افزایش نرخ بهره در دسامبر افزایش یابد. فقط به یاد داشته باشید که BoE لزوماً با ارتباطات آنها قابل اعتماد نیست. خطر برگزیت همچنان یک خطر دنباله دار باقی می ماند زیرا بریتانیا ممکن است ماده 16 را آغاز کند و این می تواند ناگهان بر پوند تاثیر بگذارد.

شما می توانید آن را بخوانید بیانیه کامل اینجا

بانک ملی سوئیس، رئیس: توماس جردن، -0.75٪، در 16 دسامبر ملاقات می کند

این جالب است زیرا SNB نشانه هایی از بی صبری رو به رشد نسبت به CHF قوی نشان می دهد. نرخ بهره SNB با 0.75% در پایین ترین سطح جهان باقی مانده است. این به دلیل فرانک بسیار با ارزش (CHF) است که طی چند سال گذشته به دلیل تقاضای پناهگاه امن، افزایش قابل توجهی داشته است.

SNB CHF کمتری می خواهد

آنها در آخرین جلسه خود تمایل خود را برای مداخله در بازار FX به منظور مقابله با فشار صعودی بر فرانک سوئیس تکرار کردند. با این حال، در آخرین جلسه SNB در مورد فرانک بسیار ارزشمند صحبت کرد. آنها قبلاً گفته بودند که مایل به مداخله “در صورت لزوم با در نظر گرفتن وضعیت کلی ارز” هستند. این تغییر نشان میدهد که SNB از یک CHF قوی متنفر است و صبر آنها تا حد زیادی ضعیفتر است. احتمالاً این بحران اورگراند بوده است که سرمایهگذاران را به سمت CHF ترسانده است که توجه آنها را به خود جلب کرده است. برای مصاحبه ای که در مورد بحران اورگراند انجام دادم، اگر مایلید یک تجدید کننده/پرایمر داشته باشید، اینجا را ببینید. به عنوان یک اقتصاد مبتنی بر صادرات، آنها از CHF قوی متنفرند و تمام تلاش خود را میکنند تا آن را تا حد امکان غیرجذاب کنند. بازار عموماً این موضوع را نادیده می گیرد و به خرید CHF با ریسک گریزی ادامه می دهد که از حدود سال های 2008/2009 به این شکل بوده است. همچنین، توجه داشته باشید که مازاد تجاری آنها بالا است، و CHF را افزایش می دهد. حدس می زنم تمام این پس انداز صرف شده به ساعت های سوئیسی وارد شود. من اخیراً خودم وسوسه شدم، اما تصمیم گرفتم که بازوی ایرلندی ام را ترجیح دهم. شیک بودن و ایرلندی بودن سخت است. من حدس میزنم که ظاهر جذامی جای خود را داشته باشد، اما من نمیبینم که بسیاری از آنها ساعتهای سوئیسی دارند. من همچنین کمی شبیه بیل گیتس هستم، بنابراین تا آنجا که ظاهر مد من پیش می رود،

نتیجه نهایی و “فرصت” EURCHF

SNB به مداخله در بازارهای FX ادامه خواهد داد. سوئیسی ها همیشه به نرخ مبادله EURCHF توجه دارند زیرا CHF قوی به اقتصاد صادرات سوئیس آسیب می زند. به همین دلیل است که تغییر زبان در مورد مقابله با “فشار صعودی بر فرانک سوئیس” صورت گرفته است. SNB CHF ضعیف تری می خواهد. بقیه جهان CHF را به عنوان مکانی امن در یک بحران می خواهند، بنابراین ما این کشمکش مداوم را داریم.

متن کامل بیانیه را اینجا بخوانید.

برای جزئیات بیشتر در مورد سپرده های دید، SNBCHF.com را بررسی کنید، این سایت در سال 2015 برداشتن کف را نامیده است، بنابراین ارزش بررسی را دارد.

SNB هنوز راضی است که پایینترین بانک مرکزی باشد و سرمایهگذاران را با گرفتن هزینه برای نگهداری CHF منصرف کند. EURCHF برای نگهداری 6 تا 12 ماهه هنوز ارزش بررسی دارد، اگر نه حتی بیشتر از این، با صبر و شکیبایی SNB با CHF قوی. مشکل این ایده تجاری زمان بندی است. یک دور از اروپا و یک چرخش برای پرش داشته باشید. من شخصاً اکنون دو بار سعی کردم وارد این کار شوم و هنوز در حال مبارزه با قدرت CHF هستم. بنابراین، اگر میخواهید این بازی را از طریق FX انجام دهید، فقط از فناوری کلیدی، اهرم کم و توقفهای گسترده استفاده کنید. همانطور که یکی از خوانندگان قدیمی ما اشاره کرده است، برای یک گزینه بهتر، یک تماس نسبت اختیاری EURCHF را در نظر بگیرید. این ابزاری نیست که من قبلاً معامله کرده باشم، اما می توانید اطلاعات بیشتر را در نظرات اینجا بخوانید.

بانک ژاپن، فرماندار هاروهیکو کورودا، -0.10٪، در 17 دسامبر ملاقات کرد

بانک ژاپن همچنان یک بانک بسیار نزولی باقی مانده است و هیچ نشانه ای از خروج آن از سیاست پولی آسان خود وجود ندارد. بار دیگر در آخرین جلسه هیچ غافلگیری مشاهده نشد و همه چیز مطابق انتظار بود. نرخ بهره در -0.10 درصد باقی می ماند. کنترل منحنی بازده (YCC) برای هدف قرار دادن بازده JGB 10 ساله در حدود 0.0٪ حفظ شد. رای گیری در مورد YCC با رای 8-1 انجام شد. تنها مخالف یک بار دیگر آقای کاتوآکا بود. BoJ انتظار دارد که نرخ های فعلی در حال حاضر یا در سطوح پایین تر باقی بماند.

آیا ضعف ین برای BoJ نگران کننده بود؟ خیر

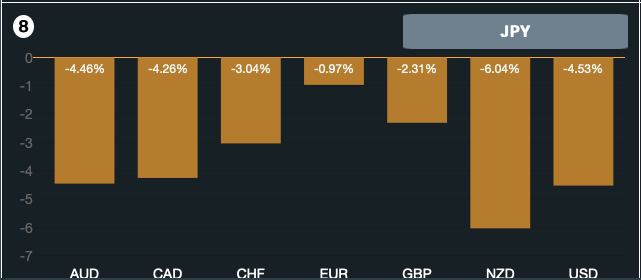

با ورود به جلسه، نگرانی آشکار ضعف ین بود. در اواخر اکتبر، ضعف ماهانه ین کاملاً قابل توجه بود. در اینجا ضعف سه ماهه ین است.

با این حال، BoJ هیچ نگرانی نداشت و این ضعف به عنوان یک حرکت عادی از سوی فرماندار کورودا تلقی شد. او گفت که این حرکت در محدوده اصول فعلی است و تنها مقدار کمی را تضعیف کرده است. ین ضعیف واردات را گران می کند، اما صادرات ارزان تر می شود. هیچ شکایتی از BoJ وجود ندارد.

ژاپن برای سالها تلاش میکرد تا شاهد تورم باشد، بنابراین با افزایش تورم در سراسر جهان، جالب بود ببینیم که BoJ اکنون انتظار دارد تورم مصرفکننده افزایش یابد. با این حال، نه چندان و آخرین معیارهای تورم در سال جاری کمتر از حد انتظار بود. CPI اصلی به 0.0% در مقابل 0.6% مورد انتظار کاهش یافت و رشد تولید ناخالص داخلی نیز به 3.4% در مقابل 3.8% قبلی کاهش یافت. با این حال، پیشبینی تورم در سال 2022 0.9 درصد و 1.0 درصد برای سال 2023 است. این نشان میدهد که تورم عمدهفروشی ژاپن به بالاترین حد خود در 13 سال گذشته رسیده است (که باعث فشار بر سود صنعت میشود) زیرا BoJ انتظار دارد قیمتهای نهادههای گرانتر به آنها منتقل شود. مصرف کنندگان

خط پایین

شکست مثلث متقارن USDJPY از آخرین گزارش بانک مرکزی به خوبی توسط کنترل منحنی بازده JGB کمک کرد زیرا 10 سال ایالات متحده پس از نشست سپتامبر فدرال رزرو بالاتر رفت. چشم انداز اکنون متفاوت است، اما بدون نگرانی از تورم برای BoJ و بدون ترس از ین ضعیف، ین می تواند یک ارز تامین مالی باقی بماند و یک ارز عالی برای جفت شدن با ارزهایی است که نرخ ها را افزایش می دهند. آیا حمل و نقل باز می گردد؟ مطمئناً می تواند باشد، بنابراین ضعف ین را از دست ندهید زیرا احتمالاً یک موضوع مداوم باقی خواهد ماند.

متن کامل بیانیه را می توانید اینجا بخوانید.

بانک رزرو نیوزلند، فرماندار آدریان اور، 0.25%، در 24 نوامبر ملاقات کرد

این نشست در 6 اکتبر شاهد افزایش پیشبینیشده نرخ بهره با 25 واحد در ثانیه به 0.50 درصد بود. اگر به یاد داشته باشید جلسه قبلی درست قبل از تصمیم گیری نرخ، شاهد ظهور مجدد COVID-19 بودیم و این منجر به نرخ های نگهداری RBNZ شد. با این حال، وضعیت نیوزلند این است که اقتصاد کوچکتر آنها را در برابر افزایش بازار مسکن آسیبپذیرتر میکند. علاوه بر این قرائت تورم خداباور قبل از تصمیم گیری 3.3 درصد سالانه بود. این بالاترین میزان در 19 فصل است.

این افزایش تورم بود که توجه RBNZ را به خود جلب کرد. RBNZ در مورد افزایش فشارهای تورمی صریح بود، “فشار هزینه ها پایدارتر می شود”. این شناخت افزایش تورم قابل توجه است. چندین هفته است که بانکهای مرکزی از این که تورم را گذرا میدانند خوشحال بودند. در این جلسه بود که به نظر می رسد مشکل تورم واقعاً شروع به گاز گرفتن می کند. مشکلی که بانکهای مرکزی خواهند داشت این است که چگونه مشکلات زنجیره تامین را که باعث تورم میشوند، بدون اینکه مانع رشد شوند، برطرف کنند؟ مثل تلاش برای مربع کردن یک دایره است.

در جلسه قبلی RBNZ باید تصمیم می گرفت که به کدام فشار واکنش نشان دهد. کووید یا اقتصاد داغ آنها با عدم افزایش نرخهای پیادهروی به هر دو واکنش نشان دادند و آنها را در 0.25 درصد تغییر دادند. با این حال، در همان زمان شاهد افزایش OCR با یک افزایش نرخ در سال جاری و 100bps در آینده بودند.

بنابراین، در این جلسه اخیر شاهد افزایش یک نرخی بودیم که انتظار می رفت. همه اینها یک کلاسیک بود “شایعه را بخر، پاسخ واقعیت را بفروش”. تیاو انتظار می رفت که پیاده روی کند بنابراین قیمت قبل از فروش به شدت افزایش یافت. نمودار زیر را ببینید.

غذای آماده

RBNZ این هفته برگزار می شود و معاملات آتی OiS با احتمال 100 درصدی برای افزایش نرخ بهره 25 واحد بر ثانیه قیمت گذاری می شود. برخی از تحلیلگران نیز احتمال افزایش نرخ بهره را 50 واحد بر ثانیه می دانند. این باید پیشنهاد NZD را تا هفته آینده حفظ کند. اگر در ابتدای هفته شاهد کاهش بازدهی کمتر از NZDUSD طولانی مدت باشیم، حرکتی بالاتر به روش «شایعه خرید» منطقی است. فقط مراقب فروش این واقعیت باشید. با این حال، به یاد داشته باشید که هاکسبی، معاون فرماندار RBNZ در ماه اکتبر اعلام کرد که RBNZ به دلیل افزایش عدم اطمینان، نرخهای RBNZ را در جلسات 25bps افزایش میدهد، نه 50bps. آیا اکنون با برداشتن محدودیتهای قرنطینه توسط نیوزیلند تا پایان این ماه، این وضعیت تغییر کرده است؟

RBNZ میخواهد گزینهها را باز نگه دارد و همزمان با واکنش اقتصاد واکنش نشان دهد: کمیته خاطرنشان کرد که حذف بیشتر محرکهای سیاست پولی در طول زمان انتظار میرود، با حرکتهای آینده مشروط به چشمانداز میانمدت تورم و اشتغال. خوب، ما می دانیم که تورم احتمالاً همچنان در حال افزایش است و RBNZ انتظار دارد که CPI در کوتاه مدت به بالای 4 درصد برسد. مطمئناً، تورم برای حرکت رو به جلو RBNZ در مرکز قرار خواهد گرفت و بیشترین کشش برای جهت NZD به احتمال زیاد از این سه ماهه خواهد بود.

متن کامل بیانیه را می توانید اینجا بخوانید.

خوب مردم، از بقیه آخر هفته لذت ببرید!

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰