S&P 500 و Dow علیرغم سیگنال رکود قوی، ریسک رویداد کلیدی ایالات متحده پیش رو بالاتر می روند

S&P 500، Dow، نوسانات، دلار، بازدهی، تورم و رکود: چشم انداز بازار: S&P 500 نزولی زیر 3800; USDCNH نزولی زیر 7.0000 هفته اول سال افزایش 1.5 درصدی برای S&P 500 و کاهش -3.0 درصدی نسبت به S&P 500 را ثبت کرد. VIX، مطابق با هنجارهای فصلی در حالی که بازار با پسزمینهای از انتظارات نرخ

S&P 500، Dow، نوسانات، دلار، بازدهی، تورم و رکود:

- چشم انداز بازار: S&P 500 نزولی زیر 3800; USDCNH نزولی زیر 7.0000

- هفته اول سال افزایش 1.5 درصدی برای S&P 500 و کاهش -3.0 درصدی نسبت به S&P 500 را ثبت کرد. VIX، مطابق با هنجارهای فصلی

- در حالی که بازار با پسزمینهای از انتظارات نرخ تعدیلشده پایینتر است، تضاد قابلتوجهی در ریسکهای رکود و ریسک ناشی از شرایط بسیار راضیکننده وجود دارد.

توصیه شده توسط John Kicklighter

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

هنجارهای فصلی در هفته گذشته برنده شدند، که با توجه به اینکه تهدید یک رکود قریب الوقوع به طور قابل توجهی ملموس تر شد و رضایت بازار به سطوح بسیار شدیدی رسیده است، باورنکردنی است. با نگاهی به عملکرد داراییهای ریسک معیار مختلف که من برای یک چشمانداز جهانی نظارت میکنم، واضح است که پیشنهاد به دارایی یا مناطق خاصی محدود نشده است. شاخص های جهانی، بازارهای نوظهور، درآمد ثابت با بازده بالا، تجارت حامل و برخی از کالاهای سفته بازی سود قابل توجهی را ثبت کردند. در برخی موارد، سود صعودی با زمینه فنی بهبود از سطوح رکود قابل توجهی همراه است – مانند نزدک 100 که تنها 5 درصد از سقوط به پایینترین سطح چند ساله فاصله دارد. برای چنین بازارهایی، تغییرات ظریف در مضامین کلیدی میتواند بازگشتی را ایجاد کند که میتواند به عنوان یک “جهش” ضد روند بدون تحریک تعهد لازم برای یک روند صعودی بلندمدت ادامه یابد. از سوی دیگر، ما معیارهای خاصی داریم که آشکارا اصول سنتی را به چالش می کشد و بررسی های بسیار بیشتری را به خود جلب می کند – مانند FTSE 100 بریتانیا در بالاترین سطح چند ساله و در دسترس آسان به رکوردها.

با تمرکز بر معیار “ناکامل” ترجیحی من برای ریسک، S&P 500، هزینه ای نوپایی وجود داشت که شبح یک روند قطعی را افزایش نمی دهد. این شاخص در نهایت توانست محدوده معاملاتی بسیار باریک 13 روزه را که تحت تأثیر شرایط تعطیلات بود، از بین ببرد. وقفه همچنین ممکن است حداقل یک محصول جانبی جزئی از آن شرایط فصلی نیز باشد. با تجزیه میانگین عملکرد هفتگی S&P 500 در طول سال تقویمی، هفته اول به طور متوسط قوی ترین سود کلی کل دوره 52 هفته ای را به سال 1900 نشان می دهد. میانگین افزایش 1.0 درصدی چندان دور از پیشرفت 1.5 درصدی نیست. در جلسه روز جمعه به دست آورد. این که آیا این بیشتر یک وقفه واقعی بود (من فکر میکنم که با «اعتقاد» پشتیبانی میشود) یا جریانهای سرمایه مرتبط با سرمایهگذاری مجدد برای شروع سال، در هفته آینده مورد آزمایش قرار خواهد گرفت. ما محدوده باریک و نزدیک به سه هفته را شکستیم، اما نقطه میانی محدوده آگوست تا اکتبر و محدوده پایین از 11 نوامبر تا 14 دسامبر در 3910 همچنان بالاست.

تغییر در | بلندها | شلوار کوتاه | OI |

| روزانه | -14٪ | 15% | -3٪ |

| هفتگی | -8٪ | 7% | -1٪ |

نمودار S&P 500 با حجم و SMA 100 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

گام بعدی بازار – از نظر روحی به اندازه شاخص های ایالات متحده – به طور فزاینده ای به اعتقادات اساسی بازار با پایان جزر و مد نقدینگی متکی خواهد بود. سرعتی که ما دوباره به موضوعات قابل پیش بینی لنگر می زنیم به شرایط بستگی دارد، اما من دوست دارم بازارها را نیز بر اساس پتانسیل ارزیابی کنم. این احتمال وجود دارد که بازارهای سفتهباز به گاوها تصمیم بگیرند که به بهبودی از زیانهای گستردهتر سال 2022 ادامه دهند، به همان اندازه که احتمال کنترل مجدد خرسها بر یوغ وجود دارد، زیرا مضامین سیستمی همچنان به ترسیم تصویر منفی ادامه میدهند. نتیجه به مسیر رویدادهای کلیدی و نیز اولویت بندی توده ها بستگی دارد. با این اوصاف، من معتقدم که در “پتانسیل” نتایج مختلف یک انحراف وجود دارد. اگر منافع صعودی (مثلاً در S&P 500) برنده شوند، به احتمال زیاد بر اساس تفاوت های ظریفی مانند «رکود خفیف» یا «نرخ های بهره ظالمانه اندکی پایین تر» استوار است. این احتمالاً منجر به سودهای آهستهتر و سریعتر میشود، بهویژه با احساس ریسک ضمنی بازار بسیار پایین. در مقابل، فوران ترس می تواند بازاری را تقویت کند که موقعیت ضعیفی برای جذب خرس ها ندارد. شاخص VVIX ‘Volatility of Volatility’ را در نظر بگیرید. به پایینترین سطح خود از مارس 2017 رسیده است.

نمودار شاخص نوسانات VVIX با VIX پوشانده شده است (هفتگی)

نمودار ایجاد شده در پلتفرم Tradingview

یک ملاحظه بزرگ برای اینکه بازارها در هفته و هفتههای آینده چه شکلی به خود میگیرند این است که تمرکز اصلی بر روی چه چیزی است. هفته گذشته، فرصتی منحصر به فرد برای آزمایش دو مورد از ملاحظات اصلی در طیف کلان ارائه شد: حدس و گمان نرخ در مقابل پیش بینی رشد. به نظر میرسید که صبح جمعه، حقوق و دستمزد غیرکشاورزی ایالات متحده به نفع پیشبینی فدرال رزرو، زمانی که افزایش خالص 226,000 واحدی به طور متوسط انتظارات را شکست داد و نگرانیهای اقتصادی را کاهش داد، به نظر میرسید. در حالی که میانگین رشد درآمد ساعتی به 4.6 درصد نسبت به سال قبل کاهش یافت تا پیش بینی های نرخ پایانه را تا حدی کاهش دهد. شاید اگر NFP ها نبودند، واکنش به گزارش فعالیت بخش خدمات ISM می توانست بسیار متفاوت باشد. که نمایانگر نگاهی به موقع به بزرگترین مؤلفه فعالیت اقتصادی و اشتغال در ایالات متحده بود، قرائت ISM 6.9 امتیاز کاهش یافت و در قلمرو «انقباضی» قرار گرفت. چنین رویدادی به خوبی با رکودهای گذشته مطابقت دارد، اما به نظر نمی رسد که این امر به رادار بازار ضربه بزند. با چشم اندازی که انتظارات فدرال رزرو از قبل کاهش یافته بود، این حرکت را تقویت می کرد. اما آیا نرخهای اندکی پایینتر فدرالرزرو واقعاً برای بازارها مزیت بیشتری نسبت به رکود اقتصادی است؟

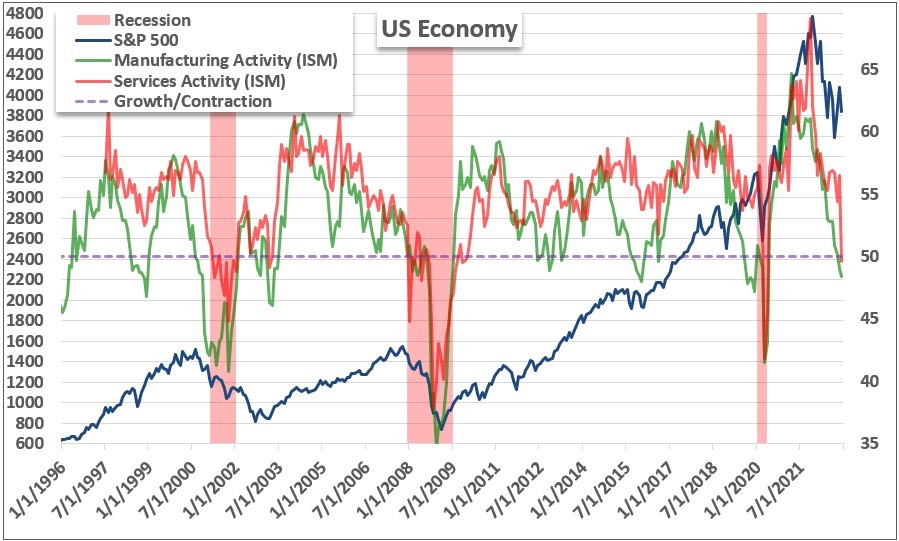

نمودار خدمات ISM و بررسی های تولیدی، S&P 500 و رکودهای ایالات متحده (ماهانه)

نمودار ایجاد شده توسط جان کیکلایتر

برای چیزی مانند دلار آمریکا، فشار و کشش یک سوال نرخ بهره در مقابل رشد آنقدرها هم مبرم نیست. مطمئناً میتواند به هر دو موضوع در نقش خود بهعنوان نقدشوندهترین ارز جهان پاسخ دهد – و چهرههای بسیاری که با توجه به این موقعیت به خود میگیرد. با توجه به اینکه معاملات آتی صندوق فدرال رزرو در ژوئن به 4.95 درصد کاهش یافت و بازدهی دو ساله ایالات متحده بزرگترین کاهش یک روزه خود را از زمان انتشار CPI در 10 نوامبر به ثبت رساند، پیامدها برای گرینبک بهعنوان یک سودآور اخیر ساده بود. این ارز به جزئیات پیشبینی منحنی بازدهی فدرال رزرو حساستر است تا زمانی که مسائل سیستمیتر احساسات جهانی حواس ما را از بین نبرد. اگر ریسک گریزی دوباره شروع شود، پیشنهاد برای یک پناهگاه امن مانند دلار شروع به تضاد با کاهش احتمالی بیشتر پیش بینی نرخ خواهد کرد. هرچه کاهش احساسات شدیدتر باشد، ترازو برای دلار آمریکا بهعنوان آخرین راهحل عرضهکننده نقدینگی منحرف میشود. تشدید ترسهایمان به این مقیاس نیاز به غواصی دارد، اما مطمئناً در سناریوهایی است که میتوانیم با بالا رفتن نقدینگی با آن روبرو شویم.

نمودار شاخص دلار DXY با SMA 200 روزه با بازده 2 ساله ایالات متحده (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

در نهایت، ایالات متحده قفلی برای دیکته کردن احساسات جهانی ندارد. سپس، مقیاس آن در زمانی که شرایط خود به طور قابل توجهی در حال توسعه است، به آن نوسان بیشتری می دهد. علاوه بر این، به نظر می رسد تقویم اقتصادی هفته آینده به طور نامتناسبی نسبت به نفوذ ایالات متحده وزن دارد. برای حدس و گمان نرخ بهره، شاخص تورم مورد علاقه بازار یعنی CPI را داریم که قرار است در روز پنجشنبه منتشر شود. پاول، رئیس فدرال رزرو نیز روز سهشنبه سخنرانی خواهد کرد، اما اظهارات او میتواند به آسانی به یک ارزیابی اقتصادی سرایت کند، با توجه به اینکه اخیراً چقدر به آن روی سکه اشاره کرده است. با این حال، درآمد بانکی روز جمعه و گزارش احساسات مصرفکننده دانشگاه میشیگان، به احتمال زیاد با چشمانداز رشد آغاز میشود.

ریسک بالای رویدادهای کلان اقتصادی در هفته آینده

تقویم ایجاد شده توسط John Kicklighter

کشف کنید که چه نوع معامله گر فارکس هستید

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :Dow ، ایالات ، بالاتر ، پیش ، رکود ، رو ، روند ، رویداد ، ریسک ، سیگنال ، علیرغم ، قوی ، کلیدی ، متحده ، می

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰