دلار و S&P 500 با وجود هشدارهای مالی کاهش می یابند، اما CPI در پیش است

[ad_1] S&P 500، دلار، USDJPY، CPI و نقاط بحث درآمد: چشم انداز بازار: USDJPY نزولی زیر 141.50; نزولی طلا زیر 1680 S&P 500 کوچکترین روز معاملاتی خود را از 12 سپتامبر به ثبت رساند، اما با این وجود، 6 جلسه متوالی کاهش یافت و کمترین بسته از نوامبر 2020 بود. انقباض داراییهای ریسک برای دلار

[ad_1]

S&P 500، دلار، USDJPY، CPI و نقاط بحث درآمد:

- چشم انداز بازار: USDJPY نزولی زیر 141.50; نزولی طلا زیر 1680

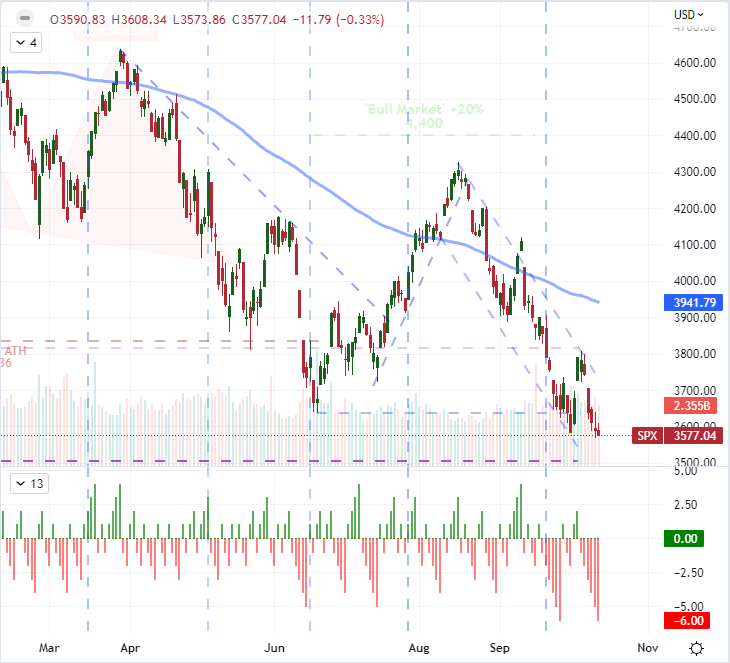

- S&P 500 کوچکترین روز معاملاتی خود را از 12 سپتامبر به ثبت رساند، اما با این وجود، 6 جلسه متوالی کاهش یافت و کمترین بسته از نوامبر 2020 بود.

- انقباض داراییهای ریسک برای دلار آمریکا با یکی از ناگهانیترین کاهشها در نوسانات یا گرینبک سال منعکس میشود… قبل از انتشار CPI ایالات متحده

توصیه شده توسط John Kicklighter

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

S&P 500 برای نوسانات آماده می شود در حالی که USDJPY آن را وسوسه می کند

ما در چند جلسه معاملاتی گذشته برخی ریسک رویدادهای بنیادی بسیار نامطلوب را جذب کردهایم، اما پیشرفت نزولی ثبت شده توسط معیارهای کلیدی “ریسک” به طور قابل توجهی ضعیف بوده است. آیا قرار است این به عنوان نشانه ای تلقی شود که بازارها به درستی با عناصر نامطلوب پس زمینه تطبیق داده شده اند یا اینکه ما در قلمرویی که بازارها از مفروضات ارزش فاصله گرفته اند منحرف شده ایم؟ من معتقدم که وضعیت ما بیشتر به سمت سناریوی دوم منحرف میشود، زیرا بازارها از حمایت نزدیک به یک دهه از موقعیتهای سفتهبازی مشکوک عرق میکنند. بهعنوان ارزیابی تعادل «ریسک» در این جلسه گذشته، ما نباید بیشتر از S&P 500 نگاه کنیم. معیار ترجیحی من برای سنجش اطمینان «ناقص» ششمین جلسه متوالی اسلاید را افزایش داد – که با طولانیترین لغزش در دو برابر مطابقت داشت. هفتهها با سابقه بازگشت به اوج همهگیری در فوریه 2020 با پایینترین سطحی که از نوامبر 2020 مشاهده نشده است. از سوی دیگر، پیشرفت برای «دستیابی» به عقبنشینی در کوچکترین محدوده روزانه از 12 سپتامبر بسیار ضعیف است. بنابراین، آیا این یک حرکت اعتقادی است یا اتفاقی. پاسخ به این سوال میتواند دیدگاههای بسیار متفاوتی را در مورد اینکه چه اتفاقی میافتد ارائه دهد.

نمودار S&P 500 با SMA 100 روزه، حجم و تعداد شمع متوالی (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

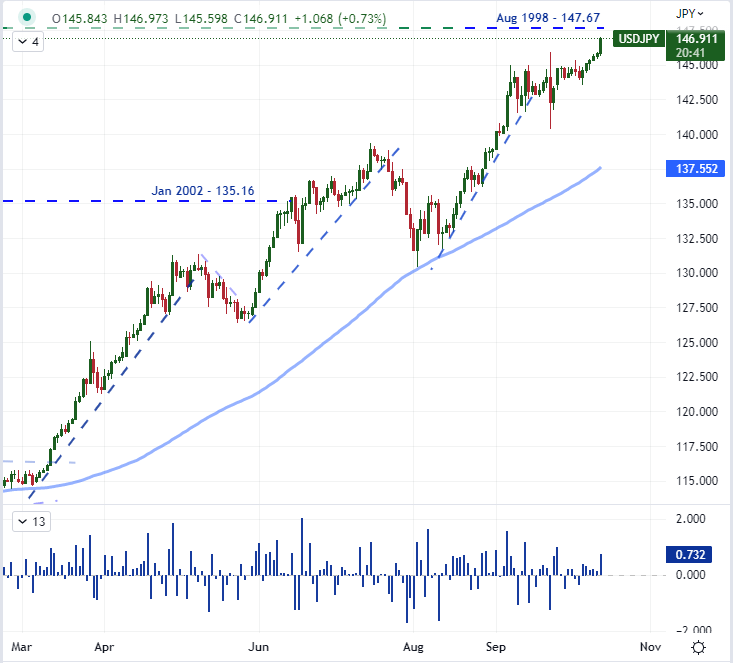

وقتی صحبت از معیارهای «ریسک» به میان میآید، احساس اکراه نسبتاً گسترده است. اما استثنائاتی وجود دارد یکی از این جایگزین های قانون، پیشرفت ثبت شده توسط USDJPY است. افزایش نرخ ارز با پشتوانه اصلاً ناآشنا نیست. پیشروی چهارشنبه ششمین جلسه متوالی بود که در آن این جفت به صورت نزدیک به نزدیک پیش رفتند. با توجه به دیفرانسیل حمل فعلی و پیش بینی شده از این جفت، درایو تعجب آور نیست. با این حال، سرپیچی از فشارهای مصنوعی قابل توجه است. اگر ما صرفاً بر اساس اختلاف نرخ بهره یا رشد عمل میکردیم، سودهای نرخ ارز چندان قابل توجه نبود. با این حال، وقتی صحبت از این نرخ ارز به میان میآید، عوامل خارجی در بازی وجود دارد. به ویژه، پیشرفت بالای 146 نشانگر مخالفت آشکار با تلاش های مداخله گر سیاست گذاران ژاپنی برای جلوگیری از کاهش ارزش ین ژاپن فراتر از یک اهرم معین است. مداخله 22 سپتامبر در زیر سطح 146 رخ داد، اما اکنون نرخ ارز را بالاتر از آن سطح بالای آب می یابیم. آیا این بدان معناست که دور دیگری از اقدام MOF/BOJ در حال انجام است؟ لازم نیست. دستکاری سیاست پولی به همان اندازه که ریاضی است، یک بازی ظرافت است. گفته شد، ما باید به طور فعال امتیاز را حفظ کنیم.

توصیه شده توسط John Kicklighter

پیش بینی JPY رایگان خود را دریافت کنید

نمودار USDJPY با SMA 100 روزه و نرخ تغییر 1 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

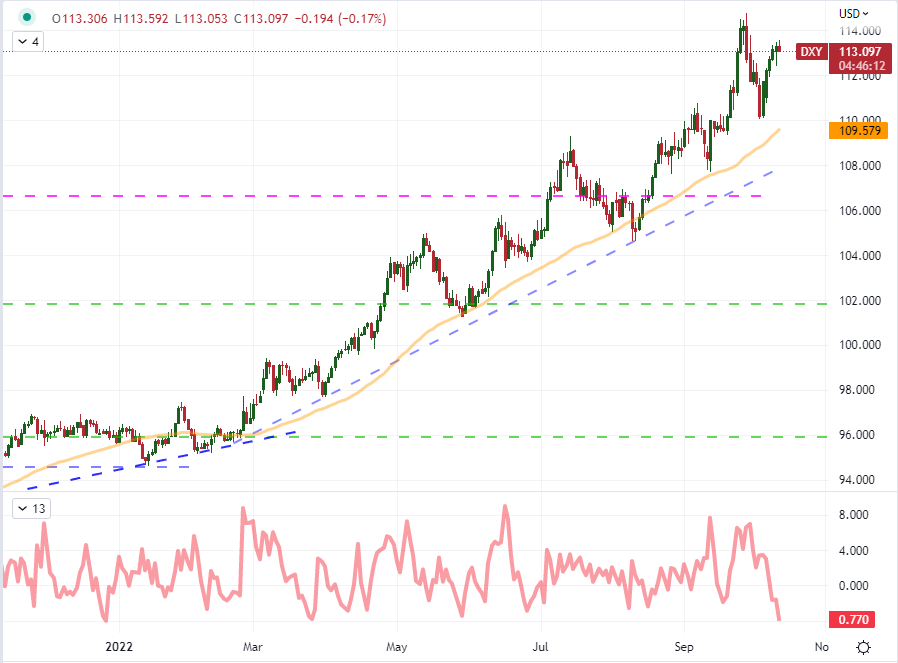

تثبیت همچنین دلار را با CPI به عنوان محرک احتمالی گرفته است

S&P 500 و داراییهای متمایل به ریسک تنها معیارهایی هستند که برای شفافیت تلاش میکنند. دلار معیار دیگری است که به نظر می رسد به دنبال نقش خود در سیستم مالی گسترده تر است. “Greenback” نقش پتانسیل حمل، کمک کننده رشد و پناهگاه امن نهایی را با پس زمینه ای در حال تغییر در آن شخصیت ها بازی می کند. اینکه کدام عامل با جدیدترین صعود پیشتاز است، قابل تفسیر است، اما این واقعیت که ما از بالاترین سطح دو دهه اخیر شاخص دلار DXY تنها “اینچ” فاصله داریم را نمی توان به سادگی نادیده گرفت. وقتی صحبت از وضعیت دلار به میان میآید، شاخص DXY همچنان پایینتر از اوجهای اوایل این ماه است، اما انگیزههای اساسی نسبتاً شفاف هستند. علاوه بر این، حساسیت به بار اساسی خود را به عنوان مدرک نشان می دهد. اگر محدوده سه روز معاملاتی گذشته را با فعالیت ثبت شده در دو هفته گذشته (10 روز معاملاتی) مقایسه کنید، سیگنالی خواهیم داشت که شرایط “بیش از حد آرام” به ندرت در سال 2022 دیده می شود. این به یک نوسان تبدیل می شود. ریسک رو به جلو که باید آن را در نظر بگیریم.

نمودار شاخص دلار DXY با SMA 50 روزه و نسبت ATR 3 روزه به 10 روز (روزانه)

نمودار ایجاد شده توسط John Kicklighter با داده های BLS و ADP

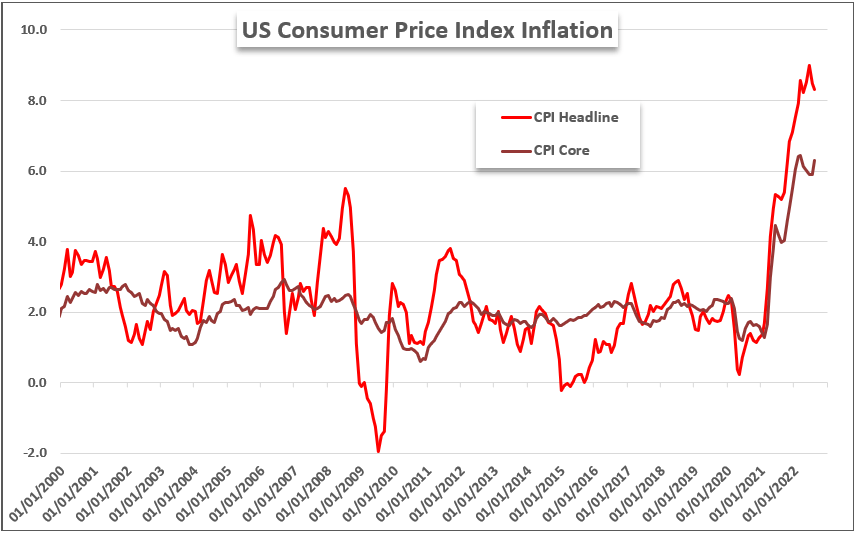

اگر به دنبال یک کاتالیزور برنامه ریزی شده برای گذار از نوسانات کنترلی به اقدامات بازار مولد هستید، به نظر نمی رسد نیازی به نگاه کردن به ریسک بالای رویداد برای جلسه آینده داشته باشید: تورم مصرف کننده ایالات متحده. CPI سپتامبر یک انتشار اقتصادی از بزرگترین اقتصاد جهان است. در تورم کل مقداری تثبیت شده است، اما ما با هدف 2.0 درصدی که فدرال رزرو برای تورم برای مصرف کنندگان ایالات متحده در نظر گرفته است بسیار فاصله داریم. با توجه به رضایت اخیر بازار در مورد این موضوع اساسی اصلی، من همچنان نسبت به تأثیر کوتاه مدت یک به روز رسانی که انتظارات را شکست می دهد، «از دست می دهد» یا «میزان گوشت» محتاط هستم. اگر به دنبال تاثیر کوتاه مدت و فوری هستید، با تیتر CPI مشورت کنید. در غیر این صورت، بهاصطلاح رقم اصلی احتمالاً برای هدایت روندها بیشتر کار خواهد کرد.

نمودار مصرف کننده و تورم مصرف کننده اصلی ایالات متحده (ماهانه)

نمودار ایجاد شده توسط John Kicklighter با داده های BLS

رکود و ریسک رویداد

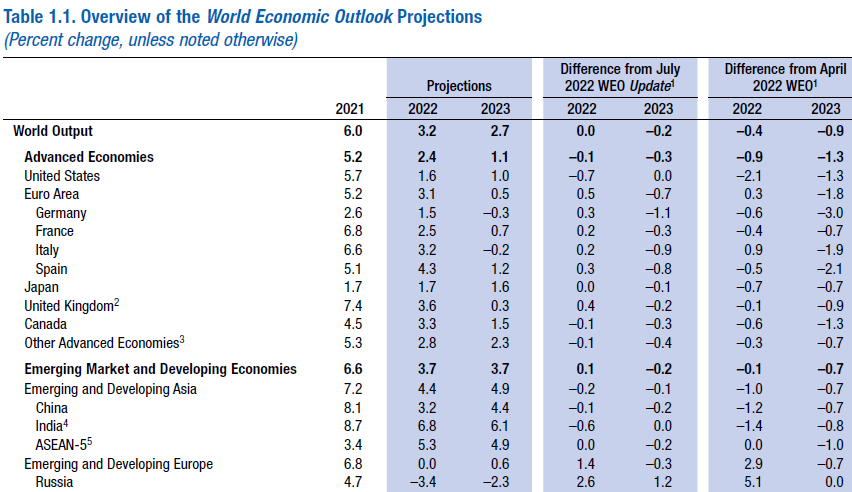

محدوده محدود این جلسه گذشته برای افرادی مانند S&P 500 تحولات اساسی حیاتی روز را رد می کند. بهروزرسانی صندوق بینالمللی پول در مورد پیشبینی اقتصادی و ثبات مالی بیش از حد کافی برای ایجاد نگرانیها بود، اما به نظر میرسید که آمارهای نامطلوب نسبتاً کمی نگرانی ایجاد کند. بر اساس گزارش چشم انداز اقتصاد جهانی (WEO) از این گروه، چشم انداز اقتصاد جهان با سرعت سرکوب 3.2 درصدی رشد در سال 2022 با کاهش بیشتر در سال 2023 به 2.7 درصد ثابت بود. این گروه هشدار داد که «بدترین چیزها هنوز در راه است» برای جهان، به نظر میرسید که بازار دیدگاه دورافتاده را پذیرفته است. بعید به نظر می رسد که برای مدت طولانی دوام بیاورد زیرا داده های “رسمی” با انحراف به سمت انقباض چاپ می شوند.

پیش بینی رشد صندوق بین المللی پول از چشم انداز اقتصاد جهانی اکتبر

جدول از IMF Interim WEO

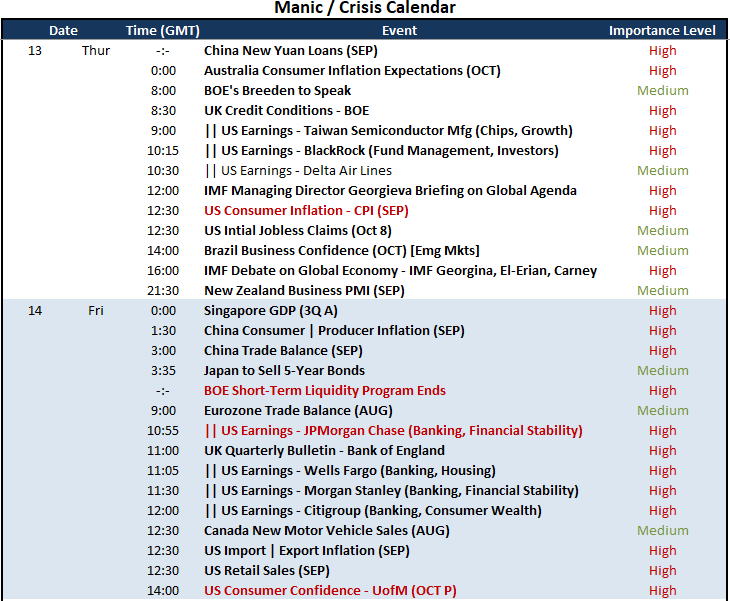

در دیدگاههای کلان و در بلندمدت، چیزهای زیادی در آینده نزدیک وجود دارد که در کوتاهمدت باعث نوسانات میشود. CPI ایالات متحده برای سپتامبر مسلماً پر هزینه ترین ریسک رویداد برنامه ریزی شده است. گزارش تورم قبلی، نوسانات زیادی را از بازار ایجاد کرد. جدای از این مسیر خاص به سمت خطرات رکود، من همچنین جلسه توجیهی برنامه جهانی مدیر صندوق بین المللی پول، بحث در مورد اقتصاد جهانی در میان بازیگران کلیدی، ادعاهای اولیه بیکاری ایالات متحده و برخی گزارش های اولیه درآمد را تماشا خواهم کرد. همه اینها در تصویر اساسی تصویر بزرگ نقش دارند، اما دیدگاه جمعی از آنچه در پیش است نباید به هیچ به روز رسانی فردی متصل شود.

ریسک رویداد کلان بحرانی در تقویم اقتصادی جهانی برای 48 ساعت آینده

تقویم ایجاد شده توسط John Kicklighter

هوشمندتر تجارت کنید – برای خبرنامه DailyFX ثبت نام کنید

نظرات بازار به موقع و قانع کننده را از تیم DailyFX دریافت کنید

مشترک شدن در خبرنامه

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0