چرا COP26 برای بازارها اهمیت دارد؟

COP26 چیست و چرا برای بازارها اهمیت دارد؟ با توجه به افزایش قیمت انرژی که منجر به تبعات اقتصادی برای اقتصادهای آسیا، اروپا و آمریکای شمالی می شود، رویداد دو هفته ای COP26 قرار است از 31 اکتبر در گلاسکو، اسکاتلند آغاز شود. کنفرانس احزاب سازمان ملل متحد (COP) برای اولین بار در سال 1995

COP26 چیست و چرا برای بازارها اهمیت دارد؟

با توجه به افزایش قیمت انرژی که منجر به تبعات اقتصادی برای اقتصادهای آسیا، اروپا و آمریکای شمالی می شود، رویداد دو هفته ای COP26 قرار است از 31 اکتبر در گلاسکو، اسکاتلند آغاز شود. کنفرانس احزاب سازمان ملل متحد (COP) برای اولین بار در سال 1995 برگزار شد و COP26 نام خود را برای نشست امسال به نام 26هفتم تکرار چنین رویدادی

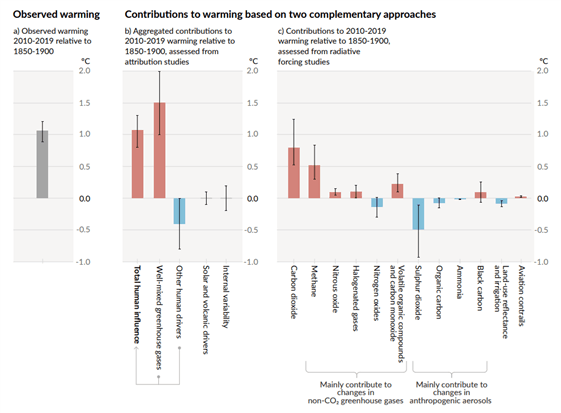

تاریخچه تغییرات دمای کره زمین و علل گرمایش اخیر (نمودار 1)

منبع: تغییرات آب و هوایی 2021: پایه علوم فیزیکی – خلاصه ای برای سیاست گذاران (IPCC)

COP26، در اواخر این ماه و در اوایل نوامبر، تلاشی برای سوق دادن کشورها در مسیر تحقق اهداف تعیین شده در توافقنامه آب و هوایی پاریس در سال 2015 خواهد بود. توافق پاریس، هدف از جلوگیری از گرم شدن 2 درجه سانتیگراد سیاره را تا سال 2100 و در صورت امکان، توقف گرمایش در 1.5 درجه سانتیگراد (نسبت به قرائت های دوران پیش از صنعتی) ترسیم کرد.

طبق گزارشی که تابستان امسال منتشر شد از سوی هیئت بین دولتی تغییرات آب و هوایی سازمان ملل (IPCC)، این سیاره تقریباً ده سال فرصت دارد تا قبل از رسیدن به آستانه 1.5 درجه سانتیگراد، میزان انتشار گازهای گلخانه ای را کاهش دهد، به طوری که سیاره در حال حاضر بین 1 تا 1.2 درجه سانتیگراد گرم شده است. پایان 19هفتم قرن.

کمک های ارزیابی شده به گرمایش مشاهده شده در 2010-2019 نسبت به 1850-1900 (نمودار 2)

منبع: تغییرات آب و هوایی 2021: پایه علوم فیزیکی – خلاصه ای برای سیاست گذاران (IPCC)

احساس فوریت بر COP26 تأکید می کند، اما اجلاس اکتبر/نوامبر – که هدف آن به طور موثر محدود کردن استفاده از سوخت های فسیلی مانند زغال سنگ و نفت است – به لطف بحران عرضه انرژی که اکثر اقتصادهای بزرگ جهان را در برگرفته است، در بدترین زمان ممکن به پایان می رسد. .

چرا نگرانی های تامین انرژی در حال افزایش است؟

برای انجام تعهدات خود در توافقنامه آب و هوای پاریس، بسیاری از اقتصادهای بزرگ جهان – چین، بریتانیا، ایالات متحده و سایرین – تلاش کرده اند استفاده خود از زغال سنگ و نفت را به عنوان منابع اولیه انرژی کاهش دهند. اما با توجه به اینکه تاثیر همهگیری ویروس کرونا هنوز احساس میشود، زنجیرههای تامین به هم ریختهاند. درست چند روز قبل از COP26، چین اعلام کرد که شروع مجدد تولید زغال سنگ به منظور تامین نیازهای انرژی این کشور را آغاز خواهد کرد.

شرکتهایی که نمیتوانند مواد خام را به موقع تامین کنند و همچنین بازارهای کار به سرعت پیشبینیشده بهبود نمییابند، کمبود شغلی را در بخشهای کلیدی مانند رانندگان کامیون ایجاد کردهاند و باعث میشود منابع انرژی قابل حمل نباشند (اروپا، بریتانیا). بسته شدن بنادر مشکل را تشدید کرده است (ایالات متحده). تنش های تجاری در برخی مناطق (استرالیا، چین) همچنان پرتنش است. از نظر فصلی، با آمدن زمستان در نیمکره شمالی، نگرانی ها این است که تقاضا همچنان از منابع انرژی موجود (سوخت های فسیلی یا انرژی های تجدیدپذیر) پیشی بگیرد که می تواند در ماه های آینده یک مسئله اقتصادی مهم تری ایجاد کند.

چگونه COP26 می تواند مشکلات تامین انرژی را تشدید کند؟

بر کسی پوشیده نیست که اقتصادهای بزرگ جهان در دستیابی به اهداف تعیین شده در توافقنامه اقلیمی پاریس در سال 2015 عملکرد ضعیفی دارند. تلاشهای اخیر برای انجام این کار – برای مثال با کاهش مصرف زغالسنگ – کمبود برق موجود را ایجاد کرده است که زنجیرههای تولید جهانی مستقر در آسیا (چین) را مختل کرده و به افزایش تورم در آمریکای شمالی و اروپا کمک کرده است.

اهدافی که در COP26 در هفتههای آتی بیان شد، ممکن است نجیب باشند، اما بدون منابع انرژی جایگزین در دسترس – فراوانی انرژیهای تجدیدپذیر مانند آبی، خورشیدی، و باد، و همچنین گزینه هستهای بحثبرانگیز – تلاشها برای کاهش سرعت و حتی معکوس کردن گرم شدن سیاره ممکن است مشکلات عمیق تری را برای اقتصادهای بزرگ جهان در سه ماهه چهارم و تا سال 2022 ایجاد کند.

چه دارایی هایی می تواند تحت تاثیر تلاش های COP26 قرار گیرد؟

از دیدگاه یک معامله گر، اهداف ذکر شده در COP26 می تواند تأثیر بلندمدتی بر بازارهای مختلف، به ویژه کالاها و ارزها داشته باشد. کاهش تولید نفت، برای مثال، بدون منابع انرژی جایگزین در دسترس، میتواند قیمتهای انرژی را در کوتاهمدت به میزان قابل توجهی افزایش دهد، زیرا تقاضا همچنان قوی است.

ارزهایی که اقتصاد آنها صادرکننده مهم سوختهای فسیلی هستند مانند دلار استرالیا، دلار کانادا و کرون نروژ، میتوانند پیش از اینکه روایت بلندمدت دور شدن از سوختهای فسیلی بر قیمتها تأثیر بگذارد، گمانهزنیهای بیشتری در مورد پتانسیل سود داشته باشند. فرصت ممکن است برای آن دسته از فعالان بازار که به نظر می رسد راه حلی برای این مشکل ارائه می دهند، مانند شرکت های خودروهای برقی مانند تسلا، همچنان به رشد خود ادامه دهد.

چشم انداز فنی بلند مدت برای دارایی های حساس به COP26

نفت و انرژی در چهارراه ژئوپلیتیک قرار دارند، عمدتاً به این دلیل که میتوان انتخابهایی کرد که میتوانند تعادل عرضه/تقاضا را در بسیاری از این بازارها بهبود یا کاهش دهند. و در حالی که ممکن است تصمیمات مختلف در مورد آن انتخاب ها برای من یا شما واضح به نظر برسد، بی نظمی یکی از ویژگی های دموکراسی است، نه یک اشکال، و این اغلب می تواند منجر به عدم تعادل در سیاست ها از دولت به دولت شود. آشفتگی می تواند مجموعه ای از تغییرات را در تصویر ژئوپلیتیکی ایجاد کند.

این امر در تولید نفت بسیار آشکار است ، زیرا هنوز در برابر محدودیت های تولیدکنندگان اصلی مانند اوپک پلاس ، روسیه ، کانادا و اخیراً ایالات متحده تسلیم شده است.

با بالا رفتن قیمت نفت در سالهای 2007 و 2008، انگیزه استقلال انرژی ایالات متحده بالا بود و این منجر به سرمایهگذاری قابل توجهی در استخراج شیل شد که قبلا غیرممکن و/یا بسیار پرهزینه تصور میشد. استخراج شیل عرضه قابل توجهی به پتانسیل نفت ایالات متحده اضافه کرد، اما پیامدهای زیست محیطی نامشخصی نیز به همراه داشت.

نگرانی در مورد این پیامدهای زیست محیطی تأثیر عمیقی داشته است، با حمایت از شرکت هایی مانند تسلا که روی آینده ای با اتکای کمتر به سوخت های فسیلی کار می کنند.

نفت خام

اما در نفت خام ، حرکتی که امسال نشان داد این قدرت را دارد که ادامه پیدا کند و قیمت نفت به بالاترین سطح خود در هفت سال گذشته برسد و در حالی که در کوتاه مدت بیش از حد خریداری می شود ، راه چندانی برای صعود وجود ندارد. به دسته 90. سطح 100 یک سطح روانشناختی عمده است و این همان نقطه ای است که سیاست نفت ممکن است به عنوان یک نقطه عطف اصلی به سرفصل ها بازگردد: اینکه آیا این امر باعث تحریک قیمت می شود یا نه، موضوع کاملاً دیگری باقی می ماند.

نمودار قیمت ماهانه نفت خام (نمودار 3)

نمودار تهیه شده توسط جیمز استنلی; نفت خام در Tradingview

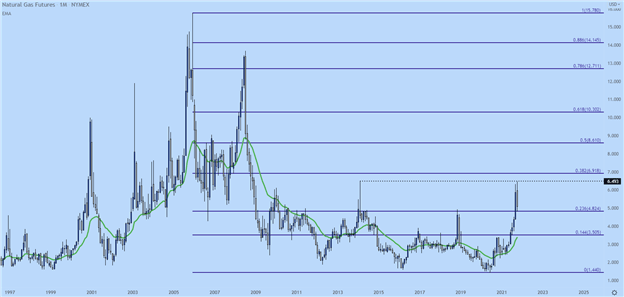

گاز طبیعی

گاز طبیعی با برخی از مشکلات مشابه نفت مواجه است: استخراج کثیف است و عواقب زیست محیطی ناشناخته ای را به همراه دارد، برای پروژه های جدید تشریفات قابل توجهی اضافه می کند و این، البته، منابع را محدود می کند. با این حال، برای گرمایش مسکونی و تجاری ضروری است و جهان به شدت به این منبع در طول ماه های سرد زمستان متکی است.

در اروپا، نگرانی خاصی برای زمستان امسال وجود دارد. بخش عمده ای از عرضه گاز طبیعی این قاره از روسیه یا نروژ تامین می شود که آنها را در برابر تغییرات قیمت و البته اختلال در عرضه آسیب پذیر می کند. پیامدهای یک سناریوی نامطلوب بسیار زیاد است، که با هشدار ماه گذشته نشان داد که سوپرمارکتهای بریتانیا ممکن است با کمبود مواد غذایی تازه مواجه شوند، پس از آن که یک تولیدکننده کود آمریکایی تولید کود را به دلیل افزایش قیمت گاز متوقف کرد. این امر 60 درصد از عرضه دی اکسید کربن بریتانیا را که طیف وسیعی از کاربردها در زنجیره غذایی دارد، قطع کرد.

یک نگاه به نمودار گاز طبیعی نشان میدهد که میتواند فضای بیشتری برای ادامه این روند وجود داشته باشد، زیرا قیمتها به سادگی برای آزمایش بالاترین سطح هشت ساله، که روی 6.493 ترسیم شده است، بالا رفتهاند.

اکتبر ، تا کنون ، یک عقب نشینی بوده است. اما پشتیبانی در یک نقطه کلیدی نشان داده شده است، اصلاح فیبوناچی 23.6% حرکت اصلی 2005-2020، که با بالاترین سطح هفت سال قبل، در اطراف ناحیه 4.824 ترسیم شده است.

نمودار قیمت ماهانه گاز طبیعی (نمودار 4)

نمودار تهیه شده توسط جیمز استنلی; گاز طبیعی در Tradingview

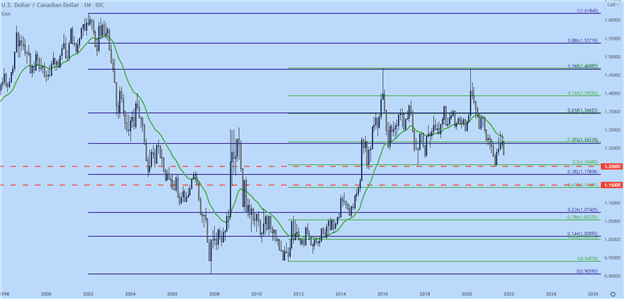

USD/CAD

با توجه به ذخایر سنگین منابع طبیعی در کانادا، دلار کانادا اغلب با حرکتی مشابه نفت خام معامله میشود، و در مواقعی این همبستگی میتواند با حرکت هماهنگ نفت و CAD با یکدیگر عمیق باشد.

اگر به نفت خام در حال حرکت هستیم ، می توان پتانسیل شکست قابل توجهی را در USD/CAD ، که پیش از افتتاحیه 2021 نشان داده بود ، ادامه داد و تا ماه ژوئن ادامه داد تا زمانی که حمایت از بازار شروع به کار کرد. دسته 1.2000. در طول مسیر، دلار آمریکا یک پیشنهاد داد و این بازگشت را تا یک ماه پنجم افزایش داد تا اینکه فروشندگان با تهاجمی بازگشتند.

نقطه حمایت بزرگ بعدی در حدود همان دستگیره 1.2000 است که پس از آن شکست به پایین ترین حد شش سال اخیر در جفت خواهد رسید. ممکن است پتانسیل نزولی بیشتری فراتر از این قیمت وجود داشته باشد، به طوری که منطقه حدود 1.1500 علاقه خاصی به حمایت بلندمدت دارد.

نمودار قیمت ماهانه USD/CAD (نمودار 5)

نمودار تهیه شده توسط جیمز استنلی; USDCAD در Tradingview

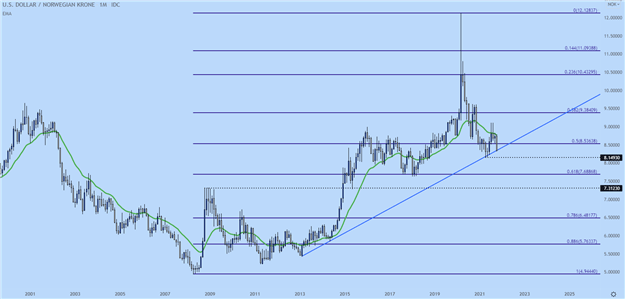

USD/NOK

USD/NOK هزینه ای مشابه USD/CAD دارد، در صورتی که قیمت انرژی همچنان در حال افزایش باشد، ارز یک کشور نفت خیز می تواند قدرت قابل توجهی داشته باشد. در USD/NOK، چشم انداز فنی کمی بیشتر مستعد روندهای اخیر بوده است و در این مرحله یک خط روند صعودی همچنان به پایین ترین حد خود ادامه می دهد. این خط روند همان چیزی است که برای تحریک حمایت از آوریل تا ژوئن به کار گرفته شد، با تشکیل ستاره صبحگاهی که بر اساس آن پیش بینی خط روند است. واکنش صعودی که شکلگیری در دستگیره 9.0000 محدود شد، و عملکرد قیمت برای آزمایش خط روند بازگشت.

شکستن آن حداقل سه ساله که در آوریل ایجاد شد، که در حدود 8.1500 ترسیم شده بود، می تواند در را برای نزول به سطح فیبوناچی و نوسان حمایت قبلی در اطراف 7.6887 باز کند، و اگر نمی تواند حفظ شود، یک حفره هوا در تمام مسیر وجود دارد. به سطح 7.3123 کاهش یافت.

نمودار قیمت ماهانه USD/NOK (نمودار 6)

نمودار تهیه شده توسط جیمز استنلی; USDNOK در Tradingview

تسلا: پمپ نهایی

شاید هیچ شرکتی مانند تسلا تحمل نفت خام جهان را نشان ندهد. تولیدکننده خودروهای الکتریکی به دلیل ارزشگذاریهای گزاف و، اجازه دهید آنها را شیوههای تجاری غیرعادی بنامیم، مخالفی ندارد. در این مرحله، ارزش بازار تسلا بیش از 9 تولیدکننده بزرگ خودرو در جهان است – هر 9 شرکت. و تسلا در حال حاضر کمتر از 1 درصد از کل فروش خودرو را تشکیل می دهد، بنابراین این یک واگرایی فاحش است که باعث شده است بسیاری از مدیران صندوق های سرمایه گذاری بزرگ برای تسلا کوتاه بیایند و فقط به دلیل اینکه قیمت به طور مداوم بالاتر رفته است، از تسلا کوتاهی می کنند.

هسته اصلی این فشار جنبش سبز است، با کمک یارانه های دولتی به حمایت از مدل کسب و کار تسلا با تشویق مصرف کنندگان برای خرید محصولشان. از بسیاری جهات، تسلا عمیقاً صنعت را تغییر داده است، اما رقابت برای تماشای افزایش سهم آنها آماده نبود. در عوض، ما شاهد بوده ایم که این خودروسازان تثبیت شده بیشتر از یک مدل سبز استفاده می کنند، و در بسیاری از موارد این سازندگان قبلاً سیستم های فروش و توزیع را ایجاد کرده اند.

تسلا قبل از کووید یک سهام بسیار فرار بود، اما پس از همهگیری به یک حیوان کاملاً جدید تبدیل شد و TSLA بیش از 1100 درصد از پایینترین حد مارس 2020 تا اوج ژانویه 2021 جهش کرد. به درستی، پس از چنین حرکتی، سهام پس از آن عقب نشینی کرد، تا زمانی که حمایت شروع به شکل گیری در اطراف 38.2% اصلاحی آن حرکت اصلی کرد.

نمودار قیمت روزانه تسلا (نمودار 7)

نمودار تهیه شده توسط جیمز استنلی; TSLA در Tradingview

اما، از آنجایی که قیمت نفت در حدود 65 و سپس 70 از مناطق کلیدی مقاومت شروع به شکستن کرد، تسلا پیشنهاد قابل توجهی را به دست آورد که همچنان حفظ شده است، با این که سهام اکنون دوباره به سطح 900 نزدیک می شود که در حال حاضر بالاترین رقم تاریخ است. TSLA.

از نقطه نظر سرمایه گذاری، طولانی شدن در اینجا می تواند چالش برانگیز باشد، به ویژه در یک مبنای بلندمدت با توجه به آن ارزش گذاری های شدید. اما، بر اساس کوتاه مدت و همانطور که در نمودار زیر نشان داده شده است، TSLA به نوسانات ادامه می دهد. برای معامله گرانی که بر نوسانات تمرکز می کنند، فشار مداوم به سمت ابتکارات سبز می تواند TSLA را در هفته ها و ماه های آینده در حرکت نگه دارد.

— نوشته جیمز استنلی و کریستوفر وکیو ، CFA ، استراتژیست های ارشد

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰