چکش – الگوی اقدام قیمت – تجزیه و تحلیل و پیش بینی – 13 ژانویه 2025

چکش چکش اقدام قیمت الگوی یک سیگنال صعودی است که نشان دهنده احتمال بالاتر حرکت بازار نسبت به پایین است و عمدتاً در بازارهای با روند صعودی استفاده می شود. در اینجا نمونه ای از ظاهر شمع چکشی آورده شده است: یک چکش فروشندگانی را نشان میدهد که بازار را به پایینترین سطح خود میبرند.

چکش

چکش اقدام قیمت الگوی یک سیگنال صعودی است که نشان دهنده احتمال بالاتر حرکت بازار نسبت به پایین است و عمدتاً در بازارهای با روند صعودی استفاده می شود. در اینجا نمونه ای از ظاهر شمع چکشی آورده شده است:

یک چکش فروشندگانی را نشان میدهد که بازار را به پایینترین سطح خود میبرند. با این حال، فروشندگان به اندازه کافی قوی نیستند که در سطح پایین باقی بمانند و تصمیم بگیرند در موقعیت های خود وثیقه بگذارند. این امر باعث میشود که بازار افزایش یابد و خریداران نیز وارد بازار شوند. سطح قیمت باز و بسته هر دو باید در نیمه بالایی شمع باشد. به طور سنتی، بسته شدن می تواند زیر باز باشد، اما اگر بسته بالاتر از سطح قیمت باز باشد، سیگنال قوی تری است.

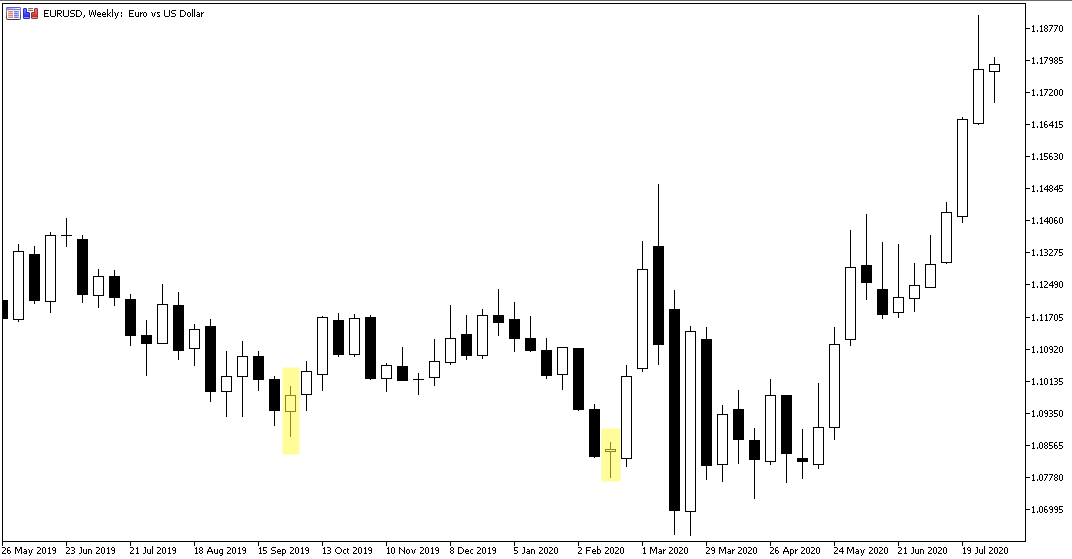

در نمودار فوق قیمت اکشن فارکس EUR/USD، دو نمونه از الگوی چکش وجود دارد که در جعبه های طلا برجسته شده است. از طریق تجزیه و تحلیل سطوح قیمت باز، بسته، بالا و پایین، این الگو نشان می دهد که حرکت بالاتری محتمل است. در این نمونه های برجسته، پس از تشکیل شمع ها، قیمت بالاتر رفت. البته همیشه اینطور نخواهد بود و حتی نمونه هایی از آن در همین نمودار وجود دارد. با این حال، چگونه می توانید این شاخص های برجسته را معامله کنید؟

ورود: یک سطح قیمت ممکن برای ورود به یک معامله، می تواند زمانی باشد شمع بالاخره موفق می شود شمع چکش را بشکند. بالاترین شمع چکشی برجسته دوم در بالا – که در هفته 16 فوریه 2020 تشکیل شد – 1.0863 است. بنابراین، قیمت ورودی می تواند 1.0864 باشد.

توقف-از دست دادن: ممکن است توقف ضرر سطح می تواند در پایین ترین سطح شمع چکشی باشد. اگر بازار قیمت ورودی را تحریک کند اما هیچ خریدار دیگری وارد نشود، این یک علامت هشدار است که ممکن است بازار برای یافتن خریدارانی نیاز به کاهش قیمت داشته باشد. بنابراین، شما نمی خواهید استاپ ضرر خیلی نزدیک به ورودی شما باشد. با پایین آمدن شمع چکشی در 1.0777، حد ضرر احتمالی می تواند 1.0776 باشد.

هدف: راههای مختلفی برای خروج از معامله در سود وجود دارد، مانند خروج از معامله در زمان بسته شدن یک کندل در صورتی که معامله در سود باشد، سطوح حمایت یا مقاومت را هدف قرار دهید یا از ضررهای توقف عقبنشینی استفاده کنید. در این مثال هدف قرار دادن سطح بالای نوسان قبلی منجر به قیمت هدف 1.1095 می شود.

تجارت: با قیمت ورودی 1.0864 و توقف ضرر 1.0776، ریسک کل معامله 88 پیپ است. معامله در لات 0.1 به این معنی است که اگر این معامله باعث شروع قیمت ورودی شود و سپس به حد ضرر برسد، زیان کلی 88 دلار خواهد بود. در این مثال، بازار بالاتر از قیمت هدف معامله شد که منجر به سود تقریبی معامله 231 دلار شد.

با اشتراک در مورد معاملات پرایس اکشن و سایر موضوعات مرتبط با معاملات بیشتر بیاموزید کانال ما.

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :اقدام ، الگوی ، الگوی اقدام قیمت چکشی یک سیگنال صعودی است که نشان دهنده احتمال بالاتری از مارک است ، بینی ، پیش ، تجزیه ، تحلیل ، چکش ، ژانویه ، قیمت

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰