چشم انداز هفتگی FX Majors (19-23 سپتامبر)

[ad_1] رویدادهای آتی: دوشنبه: تعطیلات بازار ژاپن/بریتانیا، شاخص بازار مسکن NAHB ایالات متحده. سه شنبه: LPR چین، CPI ژاپن، شروع مسکن در ایالات متحده/مجوزهای ساختمانی، CPI کانادا. چهارشنبه: اطلاعیه خط مشی FOMC. پنجشنبه: اعلام سیاست BoJ، اطلاعیه سیاست SNB، اطلاعیه سیاست BoE. جمعه: S&P Global PMI برای EZ، انگلستان و ایالات متحده. هفته گذشته رویداد

[ad_1]

رویدادهای آتی:

دوشنبه: تعطیلات بازار ژاپن/بریتانیا، شاخص بازار مسکن NAHB ایالات متحده.

سه شنبه: LPR چین، CPI ژاپن، شروع مسکن در ایالات متحده/مجوزهای ساختمانی، CPI کانادا.

چهارشنبه: اطلاعیه خط مشی FOMC.

پنجشنبه: اعلام سیاست BoJ، اطلاعیه سیاست SNB، اطلاعیه سیاست BoE.

جمعه: S&P Global PMI برای EZ، انگلستان و ایالات متحده.

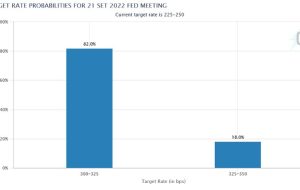

هفته گذشته رویداد اصلی گزارش CPI ایالات متحده بود. دادهها نشان میدهد که ضربات در سراسر جهان منجر به احساس ریسک شدید در بازارها میشود. دلار آمریکا جهش کرد زیرا بازدهی افزایش یافت و بازار با احتمال افزایش 100 واحدی در ثانیه در نشست این هفته و نرخ پایانی بالاتر شروع به قیمت گذاری کرد. حرکت 50 bps دیگر روی میز نیست و فقط یک بحث بین 75 و 100 است، با احتمال بیشتری برای اولی. البته رویداد اصلی این هفته اعلامیه خط مشی FOMC در روز چهارشنبه است و باید در مورد احساسات بقیه ماه تصمیم بگیرد.

دوشنبه: بریتانیا تعطیلات بانکی خواهد داشت زیرا این کشور در روز تشییع جنازه ملکه الیزابت دوم به ملکه ادای احترام می کند. ژاپن نیز در تعطیلات است. ما همچنین شاهد آخرین شاخص بازار مسکن NAHB ایالات متحده خواهیم بود که انتظار می رود با کاهش رشد و شرایط پولی سخت تر بر بازار مسکن، کاهش بیشتری پیدا کند.

سه شنبه: انتظار می رود PBoC نرخ ها را بدون تغییر در 3.65 درصد برای نرخ اولیه وام یک ساله و 4.30 درصد برای نرخ اولیه وام 5 ساله حفظ کند. PBoC اخیراً نرخهای کاهش را متعجب کرد و یک کاهش شگفتانگیز دیگر باید بر یوان فشار بیشتری وارد کند.

انتظار میرود که ارقام تورم ژاپن هم در سرفصل و هم در قرائت اصلی افزایش نشان دهند. اگرچه، ارقام CPI همچنان در حال افزایش هستند، تورم ژاپن هنوز به اندازههای بسیار بالایی که در ایالات متحده، بریتانیا یا اروپا دیدهایم نزدیک نیست. انتظار می رود CPI سابق غذا و انرژی 1.7٪ باشد و نباید هیچ واکنشی از طرف BoJ ایجاد کند.

آغاز مسکن در ایالات متحده/مجوزهای ساختمانی انتظار می رود که انقباض بیشتری را نشان دهد زیرا کاهش رشد اقتصادی و شرایط پولی سخت تر، بادهای معکوس بزرگی برای بازار مسکن است.

چهارشنبه: پس از گزارش داغ CPI در هفته گذشته، انتظار می رود FOMC 75 bps افزایش یابد و FFR را به 3.00-3.25٪ برساند. همچنین احتمال کمی افزایش 100 واحدی در ثانیه وجود دارد، اگرچه بحث همیشه بین 50 تا 75 حرکت بود و فدرال رزرو تا کنون هرگز به دنبال افزایش بیشتر از اجماع نبوده است. افزایش 100 واحدی در ثانیه مطمئناً نشان می دهد که فدرال رزرو “شوخی” نمی کند و آنها هر کاری که لازم باشد برای بازگرداندن تورم به هدف انجام خواهند داد.

همچنین آخرین خلاصه پیش بینی های اقتصادی (SEP) و طرح نقطه ای را دریافت خواهیم کرد. میتوان انتظار داشت که برای سالهای 2022 و 2023 یک بازنگری رو به پایین در رشد و یک تجدید نظر رو به بالا برای بیکاری داشته باشیم. تورم باید در سال 2022 بیشتر مورد بازنگری قرار گیرد و ممکن است بازنگری بیشتر شود. انتظار میرود که Dot Plot یک FFR پایان سال را بین 4.00-4.25٪ و نرخ پایانه را در منطقه 4.5٪ نشان دهد.

کنفرانس مطبوعاتی پاول رئیس فدرال رزرو باید با آخرین پیام جنگ طلبانه و مصمم او در جکسون هول باشد. در مجموع، اگر با از دست دادن مقداری دلار آمریکا همه چیز را همانطور که انتظار میرود به دست آوریم، میتوانیم انتظار واکنش “واقعیت فروش” را در بازار داشته باشیم، اما در صورتی که فدرال رزرو تصمیم بگیرد با افزایش قیمت گرینبک، به سختی عمل کند و شگفتیهای جنگطلبانه را ارائه دهد، ریسک گریزی را به طور کلی انجام دهیم. به اوج های جدید با این حال، پس از این رویداد، دلار آمریکا باید در بحبوحه رکود جهانی و یک فدرال رزرو تهاجمی حمایت شود.

پنجشنبه: بازار انتظار دارد که BoE 75 واحد در ثانیه با نرخ پایان سال 3.5 درصد افزایش یابد. تورم در بریتانیا همچنان به صعود خود ادامه می دهد و از سطح 10 درصد فراتر رفته است. انتظار می رود بانک مرکزی به مسیر سختگیرانه خود ادامه دهد و گرایش های کفرآمیز بدتر از گرایش های شاهین خواهد بود.

انتظار میرود SNB 75 بیت در ثانیه افزایش یابد و احتمال کمی برای حرکت 100 جفت بر ثانیه بیشتر شود. هر دو حرکت نرخ را برای اولین بار از سال 2014 به محدوده مثبت می رساند. CHF از زمان آخرین اعلام سیاست زمانی که SNB به طور شگفت انگیزی بیش از حرکت 25 bps مورد انتظار افزایش یافت و اعلام کرد که در صورت وجود فرانک مداخله خواهد کرد، بسیار تقویت شد. بسیار ضعیف شده است، که برعکس کاری است که آنها در سال های گذشته انجام می دادند.

انتظار می رود BoJ همه چیز را بدون تغییر با نرخ -0.10٪ و کنترل منحنی بازده در 0٪ حفظ کند. بانک مرکزی در طول سال مواضع منفی خود را حفظ کرد که دلیل اصلی کاهش فوقالعاده سریع ارزش ین است و بعید است در آینده نزدیک تغییر کند.

جمعه: ما جدیدترین PMI های جهانی S&P را برای EZ، انگلستان و ایالات متحده دریافت خواهیم کرد. نیازی به گفتن نیست که انتظار می رود با ادامه بدتر شدن رکود جهانی در بحبوحه تقاضای کم، هزینه های بالا و شرایط پولی سخت تر، آنها بیشتر منقبض شوند.

این مقاله توسط جوزپه دلاموتا نوشته شده است.

این مقاله توسط ForexLive در forexlive.com نوشته شده است.

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0