چشم انداز روزانه بازار، 13 دسامبر 2021

چشم انداز روزانه بازار، 13 دسامبر 2021 عناوین یک شبه اخبار افزایش فدرال رزرو به عنوان یکسان ترین منحنی بازده در نسل شروع شد بایدن به روسیه در مورد مجازات اقتصادی در صورت حمله اوکراین به سنا هشدار داد. بانک کانادا دستور تورم جدید را در روز دوشنبه نشان میدهد چین بلافاصله پس از نمایش

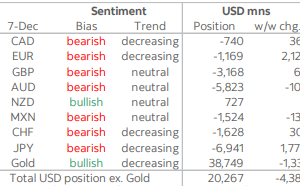

چشم انداز روزانه بازار، 13 دسامبر 2021 عناوین یک شبه اخبار افزایش فدرال رزرو به عنوان یکسان ترین منحنی بازده در نسل شروع شد بایدن به روسیه در مورد مجازات اقتصادی در صورت حمله اوکراین به سنا هشدار داد. بانک کانادا دستور تورم جدید را در روز دوشنبه نشان میدهد چین بلافاصله پس از نمایش اولویتها، محرکهای مالی اضافه میکند. تست Guindos ECB برای کووید مثبت قبل از جلسه سیاستگذاری نخستوزیر انگلیس درباره وضعیت اضطراری کووید هشدار میدهد، هدف تقویتکننده جدیدی تعیین میکند پیشنهاد بریتانیا امتیازی نسبت به روابط تجاری ایرلند شمالی برای اطمینان از جریان گاز از طریق اوکراین یونان قصد دارد بانک مرکزی اروپا را برای ادامه خرید اوراق قرضه خود تحت فشار قرار دهد. مطالعه اسرائیل نشان میدهد که تقویتکننده فایزر در مقابل نوع Omicron محافظت میکند روز پیشرو، بازارهای سهام آسیایی امروز صبح با محتاطتر شدن ریسکپذیری کاهش یافتند. گزارشها حاکی از آن است که کنفرانس سالانه کلیدی چین برای بحث در مورد اقتصاد، عمدتاً بر حمایت از رشد اقتصادی متمرکز خواهد بود. این در تضاد با وضعیت ایالات متحده و برخی از کشورهای دیگر است که در آن تمرکز به طور فزاینده ای به نگرانی در مورد تورم بالاتر معطوف شده است. رای گیری در مورد آخرین محدودیت های کووید در روز سه شنبه در مجلس عوام برگزار می شود. گزارشها حاکی از آن است که بسیاری از نمایندگان محافظهکار ممکن است به اقداماتی که احتمالاً باعث تکیه دولت به حمایت مخالفان میشود، ممتنع یا مخالفت کنند. داده های تولید ناخالص داخلی بریتانیا که به تازگی منتشر شده است نشان می دهد که رشد ماهانه کمتر از حد انتظار فقط 0.1 درصد در ماه اکتبر است. این نشانه های نظرسنجی های تجاری مبنی بر اینکه رشد در سه ماهه چهارم افزایش یافته است را رد می کند. تولید خدمات 0.4 درصد در ماه رشد کرد، اما تولید صنعتی 0.6 درصد و تولید ساخت و ساز 1.8 درصد کاهش یافت که احتمالاً منعکس کننده تأثیر مداوم محدودیت های عرضه است. با توجه به شواهد اخیر از نوع جدید کووید، که باعث تشدید برخی محدودیت ها شده است، این داده ها احتمالاً منجر به کاهش سطح انتظارات تولید ناخالص داخلی سه ماهه چهارم و احتمالاً برای سه ماهه اول خواهد شد. همچنین جدیدترین نظرسنجی بانک مرکزی انگلیس درباره نگرش تورم امروز مورد توجه بریتانیا خواهد بود. پیشبینی BoE مبنی بر کاهش شدید تورم در نیمه دوم سال آینده (پس از رسیدن به اوج در سه ماهه دوم) تا حدی به پایین ماندن انتظارات تورمی بستگی دارد و بنابراین این نظرسنجی برای اینکه آیا انتظارات از افزایش قیمتها در آینده به خوبی تثبیت میشود، مورد بررسی قرار خواهد گرفت. در ایالات متحده، برای گزارش CPI امروز نوامبر، به دنبال افزایش از 6.2% سالانه در اکتبر به 6.7% باشید که این بالاترین رقم از سال 1982 خواهد بود. در همین حال، انتظار میرود تورم اصلی، بدون احتساب مواد غذایی و انرژی، از 4.6 افزایش یابد. درصد تا 4.8 درصد همچنین مورد توجه خواهد بود که افزایش قیمت ها چقدر گسترده است. در بیشتر سال جاری، بخش عمده ای از افزایش تورم ناشی از قیمت کالاها و کالاهای متاثر از اختلالات زنجیره تامین بوده است. با این حال، گزارش ماه گذشته نشان داد که افزایش قیمتها ممکن است به خدمات گسترش یابد و بر سیاستگذاران فشار بیاورد تا حمایت پولی را مهار کنند. نظرسنجی دسامبر دانشگاه میشیگان درباره احساسات مصرفکننده شواهدی در مورد واکنش خانوادههای آمریکایی به آخرین اخبار از جمله افزایش مداوم تورم و Omicron ارائه میکند. احساسات در ماه گذشته به شدت کاهش یافت و به پایین ترین سطح خود در بیش از یک دهه گذشته رسید که منعکس کننده افزایش نگرانی ها در مورد شرایط فعلی و آینده است. این نظرسنجی همچنین شامل سؤالاتی در مورد انتظارات تورمی است. انتظارات کوتاهمدت در سال جاری به طرز عجیبی افزایش یافته است، اما انتظارات بلندمدت پایدارتر بوده است. فدرال رزرو احتمالاً علاقه خاصی به این موضوع دارد که آیا هنوز در ماه دسامبر چنین است یا خیر. دادههای CFTC DataIMM برای هفته منتهی به 7 دسامبر نشان میدهد که سرمایهگذاران سوداگرانه تمایلی به تمدید موقعیت بلند مدت دلار کلی فراتر از اوجهای اخیر ندارند. داده های این هفته منعکس کننده کاهش کلی 4.4 میلیارد دلاری در قرار گرفتن خالص دلار در برابر تمام ارزهای اصلی است که در این گزارش رصد می کنیم. مجموع خالص خالص دلار آمریکا برای مدت طولانی در 20.3 میلیارد دلار ایستاده است، و احساسات صعودی دلار را ثابت نگه می دارد، اما به سختی بیش از حد است. داده های هفته اخیر نشان می دهد که کاهش گسترده در برابر طیفی از ارزها، احتمالاً منعکس کننده نگرانی های سرمایه گذاران در مورد تکامل نوع Omicron است. بیشترین کاهش مربوط به پوزیشن فروش خالص یورو بود که اخیراً انباشته شده بود. سرمایه گذاران این موقعیت را 2.2 میلیارد دلار در هفته به 1.2 میلیارد دلار کاهش دادند. دومین کاهش بزرگ موقعیت در ین بود که در آن سرمایهگذاران از مارس سال گذشته رکود خالص بزرگی را حفظ کردند. پوشش کوتاه ین خالص 1.8 میلیارد دلار به روند کاهش ریسک ین که از اواخر اکتبر مشهود بود ادامه داد و خالص فروش کوتاه را به سطوح غالب در اواخر سپتامبر بازگرداند. جالب اینجاست که تحقیقات ما نشان میدهد که هم یورو و هم ین همبستگی مثبت ارزهای اصلی با VIX در حال حاضر هستند (یعنی ارزهای اصلی پناهگاه برای سرمایهگذاران در زمانهای افزایش حجم هستند). شورت خالص CAD 361 میلیون دلار کاهش یافت و شورت خالص CHF کمی بیش از 300 میلیون دلار کوتاه شد. موقعیت/احساسات CAD هنوز هم تا حدی منفی است، اما اعتقاد واقعی کمی در این داده ها وجود دارد. سرمایه گذاران در طول هفته اندکی به خالص معاملات AUD اضافه کردند (افزایش 108 میلیون دلاری) اما به میزان اندکی به سود خالص NZD اضافه کردند. موقعیت یابی خالص MXN کمی تغییر کرد. فراتر از ارزهای اصلی، سود خالص طلا کاهش یافت 1.3 میلیارد دلار 10 دلار گزینه های FX منقضی برای 10 صبح نیویورک کات (اگر در نزدیکی (P) قرار می دهد (C) تماس ها) یورو/دلار آمریکا: 1.1250 (1.0) اثر پوششی اغلب می تواند به سمت اعتصاب قبل از انقضا کشیده شود. BLN)، 1.1290-1.1300 (820M)، 1.1320-25 (680M)1.13-50-60 (530M)، 1.1375-85 (1.75BLN)USD/JPY: 112.50-55 (31201.000.000) BLN، , 113.50-60 (555M) 113.95-00 (780M)، 114.25 (1.145BLN)USD/CHF: 0.9140-45 (380M)، 0.9250 (400M)، 0.9340-MM: 0.9340-50:GB30/34M 1.3225 (229M)، 1.3250 (588M)، 1.3300 (263M)EUR/GBP: 0.8540 (200M). NZD/USD: 0.6925 (251M) AUD/USD: 0.6900 (1BLN)، 0.7000 (580M)، 0.7100-05 (880M)، 0.7115 (412M) 0.7185 (306M) (306M:510M) (306M:510M) , 1.0400 (330M). AUD/JPY: 78.10 (250M) USD/CAD: 1.2615 (320M)، 1.2740-45 (650M)، 1.2800 (303M)، 1.2850 (714M) Technical & Trade viewsEURUSD below1.Bearish. ECB در اواخر این هفته مقصر است؟ یورو بسیار سنگین در آسیا در یک هفته پر از رکود پر از جلسات بانک مرکزی، تنشهای روسیه و اوکراین و اسپرد Omicron نیز نگرانی EUR/USD 1.1319 را در اوایل به 1.1293 EBS، بازگشت به زیر 1.1301-10 ساعتی ابر ایچی از طریق 1.1297 100-HMA، Ichi kijun مسطح دارد. دقیقاً پایین تر در 1.1295 بیش از حد معاملات نور، داخل روز، محدوده جمعه 1.1266-1.1319 گزینه بزرگ هر دو طرف منقضی می شود – 1.1250 E1.4 میلیارد، 1.1320 E2 میلیارد یورو/JPY 128.44 اوایل آسیا تا 128.25 گیگابایت تا 128.25 گیگابایت، همچنین 128.25 گیگابایت تا 128.25 گیگابایت تا سنگین. EUR/CHF نشان داد 1.0415-23 DTCC داده های گزینه FX معامله شده نشان می دهد اعتصابات گسترده نزدیک در نزدیکی منقضی است. قبل از جلسات کلیدی cen-bank نشان میدهد که بازار نسبت به نوسانات پسسنبانک محتاط است، علیرغم اینکه معکوسهای ریسک 1 ماهه پیش از آن بیصدا هستند، سوگیری GBPUSD نزولی بلندمدت را حذف کردهاند: نزولی زیر 1.36 صعودی بالا. نسبت به رشد Omicron ملایمتر است، زیرا نگرانیهای افزایش BoE در محدوده 1.3234-1.3260 – 0.15% کاهش مییابد، تنها با علاقه گاه به گاه باز شده پایینتر در PM بریتانیا نسبت به “موج جزر و مدی” Omicron هشدار میدهد… سطح هشدار COVID از 3 به 4 افزایش یافت… – رای در “طرح B” سه شنبه BOE WATCH بدون تغییر نرخ بسته شد پنجشنبه در 75.5٪ – احتمالا بالاتر امروز نمودار. میانگینهای متحرک 5، 10 و 21 روزه، باندهای بولینگر 21 روزه پایینتر هستند. راهاندازی نزولی شکست 1.3166 را هدف قرار میدهد، 38.2% از افزایش 2020-2021 نزدیک به بالای 1.3328 نزول میانگین متحرک 21 روزه برای پایان دادن به روند نزولی لازم است. پشتیبانی اولیه بالا هستند، مقاومتUSDJPY تعصب: صعودی بالای 112.50 نزولی زیر USD/JPY ناشی از پشتیبانی ابر روزانه جامد در این ماه. دامنه سود بیشتر برای به چالش کشیدن خط کیجون در 114.03 شکستن و بسته شدن روزانه بالاتر تا 114.38 شتاب بیشتری خواهد داشت. به دادههای قیمت EBSAUDUSD Bias: نزولی زیر 0.7250 صعودی بالاتر علیرغم ریسکپذیری خوشبینانه ارائه میشود، زیرا شرکتهای USD -0.05٪ با پناهگاه امن USD یک لمس محکمتر، علیرغم پیشنهاد E-Mini S&P + 0.4٪ سهام منطقهای پیشنهاد شده است. با افزایش قیمت کالاها و بازدهی UST ثابت موارد Omicron افزایش مییابد، اما سطح واکسیناسیون با باز شدن مرزها بالا میرود. حرکت روزانه خط صاف را مطالعه می کند، باندهای بولینگر 21 روزه قرارداد میانگین متحرک 5، 10 و 21 روزه تعارض دارند – تنظیم خنثی، اما روند نزولی پایدار است 0.7175 21 DMA و 0.7208، 38.2% شکست پاییز اکتبر-دسامبر صعودی خواهد بود بستن به زیر 0.71 روز. میانگین می تواند روند نزولی را به بازی بازگرداند

لینک منبع : هوشمند نیوز

| آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA + مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰