سخنرانی های فدرال رزرو، به روز رسانی انتظارات نرخ بهره

[ad_1] بررسی اجمالی نظارت بانک مرکزی: بازارهای نرخ ها همچنان با افزایش 75 واحدی نرخ بهره توسط فدرال رزرو در اواخر این ماه قیمت گذاری می کنند. با این حال، کاهش بازدهی خزانهداری ایالات متحده ممکن است بازتابی از قیمتگذاری بازارها در شانس افزایش نرخ بهره فدرال رزرو باشد: پتانسیل کاهش نرخ برای نیمه دوم

[ad_1]

بررسی اجمالی نظارت بانک مرکزی:

- بازارهای نرخ ها همچنان با افزایش 75 واحدی نرخ بهره توسط فدرال رزرو در اواخر این ماه قیمت گذاری می کنند.

- با این حال، کاهش بازدهی خزانهداری ایالات متحده ممکن است بازتابی از قیمتگذاری بازارها در شانس افزایش نرخ بهره فدرال رزرو باشد: پتانسیل کاهش نرخ برای نیمه دوم سال 2023 در حال افزایش است.

- قدرت اخیر دلار آمریکا کمتر به کارهایی است که فدرال رزرو ممکن است انجام دهد و بیشتر در مورد مشکلات پیش روی سایر ارزها است.

افزایش نرخ در راه است

در این نسخه از دیده بان بانک مرکزی، ما نظرات و سخنرانیهای سیاستگذاران مختلف فدرال رزرو از زمان نشست ژوئن FOMC را بررسی کنید. پس از افزایش 75 واحدی نرخ بهره در ماه ژوئن، سیاستگذاران فدرال رزرو یک لحن ثابت داشتند: به افزایش بیشتر نرخ بهره نیاز است. افزایش نرخ بیشتر در راه است. و تورم اولویت اصلی است – حتی اگر به معنای رکود باشد.

برای کسب اطلاعات بیشتر در مورد بانک های مرکزی به آدرس زیر مراجعه کنید تقویم انتشار بانک مرکزی DailyFX.

75-bps دوباره در ژوئیه؟

لحن اعمال شده توسط سیاستگذاران فدرال رزرو از زمان FOMC ژوئن نشان می دهد که افزایش ۷۵ واحدی دیگر نرخ بهره در جولای امکان پذیر است. افزایش نرخ باید پس از آن با سرعتی سریع ادامه یابد، و بازارها با خلاصه پیشبینیهای اقتصادی FOMC – نمودار نقطهای – در مورد جایی که نرخ پایانی در پایان سال جاری پیدا میشود همسو باشند (FOMC 3.4% گفت؛ بازار 3.401% قیمت دارد). ).

15 ژوئن – FOMC برای اولین بار از سال 1994 نرخ ها را 75 واحد در ثانیه افزایش می دهد. پاول، رئیس فدرال رزرو پیشنهاد کرد که افزایش قابل توجه دیگری ممکن است در نشست بعدی در ماه جولای رخ دهد.

17 ژوئن – گزارش سیاست پولی شش ماهه منتشر شد که در آن اشاره شد که تعهد فدرال رزرو به کاهش فشارهای تورمی “بدون قید و شرط” بوده است.

21 ژوئن – بارکین (رئیس جمهور ریچموند) اشاره می کند که افزایش نرخ های بیشتری در راه است و خاطرنشان کرد “wدر شرایطی قرار دارند که تورم بالا است، پایه وسیعی دارد، پایدار است و نرخها هنوز بسیار پایینتر از حد نرمال هستند.»

22 ژوئن – پاول، با ارائه گزارش سیاست پولی شش ماهه به کمیته بانکداری سنای ایالات متحده، می گوید که تلاش های فدرال رزرو می تواند اقتصاد ایالات متحده را به سمت رکود سوق دهد و دستیابی به “فرود نرم” “بسیار چالش برانگیز” خواهد بود. اما فدرال رزرو باید به سخت گیری ادامه دهد “تیاما ریسک دیگر این است که ما موفق به بازگرداندن ثبات قیمتها نخواهیم شد و اجازه میدهیم این تورم بالا در اقتصاد تثبیت شود.»

23 ژوئن – پاول، با ارائه گزارش سیاست پولی شش ماهه به کمیته خدمات مالی مجلس نمایندگان آمریکا، می گوید: “wیک بازار کار داریم که بهطور ناپایدار داغ است و ما با هدف تورمی خود بسیار فاصله داریم.»

بومن (فرماندار فدرال رزرو) میگوید که از افزایش نرخ بهره به میزان 75 واحد بر ثانیه در ماه جولای حمایت میکند و «حداقل 50 افزایش می یابد-bps در چند جلسه بعدی، تا زمانی کهداده های دریافتی از آنها پشتیبانی می کند.

24 ژوئن – بولارد (رئیس جمهور سنت لوئیس) نشان می دهد که ترس از رکود اقتصادی ایالات متحده بیش از حد است زیرا مصرف کنندگان همچنان ترازنامه قوی دارند.

دالی (رئیسجمهور سانفرانسیسکو) میگوید سختگیری بیشتری لازم است، اما «حاینکه چقدر سفت کردن اضافی مورد نیاز خواهد بود بستگی به الف داردتعدادی از عواملی که خارج از کنترل مستقیم فدرال رزرو هستند“

28 ژوئن ویلیامز (رئیس جمهور نیویورک) معتقد است که افزایش سریع نرخ بهره لازم است “مترنظر این است که ما باید نرخ بهره را بالاتر ببریم، و ماباید به سرعت این کار را انجام داد.» با این حال، او بر این باور است که ترس از رکود اقتصادی ایالات متحده بیش از حد استاین کندی است که باید ببینیمدر اقتصاد برای کاهش فشارهای تورمی که داریمو تورم را پایین بیاورند.»

29 ژوئن – پاول این را می گوید “we اجازه گذار از یک محیط با تورم کم به یک محیط با تورم بالا را نخواهد داد.

6 جولای – صورتجلسه ژوئن FOMC منتشر شد که نشان دهنده عزم قوی FOMC برای کاهش فشارهای تورمی در اسرع وقت است.

چندین افزایش نرخ دیگر با قیمت تمام شده، اما…

نرخ تورم ایالات متحده در بالاترین حد خود در چند دهه گذشته ادامه دارد، اما با شروع کاهش شاخص قیمت PCE – سنج ترجیحی فدرال رزرو برای نرخ تورم – بازارها شروع به قیمت گذاری در اوج احتمال افزایش نرخ بهره فدرال رزرو کرده اند. در حالی که فدرال رزرو به افزایش سریع نرخ بهره در سال 2022 ادامه خواهد داد، آنچه که آنها در سال 2023 انجام می دهند در هوا وجود دارد.

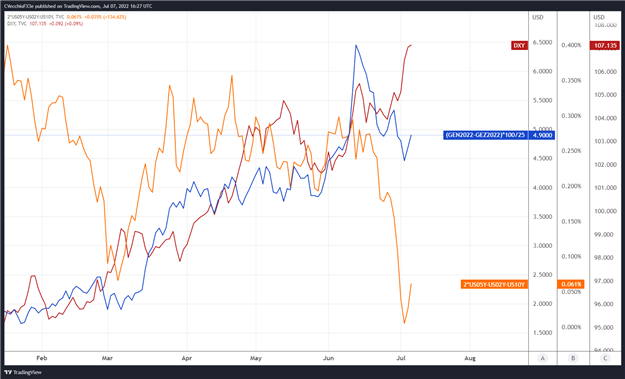

ما میتوانیم با بررسی تفاوت هزینههای استقراض برای بانکهای تجاری در یک افق زمانی خاص در آینده، اندازهگیری کنیم که آیا افزایش نرخ بهره فدرال رزرو با استفاده از قراردادهای یورو دلار قیمت گذاری میشود یا خیر. نمودار 1 زیر تفاوت در هزینههای استقراض – اسپرد – را برای قراردادهای جولای 2022 و دسامبر 2022 نشان میدهد تا اندازهگیری شود که نرخهای بهره تا دسامبر 2022 در کجا قرار دارند.

گسترش قراردادهای آتی یورو دلار (ژوئیه 2022 تا دسامبر 2022) [BLUE]، پروانه ایالات متحده 2s5s10s [ORANGE]، شاخص DXY [RED]: بازه زمانی روزانه (ژانویه 2021 تا ژوئن 2022) (نمودار 1)

پس از اینکه فدرال رزرو در ماه جولای نرخ بهره را 75 واحد در ثانیه افزایش داد، پنج افزایش 25 واحدی در ثانیه تا پایان سال 2022 پس از آن کاهش یافت. پروانه 2s5s10s در هفته های اخیر به طور قابل توجهی کاهش یافته است، با این حال، این ایده را تقویت می کند که بازار با این ایده که چرخه افزایش نرخ بهره فدرال رزرو به طور قابل توجهی تا سال 2023 گسترش خواهد یافت، سرد می شود.

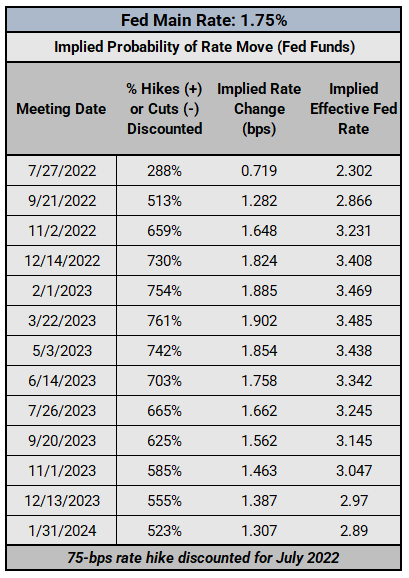

انتظارات نرخ بهره فدرال رزرو: معاملات آتی صندوق های فدرال رزرو (7 ژوئیه 2022) (جدول 1)

قراردادهای آتی صندوق فدرال رزرو در کوتاه مدت همچنان تهاجمی باقی می ماند و انتظار می رود در چند جلسه بعدی، روند سریع انقباض کاهش یابد. معامله گران با احتمال 88 درصدی برای افزایش 75 واحدی نرخ بهره در جولای، افزایش نرخ 50 واحدی در ثانیه به طور کامل در ماه سپتامبر و 25 واحد در ثانیه افزایش نرخ را در جلسات نوامبر و دسامبر می بینند. انتظار می رود نرخ اصلی بانک مرکزی تا پایان سال 2022 به 3.41 درصد (در حال حاضر 1.75 درصد) افزایش یابد.

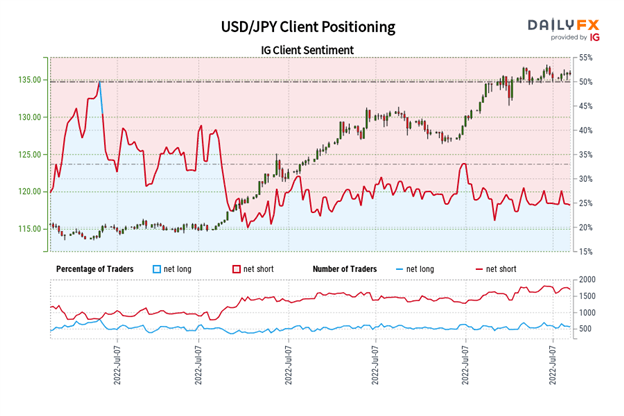

شاخص احساسات مشتری IG: پیشبینی نرخ USD/JPY (7 ژوئیه 2022) (نمودار 2)

USD/JPY: داده های معامله گران خرده فروشی نشان می دهد که 25.68 درصد معامله گران دارای لانگ خالص هستند و نسبت معامله گران کوتاه به لانگ 2.89 به 1 است. در حالی که تعداد معامله گران نت-شورت 2.05 درصد بیشتر از دیروز و 2.46 درصد کمتر از هفته گذشته است.

ما معمولاً دیدگاهی مخالف نسبت به احساسات جمعیت داریم، و این واقعیت که معاملهگران کوتاه مدت هستند نشان میدهد که قیمتهای USD/JPY ممکن است به افزایش خود ادامه دهند.

با این حال، معاملهگران نسبت به دیروز و در مقایسه با هفته گذشته، کوتاهتر هستند. تغییرات اخیر در احساسات هشدار می دهد که روند فعلی قیمت USD/JPY ممکن است به زودی کاهش یابد، علیرغم اینکه معامله گران به طور خالص کوتاه می مانند.

— نوشته شده توسط کریستوفر وکیو، CFA، استراتژیست ارشد

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0