سخنرانی های فدرال رزرو، به روز رسانی انتظارات نرخ بهره. پیش نمایش نشست نوامبر فدرال رزرو

[ad_1] بررسی اجمالی نظارت بانک مرکزی: سیاستگذاران فدرال رزرو در طول ماه های سپتامبر و اکتبر با لحنی بسیار تند صحبت کردند، اگرچه تعدادی از اعضای FOMC شروع به ملایمت کردن لحن خود قبل از دوره خاموشی ارتباطات کردند. ممکن است پیش از پایان سال 2022 افزایش نرخ بهره بیشتر شود، اما ممکن است فدرال

[ad_1]

بررسی اجمالی نظارت بانک مرکزی:

- سیاستگذاران فدرال رزرو در طول ماه های سپتامبر و اکتبر با لحنی بسیار تند صحبت کردند، اگرچه تعدادی از اعضای FOMC شروع به ملایمت کردن لحن خود قبل از دوره خاموشی ارتباطات کردند.

- ممکن است پیش از پایان سال 2022 افزایش نرخ بهره بیشتر شود، اما ممکن است فدرال رزرو پس از تبدیل شدن تقویم به سال 2023، سرعت انقباض خود را کاهش دهد.

- به طور کلی، بازارهای نرخ بهره در این هفته 75 واحد بر ثانیه افزایش نرخ دارند.

توصیه شده توسط کریستوفر وکیو، CFA

پیش بینی دلار رایگان خود را دریافت کنید

افزایش نرخ هنوز در راه است

در این نسخه از دیدهبان بانک مرکزی، نظرات و سخنرانیهای سیاستگذاران مختلف فدرال رزرو را قبل از پنجره خاموشی ارتباطات پیش از نشست نوامبر فدرال رزرو بررسی میکنیم. در بیشتر موارد، سیاست گذاران فدرال رزرو در ماه های سپتامبر و اکتبر از لحن بسیار تندروانه استفاده کردند و این ایده را رد کردند که چرخه افزایش نرخ بهره به پایان رسیده است و در اوایل سال 2023 یک مکث در راه است.

برای کسب اطلاعات بیشتر در مورد بانک های مرکزی به آدرس زیر مراجعه کنید تقویم انتشار بانک مرکزی DailyFX.

75 bps در نوامبر

در حالی که فدرال رزرو متعهد است هر کاری را که لازم است برای کاهش تورم انجام دهد، باید توجه داشت که لحن به کار گرفته شده توسط تعدادی از اعضای FOMC درست قبل از پنجره خاموشی شروع به نرم شدن کرد – که منجر به گمانه زنی های بی حد و حصر در مورد زمان چرخش ممکن است برسد. با این وجود، گزارش تورم ماه سپتامبر ایالات متحده (CPI) داغتر از حد انتظار و گزارش قوی حقوق و دستمزد غیرکشاورزی ایالات متحده در سپتامبر نشان می دهد که تلاش های تهاجمی برای تشدید سیاست ها در سال 2022 ادامه خواهد داشت.

25 سپتامبر – بوستیک (رئیس جمهور آتلانتا) گفت که از آنجایی که فدرال رزرو با افزایش نرخ بهره با تورم مبارزه می کند، اقتصاد ایالات متحده می تواند به “روشی نسبتا منظم” کند شود و “احتمالاً برخی از مشاغل از دست خواهند رفت.”

26 سپتامبر – کالینز (رئیس جمهور بوستون)، در اولین اظهارات خود از زمان تصدی مدیریت فدرال رزرو بوستون، خاطرنشان کرد که پیش بینی می کند “که دستیابی به ثبات قیمت مستلزم رشد آهسته تر اشتغال و نرخ بیکاری تا حدودی بالاتر است.”

27 سپتامبر – بولارد (رئیس جمهور سنت لوئیس) در مورد تهدیدی که تورم بالا برای اعتبار فدرال رزرو ایجاد می کند، اظهار داشت: “این یک مشکل جدی است و ما باید مطمئن باشیم که به طور مناسب به آن پاسخ می دهیم.”

کشکاری (رئیس مینیاپولیس) تأیید کرد که «سخت گیری های زیادی در خط لوله وجود دارد. ما متعهد به بازگرداندن ثبات قیمتها هستیم، اما میدانیم با توجه به این تاخیرها، خطر بیش از حد آن وجود دارد.»

28 سپتامبر – بوستیچ گفت که در سال 2022 شاهد افزایش حداقل 125 واحدی در ثانیه بوده است و «عدم پیشرفت تا کنون باعث شده است که اکنون که باید به موضع نسبتاً محدودکنندهای دست پیدا کنیم، بیشتر فکر کنم.»

ایوانز (رئیس جمهور شیکاگو) خاطرنشان کرد که نرخ اصلی فدرال رزرو «در حال حرکت به سمت قلمروهای محدودکننده است، اما با وجود تورم به همان اندازه که هست، و تحت کنترل گرفتن تورم به عنوان یک شغل، به اندازه کافی محدود کننده نیست.»

29 سپتامبر – دالی (رئیس جمهور سانفرانسیسکو) اظهار داشت که او “کاملا مصمم است تورم را پایین بیاورد.”

بولارد به خلاصه پیشبینیهای اقتصادی در سپتامبر اشاره کرد و مشاهده کرد که «اگر به نقطهها نگاه کنید، به نظر میرسد که کمیته در سال جاری انتظار حرکتهای بیشتری را دارد».

30 سپتامبر – دالی تکرار کرد که “اولویت شماره 1 ما کاهش تورم است” و او معتقد است که فدرال رزرو “افزایش بیشتری نرخ بهره خواهد برد” که “کار درستی برای بازگرداندن عدم تعادل اقتصاد است.”

برینارد (نایب رئیس فدرال رزرو) این روایت را که فدرال رزرو در سال 2023 به سرعت نرخ بهره را کاهش می دهد عقب نشینی کرد و خاطرنشان کرد که «سیاست پولی باید برای مدتی محدود کننده باشد تا اطمینان حاصل شود که تورم به هدف باز می گردد. به این دلایل، ما متعهد هستیم که از عقب نشینی پیش از موعد خودداری کنیم.»

3 اکتبر – بارکین (رئیس جمهور ریچموند) پیامدهای سیاست فدرال رزرو برای اقتصاد جهانی را مورد بحث قرار داد و گفت: “چیزی که شما نگران آن هستید این است که چه آسیب های جانبی می تواند به اقتصادهای بین المللی و به ویژه سیستم های مالی آنها وارد شود.”

ویلیامز (رئیس جمهور نیویورک) گفت: نشانه هایی وجود دارد که “سیاست های پولی سخت تر برای کاهش تقاضا و کاهش فشارهای تورمی آغاز شده است.”

4 اکتبر – دالی اظهار داشت که “تورم یک بیماری خورنده است، سمی است که فرسایش می یابد

قدرت خرید واقعی مردم.»

5 اکتبر – دالی از افزایش نرخ 75 bps اضافی حمایت کرد و اظهار داشت که “ما به داده ها وابسته هستیم. وقتی دادهها آنچه را که باید ببینیم را نشان میدهند، آنگاه به سمت پایین حرکت میکنیم.»

بوستیچ انتظارات خود را برای افزایش نرخ تا پایان سال 2022 مورد بحث قرار داد و بیان کرد که «میخواهد به نقطهای برسد که سیاست محدودکننده باشد – بین 4 تا 4.5 درصد تا پایان امسال – و سپس در آن سطح باقی بماند و ببیند که چگونه اقتصاد و قیمت ها واکنش نشان می دهند.»

6 اکتبر کشکاری این روایت را که فدرال رزرو چرخه افزایش نرخ بهره خود را به زودی متوقف خواهد کرد عقب نشینی کرد و خاطرنشان کرد تا زمانی که شواهدی مبنی بر اینکه تورم اساسی به شدت به اوج خود رسیده است و امیدواریم به سمت پایین برگردد، ببیند، من آماده اعلام توقف نیستم. من فکر میکنم که ما خیلی با مکث فاصله داریم.»

کوک (فرماندار فدرال رزرو) گفت: «با توجه به اینکه تورم بسیار بالاتر از هدف بلندمدت ما 2 درصد است.

احیای ثبات قیمتها احتمالاً مستلزم افزایش مداوم نرخها و سپس محدود نگه داشتن سیاستها برای مدتی است تا زمانی که مطمئن شویم که تورم در مسیر رسیدن به هدف ۲ درصدی ما قرار دارد.»

ایوانز خاطرنشان کرد که نرخ اصلی احتمالاً “در سال آینده به 4.5٪ تا 4.75٪ خواهد رسید.”

والر (فرماندار فدرال رزرو) گفت که “تمرکز سیاست پولی باید مبارزه با تورم باشد” نه استفاده از سیاست پولی برای مقابله با نگرانی های ثبات مالی.

مستر (رئیس جمهور کلیولند)، مانند دیگران، از روایت توقف در چرخه افزایش نرخ عقب نشینی کرد و گفت: «ما باید نرخ بهره را به سطحی برسانیم که تورم را در مسیر 2 درصدی افزایش دهیم، و من ندیده ام. شواهد قانعکنندهای که من باید ببینم نشان میدهد که میتوانیم شروع به کاهش سرعتی کنیم که در آن پیش میرویم.»

7 اکتبر – ویلیامز اظهار داشت که نرخ اصلی احتمالاً به 4.5٪ افزایش می یابد و “زمان آن و اینکه چقدر باید نرخ بهره را افزایش دهیم به داده ها بستگی دارد.”

10 اکتبر برینارد به نگرانیهایی اشاره کرد که افزایش بیش از حد نرخها میتواند به اقتصاد ایالات متحده آسیب برساند، و اظهار داشت که «با توجه به اینکه نرخهای خنثی بسیار پایینتر هستند، بارگذاری اولیه چیز خوبی بود. اما بیش از حد نیز پرهزینه است، و عدم اطمینان زیادی در مورد اینکه سیاست محدودکننده چگونه باید باشد وجود دارد.

11 اکتبر – مستر حمایت خود از افزایش بیشتر نرخ ها را تکرار کرد، به طوری که “سیاست پولی باید محدودتر شود تا تورم را در مسیر نزولی پایدار تا 2٪ قرار دهد.”

12 اکتبر – کشکاری آنچه را که برای توقف چرخه افزایش نرخ بهره توسط فدرال رزرو لازم است تشریح کرد و اظهار داشت: برای من، نوار چنین تغییری بسیار بالاست، زیرا هنوز شواهد زیادی مبنی بر تورم اساسی – تورم خدمات، دستمزد ندیدهایم. تورم، بازار کار – که هنوز در حال کاهش است.

صورتجلسه FOMC در سپتامبر منتشر شد، که شامل این دیدگاه بود که «چند شرکتکننده خاطرنشان کردند، بهویژه در محیط اقتصادی و مالی جهانی بسیار نامطمئن فعلی، تنظیم سرعت تشدید بیشتر سیاستها با هدف کاهش خطر مهم است. اثرات نامطلوب قابل توجهی بر چشم انداز اقتصادی.

بومن (فرماندار فدرال رزرو) حمایت خود را از انقباض بیشتر تایید کرد و گفت: “اگر نشانه هایی از کاهش تورم مشاهده نکنیم، نظر من همچنان این است که افزایش قابل توجه در محدوده هدف برای نرخ وجوه فدرال باید روی میز باقی بماند.”

14 اکتبر – کوک اظهار داشت که نیاز به افزایش بیشتر نرخ را می بیند.

دالی گزارش تورم ماه سپتامبر آمریکا را «ناامیدکننده» خواند و گفت که ترجیح میدهد نرخ اصلی را بین 4.5 تا 5 درصد ببیند.

جورج (رئیس کانزاس سیتی) هشدار داد که اگر نرخها خیلی سریع افزایش یابد، میتواند «بازارهای مالی و اقتصاد را بهگونهای مختل کند که در نهایت میتواند خود را شکست دهد».

18 اکتبر – بوستیچ پیشنهاد می کند که فدرال رزرو برای دستیابی به وظایف خود برای حداکثر اشتغال زمان دشواری خواهد داشت مگر اینکه بتواند تورم را دوباره تحت کنترل درآورد.

کشکاری میگوید که اگر تورم زیربنایی – «تورم خدمات اصلی» – همچنان به افزایش خود ادامه دهد، فدرال رزرو نمیتواند تلاشهای خود برای افزایش نرخ بهره را متوقف کند.

19 اکتبر بولارد خاطرنشان میکند که بازارها به درستی افزایش نرخهای بیشتر را پیشبینی میکنند و با توجه به اینکه نرخهای تورم همچنان صعودی میکنند، برای FOMC مهم است که «پیگیری کند».

Beige Book (برای دادههای جمعآوریشده تا 7 اکتبر) خاطرنشان میکند که در حالی که اقتصاد ایالات متحده تا اوایل اکتبر رشد “متوسط” داشت، “در میان نگرانیهای فزاینده در مورد تضعیف تقاضا، چشماندازها بدبینانهتر شدند.”

ایوانز عقیده داشت که “تورم بسیار بالاست و بنابراین ما باید به مسیری که نشان داده ایم ادامه دهیم.”

20 اکتبر – هارکر (رئیس جمهور فیلادلفیا) اظهار داشت که “با توجه به عدم پیشرفت ناامیدکننده ما در مورد کاهش تورم، من انتظار دارم که تا پایان سال بسیار بالای 4 درصد باشیم.”

21 اکتبر – دالی گفت هنوز زمان آن نرسیده است که از سرعت افزایش نرخ بهره برداریم، اگرچه “این حداقل باید چیزی باشد که ما در حال بررسی آن هستیم، اما داده ها با هم همکاری نکرده اند.”

بازارها قبل از چرخش، افزایش نرخ بیشتر را مشاهده کنید

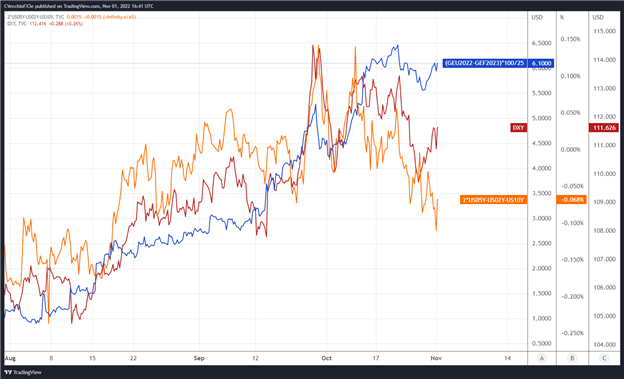

ما میتوانیم با بررسی تفاوت هزینههای استقراض برای بانکهای تجاری در یک افق زمانی خاص در آینده، اندازهگیری کنیم که آیا افزایش نرخ بهره فدرال رزرو با استفاده از قراردادهای یورو دلار قیمت گذاری میشود یا خیر. نمودار 1 زیر تفاوت هزینههای استقراض – اسپرد – را برای قراردادهای ماه اول و ژانویه 2023 نشان میدهد تا اندازهگیری شود که نرخهای بهره تا پایان امسال به کجا میرود.

گسترش قراردادهای آتی یورو دلار (اکتبر 2022-ژانویه 2023) [BLUE]، پروانه ایالات متحده 2s5s10s [ORANGE]، شاخص DXY [RED]: بازه زمانی روزانه (اوت تا نوامبر 2022) (نمودار 1)

از آغاز ماه اوت، رابطه نسبتاً محکمی بین شاخص DXY، شکل منحنی بازدهی خزانه داری ایالات متحده و احتمال افزایش نرخ بهره فدرال رزرو وجود داشته است. پس از یک گزارش سرسختانه داغ دیگر تورم ایالات متحده، اسپرد یورو دلار همچنان برای نشست بعدی فدرال رزرو در نوامبر و احتمالاً 75 واحد در ثانیه افزایش نرخ بهره را در دسامبر افزایش می دهد.

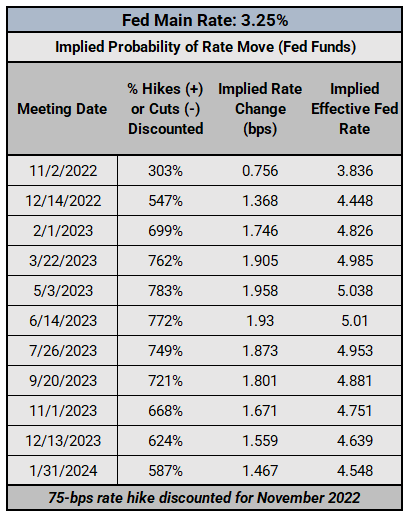

انتظارات نرخ بهره فدرال رزرو: معاملات آتی صندوق های فدرال رزرو (1 نوامبر 2022) (جدول 1)

معاملات آتی صندوق فدرال رزرو به همان اندازه تهاجمی باقی می ماند، زیرا قرارداد یورو دلار در کوتاه مدت گسترش می یابد. بازارهای نرخ با احتمال 103 درصدی برای افزایش نرخ 75 واحدی در ماه نوامبر (100 درصد احتمال افزایش 75 واحدی در ثانیه و 3 درصد احتمال افزایش 100 واحدی در ثانیه)، با افزایش نرخ 50 واحد در ثانیه مطلوب هستند. در ماه دسامبر (احتمال 100 درصد افزایش نرخ 50 واحد در ثانیه و احتمال 47 درصد افزایش نرخ 75 واحد در ثانیه). پیش از نشست نوامبر فدرال رزرو، انتظار می رود نرخ اصلی فدرال رزرو تا ماه می 2023 به اوج 5.038 درصد افزایش یابد.

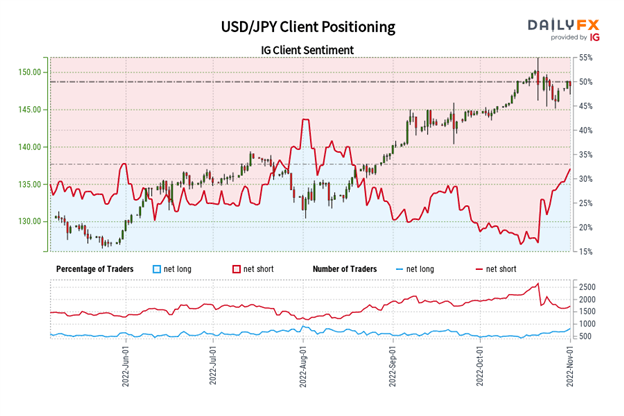

شاخص احساسات مشتری IG: پیشبینی نرخ USD/JPY (1 نوامبر 2022) (نمودار 2)

USD/JPY: داده های معامله گران خرده فروشی نشان می دهد که 29.80 درصد معامله گران دارای لانگ خالص هستند و نسبت معامله گران کوتاه به لانگ 2.36 به 1 است. تعداد معامله گران در معاملات خالص 12.47 درصد کمتر از دیروز و 22.51 درصد بیشتر از هفته گذشته است. در حالی که تعداد معامله گران نت-شورت نسبت به دیروز 3.44 درصد و نسبت به هفته گذشته 20.17 درصد کاهش یافته است.

ما معمولاً دیدگاهی مخالف نسبت به احساسات جمعیت داریم، و این واقعیت که معاملهگران کوتاه مدت هستند نشان میدهد که قیمتهای USD/JPY ممکن است به افزایش خود ادامه دهند.

موقعیتیابی نسبت به دیروز خالصتر است، اما نسبت به هفته گذشته کمتر است. ترکیب احساسات فعلی و تغییرات اخیر به ما یک سوگیری تجاری ترکیبی بیشتر USD/JPY می دهد.

هوشمندتر تجارت کنید – برای خبرنامه DailyFX ثبت نام کنید

نظرات بازار به موقع و قانع کننده را از تیم DailyFX دریافت کنید

مشترک شدن در خبرنامه

— نوشته شده توسط کریستوفر وکیو، CFA، استراتژیست ارشد

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :انتظارات ، به ، بهره ، پیش ، رزرو ، رسانی ، روز ، سخنرانی ، فدرال ، نرخ ، نشست ، نمایش ، نوامبر ، های

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0