سخنرانی های فدرال رزرو، به روز رسانی انتظارات نرخ بهره. پیش نمایش نشست نوامبر فدرال رزرو

[ad_1] بررسی اجمالی دیده بان بانک مرکزی: لحن حول موضوع اوایل اکتبر در طول ماه تقویت شد: فشارهای تورمی ممکن است خیلی زودگذر نباشد. اسپرد قرارداد یورو دلار و منحنی بازدهی خزانه داری ایالات متحده قوی ترین نشانه های خود را تا کنون نشان می دهد که یک فدرال رزرو جنگ طلب تر در شرف

[ad_1]

بررسی اجمالی دیده بان بانک مرکزی:

- لحن حول موضوع اوایل اکتبر در طول ماه تقویت شد: فشارهای تورمی ممکن است خیلی زودگذر نباشد.

- اسپرد قرارداد یورو دلار و منحنی بازدهی خزانه داری ایالات متحده قوی ترین نشانه های خود را تا کنون نشان می دهد که یک فدرال رزرو جنگ طلب تر در شرف ورود است.

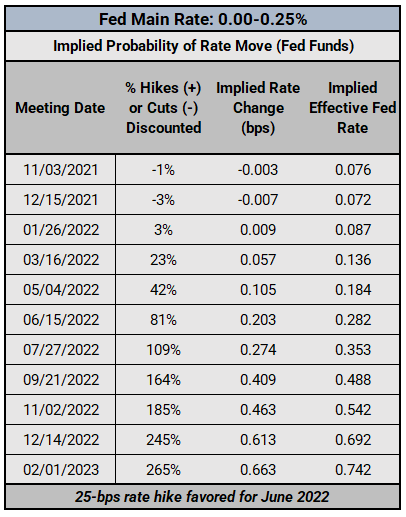

- احتمال افزایش نرخ بهره فدرال رزرو پنج افزایش نرخ بهره را تا پایان سال 2023 کاهش می دهد، با احتمال 49 درصد برای شش افزایش نرخ بهره در مجموع 25 واحد بر ثانیه.

در آستانه یک FOMC شاهین تر

در این نسخه از دیده بان بانک مرکزی، ما نظرات و سخنرانیهای سیاستگذاران مختلف فدرال رزرو را در اواسط اکتبر قبل از اجرایی شدن پنجره خاموشی ارتباطات قبل از جلسه بررسی کنید. لحن پیرامون موضوع اوایل اکتبر در طول ماه تقویت شد: فشارهای تورمی ممکن است به هر حال گذرا نباشند، و این میتواند نیازمند کاهش فوری خرید دارایی باشد که در نیمه اول سال 2022 با سرعت تند ادامه خواهد یافت.

برای کسب اطلاعات بیشتر در مورد بانک های مرکزی به آدرس زیر مراجعه کنید تقویم انتشار بانک مرکزی DailyFX.

Taper اعلام یک معامله انجام شده

گزارش تولید ناخالص داخلی آمریکا در سه ماهه سوم سال 21 ممکن است از برخی جهات ناامیدکننده بوده باشد، اما به اندازه ای نبود که سیاستگذاران را منصرف کند که اکنون زمان کاهش آن فرا رسیده است. در طول ماه اکتبر، چندین سیاستگذار فدرال رزرو پیشنهاد کردند که معتقدند “پیشرفت قابل توجهی” حاصل شده است، و در شرایط فشارهای تورمی به طور مداوم بالاتر، باید در اسرع وقت کاهش یابد.

13 اکتبر – صورتجلسه FOMC سپتامبر این را خلاصه کرد “پشرکت کنندگان خاطرنشان کردند که اگر تصمیم برای شروع کاهش خرید در جلسه بعدی گرفته شود، روند کاهش قیمت می تواند با تقویم خرید ماهانه که از اواسط نوامبر یا اواسط دسامبر آغاز می شود، آغاز شود.

14 اکتبر – بولارد (رئیس جمهور سنت لوئیس) در مورد افزایش نرخ تورم اظهار نظر کرد و اشاره کرد که “wتپه [he does] فکر می کنم احتمال وجود دارد که این به طور طبیعی طی شش ماه آینده از بین برود، [he] نمی توان گفت که این مورد آنقدر قوی است که بتوانیم روی آن حساب کنیم.»

هارکر (رئیسجمهور فیلادلفیا) گفت که زمان آن فرا رسیده است که باریکتر شدن را شروع کنیم، و اشاره کرد که او «در اردوگاهی که بر این باور است که به زودی زمان آن فرا خواهد رسید که به آرامی و روشمند — رک و پوست کنده و خسته کننده — کاهش 120 میلیارد دلاری خرید ماهانه اوراق خزانه داری و اوراق بهادار با پشتوانه وام مسکن را آغاز کنیم.

19 اکتبر – بارکین (رئیس جمهور ریچموند) با رعایت آن، پیشنهاد کرد که بازارهای کار ایالات متحده همچنان محدود بماند “wدر حال شنیدن سیاستهایی مانند آزمایش مواد مخدر، ارائه آموزشهای داخلی بیشتر، و بررسی معیارهای استخدام برای اطمینان از اینکه تجربه قبلی مرتبط، در صورت لزوم، به جای مدرک قابل شناسایی است، از سوی کارفرمایان میشنوند.

والر (فرماندار فدرال رزرو) این را گفت “wاز آنجایی که هنوز جا برای بهبود بخش استخدامی ما وجود دارد، [he] ایمان داشتن[s] ما به اندازهای پیشرفت کردهایم که پس از نشست بعدی FOMC، که دو هفته دیگر برگزار میشود، کاهش خرید داراییهای ما آغاز شود. وی همچنین خاطرنشان کرد که معتقد است “سرعت بهبود مستمر در بازار کار تدریجی خواهد بود و [he] انتظار[s] تورم تعدیل خواهد شد، که به این معنی است که بهبود هنوز مدتی تعطیل است.

20 اکتبر – کتاب بژ منتشر می شود و می گوید که در حالی که اقتصاد ایالات متحده به میزان یک “نرخ متوسط تا متوسط” اخیراً، مسائل مداوم زنجیره تامین، مسائل مربوط به نیروی کار و نگرانیهای مربوط به انواع دلتا بر چشمانداز رشد تاثیر گذاشته است.

22 اکتبر – والر اظهار داشت که اگر انتظارات تورمی بالا بماند، ما باید در موضع سیاست خود در سال 2022 بسیار تهاجمی تر از آن باشیم [he] انتظار داشت.»

ویلیامز (رئیس نیویورک) پیشنهاد کرد که تغییرات تورم در طول همه گیری غیرمعمول بوده است و اشاره کرد که فشار قیمت ها شاهد “مجموعه شرایط بسیار منحصر به فرد” طی 18 ماه گذشته

نرخ ها یک FOMC حتی بیشتر شاهین را پیشنهاد می کنند

ما می توانیم اندازه گیری کنیم که آیا a فدرال افزایش نرخ با استفاده از قراردادهای یورو دلاری با بررسی تفاوت در هزینه های استقراض برای بانک های تجاری در یک افق زمانی خاص در آینده قیمت گذاری می شود. نمودار 1 زیر تفاوت هزینههای استقراض – اسپرد – را نشان میدهد نوامبر قراردادهای 2021 و دسامبر 2023، به منظور سنجش نرخ بهره تا دسامبر 2023.

گسترش قراردادهای آتی یورو دلار (نوامبر 2021 تا دسامبر 2023) [BLUE]، پروانه ایالات متحده 2s5s10s [ORANGE]، شاخص DXY [RED]: بازه زمانی 4 ساعته (مه 2021 تا نوامبر 2021) (نمودار 1)

با مقایسه شانس افزایش نرخ فدرال رزرو با پروانه 2s5s10s خزانه داری ایالات متحده، می توانیم بسنجیم که آیا بازار اوراق قرضه مطابق با آنچه در سال 2013/2014 رخ داد، زمانی که فدرال رزرو اعلام کرد قصد دارد برنامه QE خود را کاهش دهد، عمل می کند یا خیر. پروانه 2s5s10s تغییرات غیر موازی در منحنی بازده ایالات متحده را اندازهگیری میکند و اگر تاریخچه دقیق باشد، به این معنی است که نرخهای متوسط باید سریعتر از نرخهای کوتاهمدت یا بلند مدت افزایش پیدا کنند.

همانطور که در چند هفته اخیر اتفاق افتاده است، افزایش مداوم اسپرد دلار یورو در کنار اقدام در بازدهی ایالات متحده، با دوره 2013/2014 مطابقت دارد که نشان می دهد فدرال رزرو به زودی از راه خواهد رسید.

تا پایان سال 2023 137.25 بیت در ثانیه افزایش نرخ وجود دارد (یعنی پنج افزایش 25 بیتی بر ثانیه به اضافه 49 درصد احتمال افزایش نرخ ششم) تا پایان سال 2023 تخفیف داده شده است در حالی که پروانه 2s5s10s اخیراً به گسترده ترین گسترش خود از زمان آغاز بحث کاهش نرخ فدرال رزرو در ژوئن رسیده است. و گسترده ترین گسترش آن در تمام سال 2021).

انتظارات نرخ بهره فدرال رزرو: معاملات آتی صندوق های فدرال رزرو (1 نوامبر 2021) (جدول 1)

انتظارات افزایش نرخ بهره در سراسر اکتبر به شدت افزایش یافت. در آغاز ماه گذشته، تقریباً دو هفته از نشست فدرال رزرو در سپتامبر گذشته بود، بازارها در احتمال 104 درصدی برای اولین افزایش در دسامبر 2022 بودند. این 100 درصد احتمال افزایش 25 بیت در ثانیه و 4 درصد احتمال افزایش 50 جفت بر ثانیه است. اکنون، در آغاز نوامبر، قراردادهای آتی صندوق های فدرال رزرو 81 درصد احتمال افزایش 25 واحدی نرخ بهره در ژوئن 2022 را کاهش می دهند.

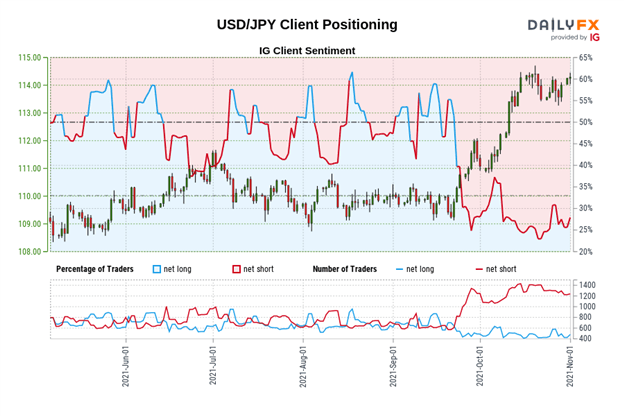

شاخص احساسات مشتری IG: پیشبینی نرخ USD/JPY (1 نوامبر 2021) (نمودار 2)

USD/JPY: داده های معامله گران خرده فروشی نشان می دهد که 29.69 درصد معامله گران دارای لانگ خالص هستند و نسبت معامله گران کوتاه به لانگ 2.37 به 1 است. در حالی که تعداد معامله گران نت-شورت 1.31 درصد بیشتر از دیروز و 10.32 درصد کمتر از هفته گذشته است.

ما معمولاً دیدگاه مخالفی نسبت به احساسات جمعیت داریم و این واقعیت که معاملهگران کوتاه مدت هستند نشان میدهد که قیمتهای USD/JPY ممکن است به افزایش خود ادامه دهند.

با این حال، معاملهگران نسبت به دیروز و در مقایسه با هفته گذشته، کوتاهتر هستند. تغییرات اخیر در احساسات هشدار می دهد که روند فعلی قیمت USD/JPY ممکن است به زودی کاهش یابد، علیرغم اینکه معامله گران به طور خالص کوتاه می مانند.

— نوشته شده توسط کریستوفر وکیو، CFA، استراتژیست ارشد

[ad_2]

لینک منبع : هوشمند نیوز

آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA آموزش مجازی مدیریت عالی حرفه ای کسب و کار Post DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA آموزش مجازی مدیریت عالی و حرفه ای کسب و کار DBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |  آموزش مجازی مدیریت کسب و کار MBA آموزش مجازی مدیریت کسب و کار MBA+ مدرک معتبر قابل ترجمه رسمی با مهر دادگستری و وزارت امور خارجه |

مدیریت حرفه ای کافی شاپ |  حقوقدان خبره |  سرآشپز حرفه ای |

آموزش مجازی تعمیرات موبایل آموزش مجازی تعمیرات موبایل |  آموزش مجازی ICDL مهارت های رایانه کار درجه یک و دو |  آموزش مجازی کارشناس معاملات املاک_ مشاور املاک آموزش مجازی کارشناس معاملات املاک_ مشاور املاک |

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0